Банковские ставки по вкладам физических лиц. Сравнительный рейтинг российских банков по процентным ставкам по рублевым и валютным вкладам физических лиц. Как выбрать самый выгодный вклад

В крупнейшем городе России – Москве – представлено максимальное число банков: по разным данным от 450 до 470, включая представительства и филиалы региональных финансово-кредитных учреждений. Предлагаемых им вариантов вложения средств – просто огромное количество. Если искать в банках Москвы вклады под высокие проценты сегодня, первые 20 банков – это не обязательные самые крупные учреждения. Они-то как раз дают доходность чуть ниже средней, поскольку располагают достаточным капиталом для инвестиций. А вот организации поменьше активно вовлекают клиентов, предлагая интересные предложения и различные варианты инвестирования средств.

Какой банк стоит предпочесть

Естественно, что в первый попавшийся банк, предлагающий достаточный процент, идти не стоит. Следует проанализировать его хотя бы по нескольким параметрам:

- учредители и партнеры – вполне может оказаться, что «у руля» стоят люди, которым вряд ли стоит доверять;

- финансовое состояние банка – его можно проследить по отчетам, публикуемым на сайте Центробанка, особое внимание уделить соотношению активов и пассивов, полученной прибыли за отчетный срок и размеру уставного капитала (чем больше, тем лучше);

- позиция в международных и национальных рейтингах, в том числе «народных» (на сайтах banki.ru или sravni.ru);

- наличие страховки – если вклады застрахованы в АСВ, то при отзыве лицензии у банка средствам клиентов ничего не грозит.

Не стоит искать только выгодные депозиты в банках Москвы на сегодня – нужно обратить внимание и на их особенности, которые помогут вам составить правильную стратегию инвестирования:

- срок вклада;

- возможно ли досрочное снятие и на каких условиях;

- порядок выплаты процентов;

- наличие или отсутствие капитализации;

- возможность пополнения;

- растет ли процент при увеличении суммы накоплений и т.д.

Самые высокие ставки по вкладам в банках Москвы на сегодня: первая 20-ка

Среди множества банков столицы были выбраны 100 самых крупнейших, из предлагаемых ими депозитов были выбраны 20 самых доходных. Другие критерии отбора:

Среди множества банков столицы были выбраны 100 самых крупнейших, из предлагаемых ими депозитов были выбраны 20 самых доходных. Другие критерии отбора:

- валюта – рубль;

- минимальная сумма – 100 000;

- срок – не менее 1 года.

Эти параметры помогли выбрать самые высокие ставки по вкладам в банках Москвы на сегодня, которые перечислены в таблице (если один банк предлагает два и более депозита, в рейтинг включался самый доходный).

| Название банка | Название вклада | Ставка | Минимальная сумма | Порядок начисления процентов | Пополнение | Снятие |

|---|---|---|---|---|---|---|

| Таврический | Праздничный | 12.3 | 50000 | Ежемесячно, капитализация | Да | Нет |

| Новикомбанк | Фаворит | 12.25 | 10000 | В конце срока | Нет | Нет |

| Международный банк Санкт-Петербурга | Капитал | 12.2 | 50000 | В конце срока | Нет | Нет |

| Промсвязьбанк | Премиум | 12 | 3 | В конце срока | Да | Да |

| Авангард | Сберкнижка | 12 | 100000 | В конце срока | Нет | Нет |

| БФГ-Кредит | Лояльный | 11.75 | 100000 | В конце срока | Да | Нет |

| Банк БФА | Вклад №1 | 11.25 | 30000 | Ежемесячно, капитализация / вывод на счет | Нет | Нет |

| Пересвет | Рациональный | 11.2 | 30000 | В конце срока | Да | Да |

| Транскапиталбанк | Время роста. Весна | 11.16 | 20000 | Ежеквартально | Нет | Нет |

| Глобэкс | Точный расчет он-лайн | 11.15 | 100000 | В конце срока | Нет | Нет |

| Траст | Свои люди | 11.1 | 30000 | В конце срока | Нет | Нет |

| Инвестторгбанк | Сказочный процент | 11.07 | 50000 | Ежеквартально | Нет | Нет |

| Московский Кредитный банк | Всё включено Онлайн | 11 | 1000 | В конце срока | Нет | Нет |

| Кредит Европа банк | Срочный | 11 | 3000 | В конце срока | Нет | Нет |

| МеталлинветБанк | Максимальный доход | 11 | 10000 | В конце срока | Нет | Нет |

| Юниаструм банк | Большой процент | 11 | 20 000 | В конце срока | Нет | Да, в пределах минимума |

| Финпромбанк | Мои условия | 11 | 30000 | Ежемесячно, капитализация | Да | Нет |

| Военно-Промышленный банк | Весенняя история | 11 (растущий) | 50000 | В конце срока | Да | Нет |

| Центр-Инвест | Расти большой | 11 | 50000 | Ежегодная капитализация | Да | Нет |

| Образование | Базовый | 11 | 100000 | В конце срока | Нет | Нет |

ТОП-50 валютных вкладов в банках Москвы под максимальный процент

В связи со снижением курса рубля у многих клиентов проснулся интерес к валютным вкладам. При этом россияне инвестируют не только в покупку долларов и евро , но приобретают и экзотические валюты – фунты, франки, йены, австралийские доллары, в последнее время набирают популярность юань и «канадец». Однако самым популярным всё равно остается доллар США.

- валюта – доллар;

- сумма – от 1 000;

- срок – не менее 1 года;

- банк – входит в число 200 самых крупных.

Следует учесть, что некоторые вклады в валюте в банках Москвы под максимальный процент в ТОП-50 входят в состав мультивалютного депозита, о чем будет соответствующая пометка, если из названия вклада это не ясно. По таким вкладам инвестировать только в доллар не получится, необходимо будет приобрести рубли и евро (или другие обусловленные договором валюты) в минимальном объеме.

| Название банка | Название вклада | Ставка | Минимальная сумма | Порядок начисления процентов | Пополнение | Снятие |

|---|---|---|---|---|---|---|

| Таврический | Срочный | 3.8 | 1000 | Ежемесячно, капитализация | Да | Нет |

| Глобэкс | Точный расчет он-лайн | 3.35 | 200 | В конце срока | Нет | Нет |

| Бинбанк | Стандарт | 3.2 | 100 | Ежемесячно | Нет | Нет |

| Югра | 25 лет надежности | 3.1 | 500 | Ежемесячно | Да | Да |

| Промсвязьбанк | Премиум | 3 | 3 | В конце срока | Да | Да |

| Глобэкс | Рантье он-лайн (мульти) | 3 | 300 | Ежемесячно | Да | Да |

| Новикомбанк | Фаворит | 3 | 300 | В конце срока | Нет | Нет |

| Банк БФА | Вклад №1 | 3 | 500 | Ежемесячно, капитализация | Нет | Нет |

| Бинбанк | Максимальный процент | 2.9 | 300 | В конце срока | Нет | Нет |

| Траст | Свои люди | 2.9 | 500 | В конце срока | Нет | Нет |

| Траст | Щедрые проценты | 2.9 | 500 | В конце срока | Нет | Нет |

| Таврический | Мультивалютный | 2.8 | 710 | В конце срока | Да | Нет |

| Финпромбанк | Мои условия | 2.8 | 1000 | Ежемесячно, капитализация | Да | Нет |

| Югра | Мультивалютная корзина | 2.8 | 1000 | В конце срока | Да | Нет |

| Кредит Европа Банк | Срочный | 2.75 | 100 | В конце срока | Нет | Нет |

| Локо-банк | Весна в плюсе (мульти, доллар+евро) | 2.75 | 300 | В конце срока | Нет | Нет |

| Глобэкс | Бонус он-лайн | 2,7 (растущий) | 200 | В конце срока | Да | Да |

| МДМ Банк | Максимальный процент | 2,7 (растущий) | 300 | В конце срока | Нет | Нет |

| Бинбанк | Ежемесячный доход | 2,65 (растущий) | 300 | Ежемесячно, выплата на счет | Да | Нет |

| Траст | Мультивалютный 2016 | 2.65 | 500 | В конце срока | Да | Нет |

| Югра | Растущий доход | 2.63 | 1000 | В конце срока | Да | Нет |

| СМП Банк | Максима | 2,6 (растущий) | 50 | Ежемесячно, капитализация | Да | Нет |

| Инвестторгбанк | Оптимальный | 2.6 | 100 | В конце срока | Да | Нет |

| Промсвязьбанк | Моя выгода | 2,6 (растущий) | 300 | В конце срока | Нет | Нет |

| Военно-промышленный банк | Весенняя история | 2,6 (растущий) | 1000 | В конце срока | Да | Нет |

| Финпромбанк | Практичный | 2.6 | 1000 | В конце срока | Да | Да |

| Пересвет | Витязь | 2.6 | 1000 | Ежемесячно | Да | Да |

| Всероссийский Банк Развития Регионов | Умные деньги | 2.5 | 1 | В конце срока | Да | Нет |

| Райффайзенбанк | Тройная выгода (мульти) | 2.5 | 1 | В конце срока, годовая капитализация | Нет | Нет |

| Хоум Кредит Банк | Доходный год | 2.5 | 100 | Ежемесячно, капитализация | Да | Нет |

| ОТП Банк | Накопительный | 2.5 | 300 | В конце срока | Да | Нет |

| Уральский банк реконструкции и развития | Накопительный | 2.5 | 300 | Ежедневно | Да | Нет |

| Банк БФА | Стратегия накопления | 2.5 | 500 | Ежемесячно | Да | Нет |

| Металлинвестбанк | Максимальный доход | 2.5 | 1000 | В конце срока | Нет | Нет |

| Траст | Пенсионный доход | 2.45 | 100 | В конце срока | Да | Да |

| Санкт-Петербург | Депозит онлайн | 2.4 | 100 | В конце срока | Нет | Нет |

| Образование | Базовый | 2.4 | 200 | В конце срока | Нет | Нет |

| Бинбанк | Мультивалютный | 2.4 | 410 | В конце срока | Да | Нет |

| Банк Финсервис | Удобный | 2.35 | 1 | Ежемесячно, капитализация | Да | Нет |

| Кредит Европа Банк | Накопительный | 2.35 | 100 | В конце срока | Да | Да |

| Россельхозбанк | Классический онлайн | 2.35 | 100 | В конце срока | Нет | Нет |

| МДМ Банк | МДМ – Великолепная семерка | 2.35 | 1000 | В конце срока, капитализация ежедневно | Да | Да |

| Военно-промышленный банк | Комфортный | 2,3 (растущий) | 100 | В конце срока | Да | Да |

| БФГ-Кредит | Классический | 2.3 | 300 | В конце срока | Да | Нет |

| Абсолют Банк | Абсолютный максимум + | 2.3 | 1000 | В конце срока | Нет | Нет |

| Восточный Экспресс Банк | Восточный | 2.25 | 500 | Ежемесячно, капитализация | Нет | Нет |

| Ренессанс Кредит | Ренессанс Доходный | 2.25 | 500 | В конце срока | Нет | Нет |

| Тинькофф Банк | СмартВклад | 2.25 | 1000 | Ежемесячная капитализация | Да | Да |

| Московский Индустриальный Банк | Классический | 2.25 | 1000 | В конце срока | Нет | Нет |

| Образование | Максималист | 2.2 | 100 | Ежемесячно, капитализация | Да | Нет |

Цифровая революция не обошла стороной банковскую сферу: сегодня мы можем пополнять счёт или совершать бесконтактные платежи при помощи небольших по размеру, но функциональных девайсов. Рассказываем о самых полезных из них и о том, как идёт процесс внедрения подобных новшеств в России.

Для юридических лиц

Расчётный счёт в ДелоБанке

ДелоБанк – филиал СКБ-банка, работающий онлайн. Он предлагает услуги для бизнеса. О том, как открыть расчётный счёт в ДелоБанке, расскажем в статье.

Для юридических лиц

Налоговики раскрыли, к каким юрлицам могут прийти с проверкой

Проверка налоговой – не самое приятное мероприятие. ФНС раскрыла, к кому может прийти с проверкой. Узнать это может каждая компания с помощью нового сервиса. Как им пользоваться, расскажем далее.

Для юридических лиц

Расчётный счёт в банке Возрождение

Банк Возрождение был открыт в 1998 году. Сейчас у него насчитывается более 100 офисов и 1,2 млн клиентов. В статье читайте о том, как в банке Возрождение открыть расчётный счёт для ООО и ИП.

Для юридических лиц

Онлайн-касса Альфа-Банка

Альфа-Банк – крупнейшее финучреждение страны без госучастия, оказывающее широкий спектр финансовых услуг физлицам, индивидуальным предпринимателям и корпоративным клиентам. Один из сравнительно новых продуктов банка – Альфа-Касса, об особенностях которой расскажем в этой статье.

Для юридических лиц

Как закрыть счёт ИП

В статье описана процедура закрытия расчётного счёта индивидуальным предпринимателем. Указано, при каких обстоятельствах может требовать закрытия счёта клиент, а при каких банк. Описана последовательность действий при закрытии счёта.

Новый продукт

Примсоцбанк предлагает оформить новогодний вклад или новогодний кредит

До конца текущего года в Примсоцбанке можно получить ссуду объёмом до 250 тысяч рублей по ставке в 11,5% годовых (предложение актуально при подаче online-заявки). При оформлении займа в офисе банка ставка вырастает на 1 процентный пункт. Срок действия кредита – от 25 до 60 месяцев. Для получения займа необходим паспорт и второй документ

13 нояб 2019Актуально

Абсолют Банк улучшил условия по вкладу «Абсолютный доход»

Абсолют Банк разрешил клиентам пополнять депозит «Абсолютный доход» в течение месяца после его открытия. Максимальная сумма допвзносов определена в 10 млн рублей / 200 тысяч долларов. Сумма разового пополнения – от 1 тысячи рублей / 100 долларов.Вкладчики также теперь могут снимать зачисленные на депозитный счёт проценты, не дожидаясь

06 нояб 2019Новый продукт

Акибанк предлагает оформить вклад «Праздничный процент»

Через месяц Акибанку исполнится 26 лет. В честь очередного дня рождения кредитно-финансовая структура запустила для клиентов новый выгодный депозитный сервис «Праздничный процент».Доходность депозитной программы достигает 8 процентных пунктов при размещении средств на срок до 62 дней.Сумма вклада – от 100 тысяч рублей.Предельный

25 сент 2019Новый продукт

Банк «Россия» вводит новый осенний вклад

В активе банка «Россия» появился новый сезонный депозитный сервис. Максимальная ставка по вкладу «Бархатный сезон» составляет 6,4% годовых. Ставка предоставляется при размещении на счёте вклада не менее 10 млн рублей сроком на 1 год.Вклад можно оформить минимум на 31 день.Объём депозита – от 3 тысяч рублей.Минимальная ставка по вкладу

17 сент 2019Изменение ставок

ЮниКредит Банк пересмотрел ставки по вкладам в долларах

Максимальная доходность долларовых вкладов ЮниКредит Банка составляет в настоящий момент 2,32% годовых. Ставку можно получить в рамках депозитного сервиса «Для жизни» при размещении средств на 1 год. Продукт подразумевает оформление соглашения накопительного или инвестстрахования жизни.Максимальная доходность вклада «Новый

13 сент 2019Новый продукт

СДМ-Банк запустил вклад «Три товарища»

7,5% годовых – такова максимальная рублёвая ставка по новому вкладу СДМ-Банка «Три товарища». Доходность долларового депозита достигает 2,4 процентного пункта. Досрочное расторжение депозитного соглашения на льготных условиях возможно со 182 дня. Доходность вклада при этом составит 5% годовых в рублях и 1% – в долларах.К депозитной

10 сент 2019Новый продукт

Газпромбанк представил «Новогодний» вклад

Газпромбанк предлагает клиентам разместить свободные финансовые ресурсы на 91 день под 6,5% годовых. Таковы основные характеристики нового депозитного продукта ГПБ, названного «Газпромбанк – Новогодний». Минимальный объём размещения в рамках новой депозитной программы составляет 1000 рублей. Вклад можно оформить до конца февраля

12 дек 2018Изменение ставок

Росгосстрах Банк пересмотрел ставки по вкладам физлиц

Розничные депозиты РГС Банка стали выгоднее.Максимальная доходность депозита «Двойная Выгода» выросла до 7,8% годовых. Вклад оформляется на срок от 3-х до 12-ти месяцев. Сумма размещения по вкладу – от 100 тысяч рублей.По депозитам «Госстраховский» и «Госстраховский VIP» ставки доходности составляют соответственно 6,8% и 6,9% годовых.

13 нояб 2018

Пассивный доход – приятный бонус к зарплате. Существует множество мест, куда люди часто вкладывают деньги в надежде создать : игра на валютном рынке, вклады в криптовалюты, инвестирование в акции компаний и другое. Но эти способы не гарантируют результат. Внося деньги на какую-либо цель, следует осознавать риски и быть готовыми к поражению и потере финансов.

Наименее рискованный способ увеличить прибыль на постоянной основе – банковский вклад. Физическое лицо предоставляет банку свои сбережения, за что банк ежемесячно или ежегодно выплачивает определённый процент от вложенной суммы.

Лучшие проценты по вкладам в банках

Доверять финансы следует только надёжным структурам. Это один из главных критериев, согласно которому вкладчики выбирают банк. В наше время банковские кризисы – не редкость. Хорошо иметь уверенность в том, что ваш банк не рухнет во время очередной полосы финансовых трудностей.

Вторым важным параметром становится процентная ставка. Это те деньги, которые вы будете получать в качестве чистой прибыли от вклада. Желательно, чтобы наличествовал не только высокий процент, но и комфортные для вкладчика сопроводительные условия. Пассивно скопленные средства впоследствии можно приумножить, начав .

Чтобы совместить надёжность банка и прибыльность, мы составили актуальный список наиболее выгодных вкладов.

«Мой доход» (Промсвязьбанк)

Условия:

- валюта - рубли;

- минимальная сумма - 100000 руб.;

- сроки и проценты:

- на 91 день - 6,6%;

- на 181 день - 6,7%;

- на 367 дней - 6,7%.

Среди программ банка этот депозит обладает максимальной процентной ставкой. Если клиент пожелает расторгнуть договор раньше срока, льготные условия сделают процесс быстрым и с минимальными потерями. Снимать часть денег или пополнять сумму депозита во время его действия нельзя.

Проценты выплачиваются в конце оговоренного срока на тот же счёт, на котором размещён изначальный вклад. Если закрывать депозит позже установленного срока, выплатят лишь половину накопленных процентов, поэтому соблюдайте пунктуальность. Чтобы открыть депозит, обратитесь либо в местный офис Промсвязьбанка, либо в PSB-Retail, доступный в Интернете.

«Максимальный доход» (Московский Кредитный Банк)

Условия:

- минимальная сумма - 1000 руб.; 100 долларов США; 100 евро;

- сроки и проценты для вкладов в рублях:

- на 95 дней - 5,75%;

- на 185 дней - 6,25%;

- на 370 дней - 6,75%.

- на 95 дней - 0,75%;

- на 185 дней - 1,10%;

- на 370 дней - 1,45%.

- на 95 дней - 0,01%;

- на 185 дней - 0,20%;

- на 370 дней - 0,55%.

Согласно первичному договору проценты выплачиваются в конце срока. Однако банк создал возможность подключения дополнительных опций. Так, вкладчик может частично снимать вложенные средства, пополнять счёт, а также требовать проценты ежемесячно. Чтобы подключить одну или несколько описанных услуг, следует заключить дополнительный договор.

При наличии дополнительных условий к процентам предусмотрены надбавки. Если у клиента имеется годовая программа «Пакет услуг», ко вкладам в рублях добавится 0,25%, а в валюте – 0,15%. Такой же объём надбавок возможен, если открывать вклад не в офисе банка, а в МКБ-Онлайн либо в терминале МКБ. Если не закрыть депозит вовремя, его действие продлевается автоматически по возрастающей. А после незакрытого года добавятся ещё 95 дней.

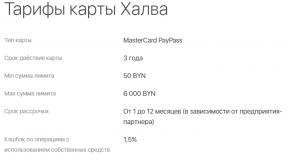

«Максимальный доход» (Совкомбанк)

Условия:

- валюта - рубли, доллары евро;

- минимальная сумма - 30000 руб.; 5000 долларов США; 5000 евро;

- сроки и проценты при открытии рублёвого вклада в офисе на срок до 1 года:

- при расторжении в течение 31–90 дней - 6,6/7,6% (карта «Халва»);

- при расторжении в течение 91–180 дней - 7,0/8,0% (карта «Халва»);

- при расторжении в течение 181–270 дней - 6,6/7,6% («Халва»);

- при расторжении в течение 271–365 дней - 6,6/7,6% («Халва»).

- сроки и проценты при открытии рублёвого вклада в офисе на срок до 3 лет:

- при расторжении до 90 дней - 6,8/7,8% (карта «Халва»);

- при расторжении до 180 дней - 7,2/8,2% (карта «Халва»);

- при расторжении до 365 дней - 6,8/7,8% (карта «Халва»);

- при расторжении до 730 дней - 6,0/7,0,% (карта «Халва»);

- при расторжении до 1095 дней - 6,0/7,0% (карта «халва»).

- сроки и проценты при открытии рублёвого вклада через интернет-банк на срок до 1 года:

- при расторжении в течение 31–90 дней - 6,6%;

- при расторжении в течение 91–180 дней - 7,0%;

- при расторжении в течение 181–270 дней - 6,6%;

- при расторжении в течение 271–365 дней - 6,6%.

- сроки и проценты при открытии валютных вкладов:

- в долларах США на 271–365 дней - 1,55%;

- в долларах США на 1095 дней - 3,00%;

- в евро на 271–365 дней - 1,00%.

Нельзя частично снимать средства, однако разрешено пополнять счет. Минимальные суммы пополнения – 1000 рублей, 100 долларов или евро. Проценты выплачиваются после окончания срока депозита.

«Надёжный» (Открытие)

Условия:

- валюта - рубли, доллары, евро;

- минимальная сумма - 50000 руб.; 1000 долларов США; 1000 евро;

- сроки и проценты:

- для рублёвых вкладов на 91 или 191 день - 6,42–7,30%;

- в долларах США на 91 или 181 день - 0,20–0,80%;

- в евро на 91 или 181 день - 0,10%.

Накопленные проценты выплачиваются каждый месяц. Возможна капитализация: это значит, что при каждом новом начислении процентов предыдущие добавляются к изначальной сумме вклада. Ставка повышается, если вы владеете Пенсионной картой данного банка.

«Максимальный процент» (Бинбанк)

Условия:

- валюта - рубли, доллары, евро;

- срок депозита - от 3 месяцев до 2 лет;

- минимальная сумма - 10000 руб.; 300 долларов США; 300 евро;

- сроки и проценты для рублёвых вкладов:

- при открытии в отделении банка - 6,10-7,30%;

- для физических лиц (пенсионеров) - 6,25-7,45%;

- при открытии через Интернет - 6,30-7,50%.

- сроки и проценты для вкладов в долларах США:

- при открытии в отделении банка - 0,55-1,65%;

- для физических лиц (пенсионеров) - 0,55-1,65%;

- при открытии через Интернет - 0,55-1,65%.

- сроки и проценты для вкладов в евро:

- при открытии в отделении банка - 0,01%;

- для физических лиц (пенсионеров) - 0,01%;

- при открытии через Интернет - 0,01%.

В период действия депозита нельзя его пополнять, снимать часть денег или получать ежемесячные выплаты. Вся вложенная сумма вместе с процентами возвращается вкладчику после окончания оговоренного срока.

«Доходный» (Россельхозбанк)

Условия:

- валюта - рубли, доллары;

- сроки открытия вклада - от 31 до 1460 дней;

- минимальная сумма - 3000 руб.; 50 долларов США;

- процентная ставка для рублёвых вкладов - до 6,70%;

- процентная ставка для вкладов в долларах США - до 2,45%.

Одни из наиболее комфортных условий. Физическое лицо может получать проценты даже с небольших вкладов на короткий срок. Пополнять и расходовать средства нельзя, но существует несколько вариантов операций с процентами: доступны капитализация и ежемесячный вывод на счёт.

«Выгодный» (ВТБ 24)

Условия:

- валюта - рубли;

- минимальная сумма:

- при открытии вклада онлайн - 30000 руб.;

- при открытии вклада в отделении банка - 100000 руб.

- сроки и проценты при открытии вклада в отделении банка:

- на срок 3–5 месяцев - 6,20/6,23%;

- на срок 6 месяцев - 6,20/6,28%;

- на срок 13–18 месяцев - 5,90/6,15%;

- на срок 18–24 месяца - 5,70/6,02%;

- сроки и проценты при открытии вклада онлайн:

- на срок 3–5 месяцев - 6,60/6,64%;

- на срок 6 месяцев - 6,60/6,69%;

- на срок 6–13 месяцев - 6,15/6,23%;

- на срок 13–18 месяцев - 6,10/6,29%;

- на срок 18–24 месяца - 5,90/6,15%;

- на срок 24–36 месяцев - 5,70/6,02%;

- на срок 36–61 месяц - 3,10/3,25%.

В данном депозите повышенная доходность, но при снятии средств до окончания срока договора она теряется. Возможна капитализация. Если не закрыть депозит вовремя, его срок автоматически продлевается на минимально возможное время (3 месяца), но не более 2 раз. Если закрыть депозит раньше установленного срока, вы получите 0,6% изначальной ставки. Но для этого срок вклада должен превышать 181 день.

«Победа+» (Альфа-Банк)

Условия:

- валюта - рубли, доллары, евро;

- минимальная сумма - 10000 руб.; 500 долларов США; 500 евро;

- процентные ставки:

- в рублях - 5,5–6,23%;

- в долларах США - 0,35–2,38%;

- в евро - 0,01–0,20%.

Нельзя пополнять депозит или частично снимать деньги. Начисленные проценты капитализируются, однако клиент теряет их при досрочном расторжении договора.

«Сбережения» (Газпромбанк)

Условия:

- валюта - рубли, доллары, евро;

- минимальная сумма - 15000 руб.; 500 долларов США; 500 евро;

- сроки - от 3 месяцев до 1097 дней;

- процентные ставки для рублёвых вкладов:

- на сумму от 15 000 до 300 000 рублей - 5,6–5,8%;

- на сумму от 300 000 до 1 000 000 рублей - 5,8–6,0%;

- на сумму от 1 000 000 рублей - 6,0–6,4%;

- процентные ставки для вкладов в долларах США:

- на сумму от 500 до 10 000 долларов - 0,30–1,40%;

- на сумму от 10 000 долларов - 0,40–1,50%;

- процентные ставки для вкладов в евро:

- на сумму от 500 до 10 000 евро - 0,01%;

- на сумму от 10 000 евро - 0,01%.

Большой срок предусматривает наличие отдельных условий для выплат процентов. Как следствие, при депозитном периоде свыше 365 дней проценты выплачиваются не в конце всего срока, а по окончании календарного года. Запрещено пополнять счёт или снимать средства. Можно продлевать срок депозита, но не автоматически. Для этого придётся посетить офис банка.

«Пополняй» (Сбербанк)

Условия:

- валюта - рубли, доллары;

- минимальная сумма - 1000 руб.; 100 долларов США;

- сроки - от 3 месяцев до 3 лет;

- сроки и процентные ставки для рублёвых вкладов при открытии через «Сбербанк Онлайн» (от 1000 рублей):

- на 3–6 месяцев - 3,70/3,71%;

- на 6–12 месяцев - 3,80/3,83%;

- на 1–2 года - 3,60/3,66%;

- на 2–3 года - 3,45/3,63%;

- на 3 года - 3,45/3,63%.

- сроки и процентные ставки для рублёвых вкладов при открытии через «Сбербанк Онлайн» (от 100 000 рублей):

- на 3–6 месяцев - 3,85/3,86%;

- на 6–12 месяцев - 3,95/3,98%;

- на 1–2 года - 3,75/3,82%;

- на 2–3 года - 3,70/3,83%;

- на 3 года - 3,60/3,80%.

- сроки и процентные ставки для рублёвых вкладов при открытии через «Сбербанк Онлайн» (от 400 000 рублей):

- на 3–6 месяцев - 4,00/4,01%;

- на 6–12 месяцев - 4,10/4,14%;

- на 1–2 года - 3,90/3,97%;

- на 2–3 года - 3,85/4,00%;

- на 3 года - 3,75/3,96%.

- сроки и процентные ставки для рублёвых вкладов при открытии через «Сбербанк Онлайн» (от 700 000 рублей):

- на 3–6 месяцев - 4,00/4,01%;

- на 6–12 месяцев - 4,10/4,14%;

- на 1–2 года - 3,90/3,97%;

- на 2–3 года - 3,85/4,00%;

- на 3 года - 3,75/3,96%.

- сроки и процентные ставки для рублёвых вкладов при открытии через «Сбербанк Онлайн» (от 2 000 000 рублей):

- на 3–6 месяцев - 4,00/4,01%;

- на 6–12 месяцев - 4,10/4,14%;

- на 1–2 года - 3,90/3,97%;

- на 2–3 года - 3,85/4,00%;

- на 3 года - 3,75%.

- сроки и процентные ставки для рублёвых вкладов при открытии в отделении банка (от 1000 рублей):

- на 3–6 месяцев - 3,45/3,45%;

- на 6–12 месяцев - 3,55/3,58%;

- на 1–2 года - 3,55/3,58%;

- на 2–3 года - 3,30/3,41%;

- на 3 года - 3,20/3,35%.

- сроки и процентные ставки для рублёвых вкладов при открытии в отделении банка (от 100 000 рублей):

- на 3–6 месяцев - 3,60/3,61%;

- на 6–12 месяцев - 3,70/3,73%;

- на 1–2 года - 3,50/3,56%;

- на 2–3 года - 3,45/3,57%;

- на 3 года - 3,35/3,52%.

- сроки и процентные ставки для рублёвых вкладов при открытии в отделении банка (от 400 000 рублей):

- на 3–6 месяцев - 3,75/3,76%;

- на 6–12 месяцев - 3,85/3,88%;

- на 1–2 года - 3,65/3,71%;

- на 2–3 года - 3,60/3,73%;

- на 3 года - 3,50/3,68%.

- сроки и процентные ставки для рублёвых вкладов при открытии в отделении банка (от 700 000 рублей):

- на 3–6 месяцев - 3,75/3,76%;

- на 6–12 месяцев - 3,85/3,88%;

- на 1–2 года - 3,65/3,71%;

- на 2–3 года - 3,60/3,73%;

- на 3 года - 3,50/3,68%.

- сроки и процентные ставки для рублёвых вкладов при открытии в отделении банка (от 2 000 000 рублей):

- на 3–6 месяцев - 3,75/3,76%;

- на 6–12 месяцев - 3,85/3,88%;

- на 1–2 года - 3,65/3,71%;

- на 2–3 года - 3,60/3,73%;

- на 3 года - 3,50/3,68%.

- сроки и процентные ставки для долларовых вкладов при открытии через «Сбербанк Онлайн» (от 100 долларов):

- на 3–6 месяцев - 0,25%;

- на 6–12 месяцев - 0,55%;

- на 1–2 года - 0,85%;

- на 2–3 года - 0,95%;

- на 3 года - 1,05%.

- сроки и процентные ставки для долларовых вкладов при открытии через «Сбербанк Онлайн» (от 3000 долларов):

- на 3–6 месяцев - 0,30%;

- на 6–12 месяцев - 0,60%;

- на 1–2 года - 0,95%;

- на 2–3 года - 1,05%;

- на 3 года - 1,15%.

- сроки и процентные ставки для долларовых вкладов при открытии через «Сбербанк Онлайн» (от 10 000 долларов):

- на 3–6 месяцев - 0,30%;

- на 6–12 месяцев - 0,60%;

- на 1–2 года - 0,95%;

- на 2–3 года - 1,05%;

- на 3 года - 1,15%.

- сроки и процентные ставки для долларовых вкладов при открытии через «Сбербанк Онлайн» (от 20 000 долларов):

- на 3–6 месяцев - 0,30%;

- на 6–12 месяцев - 0,60%;

- на 1–2 года - 0,95%;

- на 2–3 года - 1,05%;

- на 3 года - 1,15%.

- сроки и процентные ставки для долларовых вкладов при открытии через «Сбербанк Онлайн» (от 100 000 долларов):

- на 3–6 месяцев - 0,30%;

- на 6–12 месяцев - 0,60%;

- на 1–2 года - 0,95%;

- на 2–3 года - 1,05%;

- на 3 года - 1,15%.

- на 3–6 месяцев - 0,05%;

- на 6–12 месяцев - 0,20%;

- на 1–2 года - 0,50%;

- на 2–3 года - 0,60%;

- на 3 года - 0,70%.

- сроки и процентные ставки для долларовых вкладов при открытии в отделении банка (от 3000 долларов):

- на 3–6 месяцев - 0,05%;

- на 6–12 месяцев - 0,25%;

- на 1–2 года - 0,60%;

- на 2–3 года - 0,70%;

- на 3 года - 0,80%.

- сроки и процентные ставки для долларовых вкладов при открытии в отделении банка (от 10 000 долларов):

- на 3–6 месяцев - 0,05%;

- на 6–12 месяцев - 0,30%;

- на 1–2 года - 0,65%;

- на 2–3 года - 0,75%;

- на 3 года - 0,85%.

- сроки и процентные ставки для долларовых вкладов при открытии в отделении банка (от 20 000 долларов):

- на 3–6 месяцев - 0,10%;

- на 6–12 месяцев - 0,40%;

- на 1–2 года - 0,75%;

- на 2–3 года - 0,85%;

- на 3 года - 0,95%.

- сроки и процентные ставки для долларовых вкладов при открытии в отделении банка (от 100 долларов):

- на 3–6 месяцев - 0,10%;

- на 6–12 месяцев - 0,40%;

- на 1–2 года - 0,75%;

- на 2–3 года - 0,85%;

- на 3 года - 0,95%.

По вкладам, открываемым пенсионерами, устанавливается максимальная ставка для выбранного срока, независимо от суммы вклада. Депозит можно свободно пополнять, а вот снимать деньги до истечения срока, полностью или частично, не разрешается.

Совет: узнайте, в каких финансовых учреждениях сегодня .

Как рассчитать доходность депозита?

Высчитывать проценты по условиям банка не всегда бывает просто. Стандартная формула предусматривает фиксированное количество начисляемых процентов и сумму вклада, которая не меняется на протяжении всего срока. Расчёт производится следующим образом: сумма вклада * время действия вклада * оговоренный процент. Например: сумма вклада — 100 000 рублей, время — полгода, процентная ставка — 10% годовых. В итоге получим: 100 000 * 0,5 * 10% = 5 000 рублей дохода.

Формула доходности депозита с капитализацией включает ещё несколько условий. Ведь теперь необходимо учитывать и то, что размер вклада и процентов немного увеличивается за каждый период их начисления. В таком случае рассчитывать следует так: N*(1+P*d/D/100)n-N , где

- N – изначальный размер вклада;

- P – процентная ставка;

- d – календарные дни, после которых начисляются новые проценты (как правило, это 30 или 31 день);

- D – 365 или 366 дней в году, в зависимости от текущего года;

- n – сколько раз будут начислены проценты (если период капитализации составляет 30-31 день, то это число будет 12).

Распространенные ошибки при выборе вклада

Типичные мнения большинства порой способны привести к неприятным ситуациям. Банки стараются играть на получение максимальной выгоды от клиентов, поэтому клиентам следует проявлять внимательность, выбирая выгодные для себя условия. Ведь для банка они хороши и приносят прибыль в любых предоставленных вариациях.

Первая ошибка. Предложение выглядит заметно и во всех отношениях лучше других. Процентная ставка значительно выше средней по рынку. Это сигнал присмотреться к самому банку. Позитивный вариант развития событий: на носу большой праздник и подобными акциями банк привлекает новых клиентов. Негативный вариант: банк ненадёжен и может рухнуть в любой момент. Его план действий строится на том, чтобы получить максимально большую выгоду с клиентов, которые хотят того же – больших денег в короткий срок. Затем подобные организации объявляют о банкротстве, а вкладчики теряют всё.

Совет: проверяйте каждый банк на наличие в системе Агентства по страхованию вкладов. Эта организация возвращает вклады граждан в случае ликвидации банков. Изначально сомнительные структуры с ней, как правило, не связываются. Также на сайте АКБ можно посмотреть, какие банки уже ликвидированы либо находятся в процессе.

Вторая ошибка. Вы выбираете максимальный срок вклада, потому что по нему выплачивают больше всего процентов. «Подводный камень» в том, что нынче курс рубля не привязан к стоимости нефти. Его падение и взлёт невозможно предсказать. В случае внезапного ослабления национальной валюты банки поднимут новые процентные ставки, оставив существующие вклады на прежнем уровне выплат. В итоге досрочное расторжение договора вернёт вам существенно меньше денег, а без него перевестись на новые условия депозита невозможно.

Совет: если желаете взять максимальный срок, берите средний. Желательно с капитализацией процентов. Срок депозита не должен превышать одного года.

Третья ошибка. Условия вклада предусматривают огромное количество возможностей: снятие и пополнение счёта в любой момент, капитализацию процентов и многое другое. Обратите внимание на ставку: она явно не максимальна. Наличие одних преимуществ убирает другие.

Совет: перед открытием депозита расставьте приоритеты. Так ли вам важна капитализация процентов? А ежемесячное их снятие? Действительно ли потребуется снимать часть вложенных средств раньше срока? Исходя из полученных ответов, выбирайте банк только с теми дополнительными предложениями, которые вам действительно необходимы.

Четвёртая ошибка. Игнорирование достижений цивилизации. Большинство крупных банков переводят свои услуги в интернет-формат. Есть даже банки, полностью функционирующие с помощью Сети. Вследствие этого может оказаться, что, если открыть вклад через Интернет, процентная ставка окажется существенно выше, а минимальный вклад – ниже, чем при открытии в офисе.

Совет: если опасаетесь за сохранность данных, всегда проверяйте адрес страницы, на которой находитесь. Сверху должна находиться либо подобная пиктограмма с замочком (смотрите ниже), либо надпись https зелёным цветом.

Это значит, что каналы связи зашифрованы и конфиденциальны. Также в денежных операциях применяется двухфакторная аутентификация: без СМС с кодом доступа вы не сможете ни вложить, ни вывести средства.

Подводим итоги

Вклады в банках – для физических лиц. Выбирая условия, не всегда следует соблазняться высокой процентной ставкой. Лучше всего проверить рынок подобных предложений и вложиться в депозит на условиях, соответствующих высшей планке предложений. Во избежание риска потери денег не доверяйте банкам, о которых ранее ничего не слышали.

Также изначально определитесь с тем, что вы желаете получить от вклада. Дополнительный доход гарантирует капитализация процентов. Выбирайте реальные сроки, в которые вам эти деньги точно не понадобятся. Досрочное расторжение договора с банком чревато выплатой намного меньшего количества денег, чем было указано в договоре.

Желая получать стабильный, хоть и небольшой доход, граждане, имеющие определенные накопления, все активнее стараются открыть вклад в различных банках. Для большинства вкладчиков самым важным показателем, при выборе накопительной программы, является процентная ставка. Однако, существует еще несколько весомых нюансов, на которые стоит обращать внимание при выборе депозитного продукта. О том, на что обратить внимание, и в каком банке высокие проценты по вкладам мы расскажем в нашей статье.

Так сложилось, что большинство вкладчиков, при выборе депозитной программы обращают основное внимание на процентную ставку. И это самая большая ошибка. А как же надежность? Самый большой процент обычно обещают новые банки или те, у которых огромные проблемы и им срочно нужно привлечь новых клиентов. Как показывает практика, они быстро разоряются, оставляя своих вкладчиков без обещанного дохода да и без собственных сбережений тоже.

Именно по этой причине, первое на что должен обращать внимание клиент - надежность банка. Надежность проверяется стабильностью работы финансового учреждения, гарантированностью выплат по вкладным операциям, а также лидерством на рынке банковских услуг. Как правило, именно крупные банки, которые долгие годы справляются со всеми кризисными ситуациями, по праву становятся наиболее востребованными среди населения.

Конечно, за безопасность приходится платить. Поэтому ставка процента у надежных банков на порядок ниже чем у некоторых банков, но и вероятность получить запланированный доход возрастает в разы.

Важно! Дополнительной гарантией является государственная поддержка тех банков, которые участвуют в программе страхования вклада. Согласно ее, все вклады, сумма которых не превышает 1,4 млн. рублей, будут выплачены даже в случае банкротства банка. Следовательно, первым делом, при выборе банка для оформления вклада нужно обращать внимание на наличие у банка лицензии государственного страхования вкладов.

Дополнительные критерии

С надежностью разобрались, теперь определимся что еще следует учитывать при выборе вклада.

- Проценты . Для кого-то этот показатель будет стоять на первом месте, но его все же лучше рассматривать после выбора наиболее надежного банка. Так, среди лидеров рынка финансовых услуг, не так уж мало банков, готовых предложить своим вкладчикам довольно выгодный вклад. Хороший показатель процентов на сегодня колеблется в пределе 8-8,3%. Конечно, можно найти проценты и повыгодней, но и условия могут быть слишком жесткими для желающих инвестировать.

- Возможность досрочного частичного или полного снятия денег

. Это еще один фактор, который сразу нужно учитывать. Как правило, наиболее популярные вклады предусматривают срок договора от полугода до года. Это наиболее прибыльные да и не слишком длительные программы, ведь всегда есть риски спада экономики и нежданного банкротства банка. Однако, бывают случаи, что возможности дожидаться окончания срока депозита нет, и деньги нужны прямо сейчас, тогда нужно уточнить будет ли у вас возможность забрать свои кровные по первому требованию:

Важно! Стоит также обратить внимание на величину упущенной выгоды в случае досрочного закрытия вкладного договора. Ведь некоторые банки практически полностью забирают накопленные проценты, даже если вклад вылежал почти весь оговоренный срок.

- Капитализация полученной прибыли . Еще один важный показатель - возможность капитализации полученного дохода. То есть, договором может быть предусмотрено автоматическое объединение основной суммы вклада с положенными по сроку процентами, и начисление следующих процентов уже с учетом увеличения размера основного вклада. Это довольно выгодно, однако, чаще всего подобные вклады не отличаются достойными ставками процента или действует система ступенчатого начисления процентов. При таком варианте, проценты будут постепенно уменьшаться, при увеличении основной суммы вклада.

- Срок оформления вклада . Этот фактор тоже весом, ведь часто, банки предлагают весьма приличные проценты только на кратковременные депозиты. Для вкладов со сроком от года, процент становится немного ниже.

- Обязательная входная сумма . Большинство вкладчиков уверенны, что могут положить под проценты любую имеющуюся у них сумму. Однако, это далеко не так. Конечно, есть банки которым совершенно неважен размер ваших сбережений, которые вы хотите положить под проценты, а вот большинство устанавливает пороговое значение вклада. Причем чем сумма эта больше, тем больше процент вам может быть предложен. Причина в том, что чем больше приток вкладчиков, тем больше возможностей у банка оборачивать имеющиеся у него деньги. Соответственно от этого зависит их прибыль.

Читайте также:

Где и как получить полис обязательного медицинского страхования

В каких банках самые высокие проценты?

Итак, как мы уже определились, самыми важными факторами при выборе депозитной программы являются надежность банка и ставка процента. Мы не будем проводить сравнение процентов у банков с сомнительной репутаций, которые попросту хотят как можно больше привлечь клиентов. Конечно, в подобных финансовых заведениях можно увидеть ставку и под 15% годовых. Но вы уверенны что банк не развалиться пока придет время забирать накопленные проценты? Не рискуете ли вы остаться совсем без денег?

| № | Банк и программа | Ставка процента | Срок депозита | Размер вклада | Валюта |

|---|---|---|---|---|---|

| 1 | Открытие «Высокий процент» | до 10% | 1 год | от 50 тыс. | не предусмотрено |

| — чем меньше срок, тем больше процент: 3 мес. — 10%, 6 мес. — 8%, 9 мес. — 6%, 12 мес. — 5%; — депозит не может пополняться; — проценты выплачиваются после завершения договора; — после окончания срока договора, в случае если вклад не был выдан, он пролонгируется на условиях вклада «Основной доход». |

|||||

| 2 | ВТБ 24 «Накопительный счет» | до 8,5% базовая; до 10% с Мультикартой ВТБ |

1 год | любая сумма | не предусмотрено |

| — при открытии Мультикарты и подключении функции «Сбережения» можно получать повышенный процент при условии расчетов по оформленной карте; — накопительный счет можно пополнять и снимать деньги без потери процентов; — чем больше тратиться по карте, тем больше будет прирост ставки. |

|||||

| 3 | НС Банк «Инвестиционный» | 9% | 6 мес. | от 100 тыс. до 10 млн. руб. | не предусмотрено |

| — проценты можно получить только по окончании срока договора; — вклад предназначен для клиентов, оформивших полис ИСЖ или НСЖ. |

|||||

| 4 | ГазпромБанк «Сбережения и Защита» | 6,7-8,8% | 3,6, 12 месяцев | от 50 тыс. руб. | не предусмотрено |

| — проценты выплачивают в конце срока; — пролонгироваться депозит не может; — чем меньше срок вклада тем выше процент. |

|||||

| 5 | СовкомБанк «Максимальный доход» | 6,9-8,6% | от 1 мес. до 3 лет | от 30 тыс. руб. | не предусмотрено |

| — максимальная ставка устанавливается в случае регулярного использования карты Халва с ежемесячной суммой покупок от 5 тыс. руб.; — предусмотрено пополнение вклада; — проценты начисляются только в конце срока в том числе и дополнительные 0,5% за расчеты по Халве. |

|||||

| 6 | БинБанк «Максимальный процент» | от 7,05 до 8,3% | от 3 до 24 мес. | от 10 тыс. до 30 млн. руб. | -доллар (от 300 по ставке 0,55-1,65%); — евро (от 300 по ставке 0,25-0,8%). |

| — все проценты можно получить только в конце срока; — возможна пролонгация вклада; — при открытии вклада в рублях предусмотрено дополнительное увеличение процента для пенсионеров (+0,15%) и повышение ставки на 0,3% при использовании онлайн-заявки. |

|||||

| 7 | Промсвязьбанк «Мой доход» | 8,1-8,3% | 3-12 мес. | от 100 тыс. руб. | -доллар (от 1 тыс. по ставке 1,2-2,85%); — евро (от 1 тыс. по ставке 0,5-1,2%). |

| — предусмотрена возможность досрочного расторжения договора с предусмотренной льготной ставкой; — возможна пролонгация договора в автоматическом порядке(не более 3 раз); — проценты выплачиваются в конце срока. |

|||||

| 8 | Россельхозбанк «Инвестиционный» | 7,8-8,05% | 6, 12 мес. | от 50 тыс. руб. | — доллар (от 1 тыс. по ставке от 1,4 до 2,4%). |

| — вклад открывается сроком на 180 или 395 дней; — вклад можно открыт вместе с приобретением пая; — проценты выплачиваются по окончании срока вкладной операции; — нет предельного значения размера вклада; — при досрочном расторжении соглашения проценты выплачиваются по оговоренной договором ставке; — вклад пролонгации не подлежит. |

|||||

| 9 | ВТБ «Максимальный доход» | 3,24-7,14% | от 3 мес. до 3 лет | от 1 тыс. руб. | -доллар (от 100 по ставке 0,4-1,74%); — евро (от 100 по ставке 0,01%). |

| — чем меньше срок - тем больше процент; — пополнить или снять деньги досрочно нельзя; — проценты будут насчитаны в конце срока; — возможна капитализация процентов. |

|||||

| 10 | Сбербанк «Просто 7%» | 7% | 5 мес. | от 100 тыс. руб. | не предусмотрено |

| — открыть можно только самостоятельно: через банкомат, онлайн-банк или в мобильном приложении; — проценты поступят на счет по истечении срока; — возможна пролонгация, но на условиях подключения вклада «До востребования»; — через офис банка ставка устанавливается 6,5%. |

|||||

Самые большие ставки по вкладам в банках Москвы из топ-10 представлены на этой странице. Можно сравнить и выбрать депозит под максимальный процент на сегодня, в 2019 — 2020 году.

Банковский вклад для физических лиц сегодня является одним из самых доступных инструментов инвестирования сбережений. Открывая депозит, вы держите свои деньги в надежном месте, получаете по ним небольшой доход, а также имеете к ним быстрый доступ в случае необходимости.

Большинство депозитов, которые оформляются под максимальные проценты, имеют общие особенности. Их нельзя пополнять, запрещено также частичное снятие денег без потери процентов. Исключение составляют разве что краткосрочные депозиты сроком на 1-3 месяца. Но и они, в общем-то, не срочные вклады, а накопительные счета без ограничению по времени вложения сбережений.

Выбирая вклад, конечно, в первую очередь все смотрят на процент, который предлагает банк. Ниже представлены самые выгодные сегодня депозиты для физических лиц в банках России из топ-10, также их расшифровка по срокам:

- 1 месяц;

- 3 месяца;

- 6 месяцев (полгода);

- 1 год (12 месяцев).

Вклады с самыми большими процентными ставками на сегодня

Думая, куда инвестировать деньги в 2019 году, чтобы они работали, многие гадают: в каком банке сегодня самый большой процент по вкладам. Но, открывая депозитный счет в банке, следует обращать внимание не только на процент, но и на условия данного вклада, такие как минимальная сумма и срок депозита.

Вклады под максимальный процент в банках топ-10

«Новогодние мечты» — МКБ

![]()

- Без пополнения

- Без частичного снятия

- Капитализация ежемесячно

- % ежемесячно

«Ваш успех» — Газпромбанк

- Без пополнения

- Без частичного снятия

- Капитализация ежемесячно

- % в конце срока

«Зафиксируй свой доход» — Россельхозбанк

- Без пополнения

- Без частичного снятия

- Без капитализации

- % в конце срока

«Надежный Промо» — ФК Открытие

- Без пополнения

- Без частичного снятия

- Без капитализации

- % в конце срока

«Ещё выше» — Альфа-Банк

- Без пополнения

- Без частичного снятия

- Капитализация ежемесячно

- % ежемесячно

«Мой доход» — Промсвязьбанк

- Без пополнения

- Без частичного снятия

- Без капитализации

- % в конце срока

Вклады под максимальный процент на 1 месяц

Вклады под максимальный процент на 3 месяца

Вклады под высокие проценты на 6 месяцев

Вклады под высокий процент на 1 год

Если вам потребуется забрать все деньги со вклада раньше окончания срока, вы можете сделать это в любое время. Однако проценты начислены, скорее всего, не будут!

Вклады под максимальный процент на 3 года

На какую сумму открывать вклады наиболее безопасно?

Согласно российскому законодательству вклады до 1 400 000 рублей застрахованы, если банк участвует в системе страхования вкладов. В случае отзыва лицензии у такого банка Агентство по страхованию вкладов через банки-агенты выполняет обязательства перед его вкладчиками в пределах установленного лимита. В этом и состоит смысл гарантии сохранности сбережений, доверенных банку.

Словом, если вкладываете меньше 1 400 000 рублей, то можно выбирать самый большой процент по вкладам в банках – если лицензию отзовут, конечно, придется понервничать, но деньги все равно вернутся.

Возврат средств свыше указанной суммы не гарантируется, поэтому если вы держите в банке более 1 400 000 рублей, то вы принимаете на себя повышенный риск.

Точные условия и процент по вкладам узнавайте в отделениях или на официальных сайтах банков. Данные представлены в информационных ознакомительных целях, не являются публичной офертой.

Читайте также...

- Как расторгнуть или переоформить договор социального найма жилого помещения

- Оборачиваемость оборотных средств: формула, примеры, пути ускорения Ускорение оборота

- Forex4you – надежная брокерская компания с выгодными условиями торговли

- Карта Халва МТБанк: вход в личный кабинет Мтбанк мой личный кабинет