Что выгоднее автокредит или потребительский - преимущества и недостаки специальных программ автокредитования. Где взять кредит на автомобиль: в банке или автосалоне Где лучше оформить кредит на машину

Заставляет производителей искать новые способы стимулирования продаж машин. Один из них - кредитные программы, коих на рынке множество. Начнем с самой свежей.

Ford

С 12 июля дилеры Ford начали продавать машины в кредит без первоначального взноса. Программа позволяет приобрести автомобиль, максимальная стоимость которого - 1 450 000 рублей. Такие машины попадают под действие . Забегая вперед, отметим, что большинство кредитных программ автопроизводителей базируются именно на этой госпрограмме, потому как она позволяет дать клиенту кредит под сниженную процентную ставку.

Программа Ford Credit разработана Ford Sollers совместно с банком «Сетелем», дочерним подразделением Сбербанка России.

Тут оговоримся. Не все можно взять по такой схеме. Скажем, седан с двухлитровым мотором мощностью 199 л.с., автоматом и предтоповым оснащением Titanium стоит 1 581 000 рублей. И это с учетом всех скидок и спецпрограмм. Так что он под действие госпрограммы не попадает.

Срок кредита - от одного до трех лет, процентная ставка - 10,8%.

Hyundai

У Hyundai есть схожая программа - «Старт с нулевым первоначальным взносом», которую компания разработала совместно с ООО «Русфинанс Банк». По ней можно купить как седан , так и кроссовер Creta.

В кредитном договоре закрепляется остаточная стоимость машины - 45%. Она не включается в ежемесячные платежи, что и позволяет сделать их меньше.Скажем, Solaris, который мы хотим купить, стоит 849 900 рублей (1.6, 123 л.с, автомат, комплектация Comfort плюс опциональный пакет Winter). Кредит берем на три года. Тогда процентная ставка по автокредиту будет 10,8%. Остаточная стоимость машины - 382 455 рублей. Получается, что в течение 35 месяцев мы должны платить по 18 702 рублей. А в последний, 36-й месяц гасим не только этот платеж, но и остаточную стоимость автомобиля. То есть единовременно нужно раскошелиться на 401 157 рублей. После этого банк отдает вам ПТС, и машина ваша.

Переплата по кредиту составит 205 795 руб. В кредит желательно включить еще и страхование жизни и здоровья. Ведь если такая страховка есть, то в случае травмы или болезни долговых обязательств с автовладельца никто снимать не будет, и при задержке платежей или невыплате долга пойдут пени и штрафы. А вот если жизнь и здоровье застрахованы, тогда проблему будет решать страховая компания. Но если все же надумали рискнуть и сэкономить, то знайте: в данном примере при оформлении кредита страхование жизни не навязывают. По крайней мере, так нас заверили в Hyundai.

Не забывайте, что в расчет нужно включить обязательный полис каско. А это дополнительная и отнюдь не маленькая статья расходов. Учтите, что полис каско для Соляриса, в том числе и при покупке по программе с нулевым первоначальным взносом, предлагают в подарок.

У всех программ с нулевым первоначальным взносом есть очевидный минус: за счет большей суммы долга, переплата по таким кредитам самая существенная.

За тот же Солярис, о котором писали выше, по программе Старт с первоначальным взносом (скажем, 30%) ежемесячно нужно платить по 10 085 рублей (процентная ставка по кредиту - 10,10%). Последний платеж - 396 371 рубль, переплата - 166 688,97 руб. Для кроссовера Creta условия такие же.

Кредит можно погасить досрочно, регулярно внося больше минимальной суммы. Тогда, сообразно взносам, последний (остаточный) платеж будет уменьшаться. И не забудьте про полис каско, который не включен в расчет. По программе Старт владельцы автомобилей Hyundai получают скидки на запчасти и бонусные баллы, которые можно обменивать на подарки от партнеров.

Renault

Программа от Renault схожа с теми, что предлагают Hyundai и Ford. Только остаточная стоимость автомобиля, закрепленная в договоре, в данном случае составляет 40%. Основной принцип всех программ: чем выше первоначальный взнос, тем меньше переплата по кредиту.

Рассмотрим покупку (1.6, МКП, передний привод, комплектация Life) за 879 000 рублей. Первый взнос - 440 151 рубль (50% стоимости машины). Отложенный платеж - 351 600 рублей (40%). Ежемесячные платежи - 5900 рублей. В этом случае переплата по кредиту составит 125 151 рубль.

По этой программе можно приобрести также Duster и лифтованный хэтчбек Sandero Stepway.

Логан можно купить в кредит по другой программе, предлагаемой РН Банком. Скажем, стоимость автомобиля (1,6 л, М5, комплектация Access) 499 000 рублей. Кредит берем на три года. Внеся аванс 250 000 рублей, ежемесячно нужно будет платить по 8446 рублей. Переплата - 55 056 рублей. В стоимость кредита уже включен полис каско, но только на год. Так что в последующие два года нужно продлевать страховку, платя за нее дополнительно.

Принципы программ «Старт» и «Поехали!» схожи, но незначительно отличаются опциями, которыми может воспользоваться автовладелец в последний месяц, когда ему нужно погасить большой остаточный платеж. Если он не в состоянии это сделать, банк предложит продлить кредитный договор еще на два года. Есть возможность обменять автомобиль на новый, продав по схеме трейд-ин. В программе «Поехали!» Renault предлагает такие опции, как «Разумное каско» и «Защита бюджета», предусматривающие страхование автомобиля по специальным тарифам.

Многие мечтают о новом авто, но собственных средств на столь крупную покупку зачастую не хватает.

В таких случаях на помощь приходят кредитные программы.

Их выбор сейчас обширный, у каждой свои условия, преимущества и недостатки.

Эта статья поможет вам определиться с тем, какой кредит выгоднее взять на покупку автомобиля в вашем случае.

Для желающих взять кредит на покупку машины разработано большое количество программ:

Потребительский кредит – заем, который выдают на покупку товаров длительного пользования, в том числе машин . Возможна продажа с отсрочкой платежа или предоставление наличных на приобретение товара.

Бывает целевым и нецелевым, когда в случае одобрения кредита человек вправе тратить выданные деньги по своему усмотрению.

Преимущества

Потребительское кредитование – выгодный вариант для покупки машины

. Для этого есть ряд причин:

Потребительское кредитование – выгодный вариант для покупки машины

. Для этого есть ряд причин:

- автодилеры часто поощряют клиентов, которые рассчитываются наличными;

- нет необходимости покупать КАСКО, что требуют многие кредиторы – можно сэкономить до 15% стоимости машины;

- у дилера нет привязки к банку, поэтому покупатель вправе самостоятельно выбирать, где оформить кредит и у кого приобрести авто;

- машина сразу переходит в собственность покупателя, который может распоряжаться ей по своему усмотрению.

Еще один плюс потребительского кредита состоит в том, что не всегда требуется его обеспечение . Это экономит время и средства на оплату услуг по оценке имущества.

При предоставлении залога банк может снизить процентную ставку и сделать другие условия более выгодными.

Недостатки

При отсутствии залога получить кредит сложнее, причем даже при его одобрении процентные ставки оказываются более высокими.

Еще требуются поручители, причем при запросе суммы более 300 000 руб. на личные нужды необходимо поручительство организации.

Также для получения крупного потребительского кредита нужны различные документы, справки от работодателя. Для тех, кто получает серую зарплату, и для пенсионеров этот вид займа на покупку машины недоступен.

Автокредитование

Автокредит – разновидность целевого займа . Это государственный кредит, который выдается на приобретение конкретного товара – машины. После оформления договора покупатель может сразу пользоваться транспортным средством.

Плюсы

Многих интересует, выгодно ли брать автокредит или лучше воспользоваться потребительским.

Многих интересует, выгодно ли брать автокредит или лучше воспользоваться потребительским.

У него есть несколько преимуществ:

- Низкий первоначальный взнос – обычно до 30%. Иногда он достигает 50-70%, но процентные ставки в таких случаях снижаются.

- Нет необходимости искать поручителей.

- Действуют льготные программы автокредитования, позволяющие оформить выгодный заем с минимальными затратами.

Минусы

Существенный недостаток автокредитования – возможность приобрести только ту машину, которую покупатель заранее выбрал. Еще одно обязательное условие – автосалон должен сотрудничать с выбранным банком, иначе в займе будет отказано.

При оформлении любого автокредита необходимо приобретать КАСКО, что несет за собой немалые дополнительные расходы. Страховку придется оплачивать каждый год – такое условие вносится в договор.

Некоторые банки ограничивают количество водителей, которых разрешается вписывать в страховку.

Автомобиль находится в залоге у банка до момента полного погашения кредита . Это значит, его не получится при необходимости продать или обменять

Оформление автокредита в салоне

Рассмотрим, где лучше взять автокредит – в банке или в автосалоне. В действительности у этих вариантов мало различий.

Дилеры предлагают обычные займы, которые берут в банках. Деньги выдают под процент на приобретение машины. Чем меньше кредитор уверен в возврате средств, тем больше придется переплачивать покупателю.

Достоинства

Все же есть некоторые особенности получения кредита в автосалоне.

Все же есть некоторые особенности получения кредита в автосалоне.

Плюсы для покупателя очевидны:

- удобство – все оформляется в одном месте;

- экономия времени – не нужно тратить его, посещая другие организации;

- скидки, бонусы, подарки – нередко автосалоны предлагают бесплатное дополнительное оборудование для тех, кто оформляет покупку в кредит;

- выгодные условия кредитования – обычно это сниженные ставки, но стоит внимательно изучать договор и оценивать реальную переплату.

Слабые стороны

Автосалон выступает посредником между покупателем и банком, но он всегда заботится о собственной выгоде. Поэтому есть и минусы оформления кредита через дилера:

- ограниченный выбор кредитных программ – из-за этого условия для покупателя могут быть не самыми выгодными;

- невозможность выбрать банк для оформления кредита – из-за умышленных действий сотрудников автосалона либо их невнимательности или небрежности;

- дорогая страховка – покупателю навязывают определенную компанию, которая предлагает не лучшие условия.

«Подводные камни»

Некоторые автодилеры идут на хитрости при продаже машин: скрывают реальную цену до последнего момента, навязывают дополнительное оборудование, можно даже нарваться на мошенников.

Условия кредитования не афишируются, что делает заем невыгодным, хотя с этой проблемой люди сталкиваются и при посещении банков.

Чтобы не попасться на уловку и не переплатить слишком много, внимательно читайте все документы, которые собираетесь подписывать.

Договоры в автосалонах составляют грамотные юристы. Если клиент сам подпишет документ, придраться к дилеру и его действиям не получится.

Реклама создает ошибочное впечатление о том, что автодилеры сами предоставляют кредиты на свои машины

. Сперва кажется, что о банках даже нет упоминаний.

Реклама создает ошибочное впечатление о том, что автодилеры сами предоставляют кредиты на свои машины

. Сперва кажется, что о банках даже нет упоминаний.

В действительности для ведения финансовой деятельности нужно получать специальные лицензии, к организациям в этой сфере предъявляют особые требования.

Поэтому кредиты выдают специализированные учреждения – мелким шрифтом на сайте или в рекламной брошюре всегда написано, какой банк предоставляет услугу.

У некоторых автоконцернов появились так называемые кэптивные банки: АО «Тойота Банк», ООО «Фольксваген Банк РУС» .

Все же это отдельные компании, которые ведут исключительно финансовую деятельность. С дилерами их объединяет только один учредитель, да и то не всегда.

Спецпрограммы кредитования от автосалонов

В 2019 г. все более востребованными становятся программы trade-in и buy-back, которые предлагают автосалоны. В ряде случаев они действительно оказываются выгодными для покупателей.

По правилам программы, первым платежом по кредиту становится стоимость старой машины.

По правилам программы, первым платежом по кредиту становится стоимость старой машины.

Плюсы для покупателя существенные:

- Легкая и быстрая смена подержанного автомобиля на новый.

- Экономия времени – не нужно заниматься продажей, искать самостоятельно покупателей.

- Диагностика машины в автосалоне, возможность тест-драйва – это исключает риск получения некачественного автомобиля.

Недостатки у программы тоже есть . Приобрести можно только одну из машин, которые есть в наличии в автосалоне, а это серьезно ограничивает выбор.

Да и старый автомобиль дилер приобретает по цене на 10-15% ниже рыночной.

Программа предполагает наличие отложенного платежа, который выплачивает покупатель или автосалон

.

Программа предполагает наличие отложенного платежа, который выплачивает покупатель или автосалон

.

Схема следующая: выдается кредит со стандартными условиями на 1-3 года. Первоначальный взнос составляет 15–50% от стоимости машины, а ежемесячные платежи рассчитываются так, чтобы к концу срока кредитования 20–40% суммы остались невыплаченными.

Последний, отложенный платеж покупатель вправе погасить, чтобы оставить машину у себя . Он также может на этом этапе продать авто, погасить долг из полученной суммы, а остаток использовать как первый взнос на новый автомобиль.

Если покупатель хочет оставить машину себе, но у него не получается погасить отложенный платеж, банк может продлить срок кредитования. В этом случае придется выплачивать и дополнительные проценты.

Программа buy-back оптимальна для тех, кто любит менять машины, постоянно приобретая авто новых моделей .

Преимущества для покупателя налицо:

- Из-за последнего крупного взноса ежемесячные платежи ниже.

- Можно продать машину, когда еще не весь долг погашен, а погасить его потом.

- Деньгами от продажи авто после погашения отложенного платежа можно распоряжаться по своему усмотрению.

Недостатки у программы тоже довольно существенные:

- Несмотря на более низкие ежемесячные платежи, общая переплата больше, чем по обычному автокредиту.

- Ездить на машине нужно очень аккуратно, чтобы не снизилась ее рыночная стоимость.

- Обязательное условие – полная оплата КАСКО и ОСАГО.

- Обслуживание авто возможно только в официальных сервисных центрах.

- Постоянная кредитная зависимость: остаток от продажи старой машины идет на погашение первого взноса на новую и так по кругу.

На Западе приобретение машины в лизинг очень популярно, поскольку такой способ позволяет получить автомобиль без предварительного накопления денег. В России желающих воспользоваться этой схемой гораздо меньше.

На Западе приобретение машины в лизинг очень популярно, поскольку такой способ позволяет получить автомобиль без предварительного накопления денег. В России желающих воспользоваться этой схемой гораздо меньше.

Суть автолизинга состоит в том, что человек берет машину во владение на время, регулярно внося оплату за пользование ей. Длительная аренда автомобиля оформляется легче и быстрее, чем кредит, для этого нужен минимальный пакет документов.

К другим преимуществам автолизинга относятся:

- Возможность выбрать любую машину, которую купит вам лизинговая компания.

- Оформлением и страхованием тоже занимается лизинговая компания.

- Выплаты намного ниже, чем по любому кредитному договору.

- Размер регулярных выплат зависит от первоначального взноса и остаточной стоимости.

- В конце срока действия договора машину можно выкупить либо вернуть лизинговой компании.

Какой кредит лучше взять для покупки автомобиля, зависит от конкретного человека и его целей.

Если хочется приобрести дорогостоящую машину, выгоднее взять автокредит, а на покупку б/у автомобиля или нового, но недорогого – потребительский. Лизинг же станет отличным решением для человека, который не планирует приобретать авто на длительный срок.

Перед покупкой следует тщательно проанализировать свои цели, финансовые возможности и предложения разных финансовых организаций. Это поможет выбрать оптимальную кредитную программу.

В настоящее время одним из самых востребованных банковских продуктов является заем на покупку транспортного средства. Он предоставляется многими финансовыми организациями на различных условиях для клиентов. Каждому, кто планирует приобретение транспорта, интересно знать о том, где можно получить самый выгодный автокредит, ведь условия разных банков могут разительно отличаться. Конкурентная борьба мотивирует финансовые структуры разрабатывать оптимальные программы для граждан. Сегодня каждая вторая машина куплена в кредит, поэтому можно сделать вывод о популярности займов на покупку ТС. Банки активно сотрудничают с автосалонами, снижают ставки, чтобы привлечь целевую аудиторию.

Автокредитование в России: основные особенности

Каждый имеет свои особенности, в том числе самый самые низкие ставки, лояльные условия и небольшой первоначальный взнос - там и нужно оформлять сделку. Современные финансовые учреждения постоянно разрабатывают новые программы для граждан.

Автокредит является целевым потребительским займом, обеспечением которого выступает купленная машина. В связи с тем, что ТС будет находиться в залоге, банки требуют оформление полиса КАСКО. Многие граждане считают, что самый выгодный автокредит - это тот, по которому не нужно покупать страховку. Есть программы, когда она не нужна, но в этом случае на клиента ложатся все расходы по ремонту, если авто попадет в аварию и пострадает. Кроме того, автозаем баз КАСКО, как правило, имеет повышенные процентные ставки.

Программы автокредитования имеют специфические особенности:

- Деньги клиент чаще всего не получает, они сразу переводятся на счет автосалона, где оформляется покупка.

- Большинство банков предоставляет заем только после того, как покупатель внесет задаток не менее 10% от стоимости транспортного средства.

- Транспорт остается в залоге у банка до тех пор, пока клиент полностью не погасит долг.

- ПТС автомобиля хранится в банке до закрытия договора.

- Почти всегда требуется оформление дорогостоящего полиса КАСКО.

Гражданам, которые планируют взять автокредит, самые выгодные условия могут быть предложены, если клиент внесет первоначальный взнос. В противном случае придется выплачивать проценты по завышенной ставке. Отсутствие КАСКО также увеличивает стоимость займа на 3-5% в год.

Поддержка государства

Существует уникальный продукт - самый выгодный автокредит с субсидией от государства. Предлагают его далеко не все финансовые организации, так как это президентская программа. В рамках предложения купить можно транспортное средство российского производства. Также есть некоторые зарубежные модели, которые собирают на отечественных заводах, и на них можно получить самый выгодный автокредит в Ростове, Москве и других городах.

Субсидия представляет собой компенсацию двух третьих частей процентов по автокредиту. Рассчитывается она по ставке Центробанка, которая действует на момент оформления сделки. Например, клиент планирует покупку транспортного средства в кредит от Сбербанка, где стандартная ставка - 13,5-18%. С поддержкой государства заемщику нужно будет заплатить на 6,5-7% меньше. В результате транспорт обойдется гораздо дешевле покупателю, а отечественные предприятия реализуют свою продукцию.

По программе с государственной субсидией можно купить автомобиль до 3,5 тонн и стоимостью не более 1 миллиона 150 тысяч рублей. Банк предоставляет не более 90% стоимости транспорта. Срок кредитования в рамках данного предложения - не больше 3 лет.

Самый выгодный автокредит: низкая ставка

Одним из самых значимых показателей для клиентов является небольшая переплата по договору кредитования. Чтобы понять, какую конкретно сумму придется выплатить сверх стоимости автомобиля, можно воспользоваться кредитным калькулятором, который присутствует на сайтах большинства финансовых учреждений. С помощью данного инструмента можно рассчитать нагрузку на бюджет при оформлении кредита и наглядно увидеть размер переплаты.

Удорожание покупки напрямую зависит от ставки финансового учреждения, в котором оформляется заем. Где привлекательные проценты предлагают в Банке Москвы, «Уралсибе» и Юникредит банке. Здесь можно получить заем по ставке 9-14% годовых.

Небольшой первоначальный взнос

Большинство финансовых учреждений требует задаток, который может составлять до 40% от стоимости транспортного средства, а это немалая сумма. Самый выгодный автокредит в Волгограде и прочих городах России - это заем с небольшим первоначальным взносом или без него. Получить его можно в банках ВТБ 24, МДМ и «Алтайэнерго».

Однако стоит учитывать, что отсутствие первоначального взноса или небольшой его размер могут значительно увеличить процентную ставку. Кроме того, некоторые финансовые учреждения выставляют дополнительные условия. Например, купить можно только иномарку стоимостью от полумиллиона. Поэтому решать, какой автокредит самый выгодный (с низкой переплатой или без нее) остается потребителю.

Вид транспортного средства

В настоящее время программы кредитования позволяют купить как новую, так и подержанную машину, собранную в России и за рубежом. В каждом банке есть определенные условия оформления займов на покупку транспортных средств. В одних можно купить только новое авто, другие, напротив, кредитуют граждан, которые планируют купить транспортное средство с пробегом.

Существуют банки, где займы выдают только на иномарки класса люкс (Райфайзенбанк). Очень немногие финансовые учреждения готовы предложить заем на покупку автомобиля, бывшего в употреблении, а те, что готовы, предъявляют жесткие требования к ТС (год выпуска, состояние и прочее). По мнению многих клиентов, самый выгодный автокредит в Уфе и других российских городах наподержанные машины можно оформить в Газпромбанке.

Страхование

Автокредитование в России отличается от прочих банковских продуктов тем, что одним из обязательных пунктов сделки является наличие полиса КАСКО. Дело в том, что купленное авто будет находиться у банка в залоге до тех пор, пока заемщик полностью не выплатит весь свой долг. Во всех рекламных предложениях банки озвучивают ставки по кредитам, которые действуют только в случае оформления полного пакета страховых услуг.

Из-за страхования покупка становится дороже в разы. В случае отказа от покупки полиса заемщик сможет сэкономить на первом платеже, но процент по кредиту увеличится. Кроме того, можно выбрать страховщика самостоятельно, это также сэкономит средства на покупке полиса. Однако не все финансовые учреждения дают своим клиентам возможность выбрать страховую компанию.

Минимальный пакет документов

Многих граждан больше всего не устраивает бюрократия. Чтобы заключить договор кредитования, требуется огромное количество справок и бумаг. Однако сегодня оформить сделку можно, предоставив всего два документа. Если рассматривать финансовые организации с этой позиции, то самый выгодный банк автокредита, по паспорту и водительским правам оформляющий займы, - Сбербанк России. В качестве второго документа можно также предоставить СНИЛС, ИНН или военный билет.

Кроме Сбербанка России, по двум документам сделку можно оформить в Росбанке или ВТБ 24. Так как финансовое учреждение не может проверить платежеспособность потенциального заемщика без соответствующих справок, такой кредит будет сопровождаться повышенными процентами. Кроме того, банк может потребовать значительный задаток, что не всегда удобно для клиента.

Программы от производителей

Многие официальные дилеры для увеличения продаж своей продукции стараются разрабатывать специальные предложения для клиентов, которые хотят приобрести транспортное средство конкретной марки. Таким образом на рынке появился Тойота банк и Рено Ниссан банк. Здесь можно купить определенную марку и модель на весьма привлекательных условиях.

Также стоит обратить внимание на сезонные предложения и партнерские программы банков с официальными дилерами. Как правило, условия для клиентов по таким очень заманчивы.

Программы ВТБ 24

Данная финансовая организация является второй по величине в России и предлагает гражданам огромное количество услуг и продуктов. Автокредитование пользуется особым спросом и очень хорошо развито в ВТБ банке. Здесь можно оформить заем с субсидией от государства, воспользоваться привилегиями для корпоративных клиентов или заключить выгодный договор в рамках действующих акций.

Стандартные условия автокредитования в этом банке следующие:

- сумма - не более 5 миллионов рублей;

- приобрести можно ТС российского и иностранного производства;

- ставка от 14% годовых;

- задаток - не менее 15% стоимости авто;

- срок действия договора - до 5 лет.

Выгодная ставка в Газпромбанке

Данное финансовое учреждение самые выгодные программы предлагает Ставка по автокредитам здесь сравнительно невысокая, и в последние годы значительных увеличений не отмечалось. Оформить договор кредитования заемщики могут в этом банке на срок до 7 лет. Базовая ставка по автокредитам - 14% в год, но постоянные клиенты могут получить скидку в размере 1,5% годовых. Банк требует задаток - не менее 20% стоимости автомобиля и выдает займы в размере не более 4,5 миллиона рублей.

Предложения от Сбербанка

Большой выбор различных программ автокредитования гражданам РФ предлагает Сбербанк России. Здесь можно оформить заем на покупку иномарки или отечественного автомобиля. Размер переплаты напрямую зависит от срока кредитования и варьируется в рамках 13,5-16% годовых. При наличии квоты можно оформить выгодный автокредит с госсубсидией, если клиент не против отечественного транспорта.

По всем программам Сбербанк требует внесения первоначального взноса, размер которого должен быть не меньше 15% стоимости автомобиля. Максимально на покупку ТС выдается 5 миллионов рублей. Срок действия кредитного договора - до 5 лет.

В Сбербанке предусмотрены скидки в размере 1% в год на автокредиты следующим категориям граждан:

- зарплатным клиентам;

- вкладчикам;

- держателям социальной карты, получающим на нее пенсию.

Определиться, в каком банке взять автокредит, бывает достаточно сложно и часто на это приходится тратить много времени.

Как и во многих других ссудах, приходится принимать в расчёт ряд факторов, и найти оптимальный вариант по всем параметрам одновременно – весьма затруднительно.

Где лучше взять кредит на машину – выбор банка

Например, банк, который предложит оптимальную процентную ставку, может запрашивать высокие первоначальные взносы или не работать с подержанными автомобилями.

А те банки, которые кредитуют покупку машин с пробегом, зачастую выставляют суровые требования к своим клиентам, из-за чего получается довольно низкий процент одобрений.

Отчасти в данной ситуации лишь остаётся смириться с тем, что «не два горошка на ложку».

Тем не менее в данной статье мы провели сравнительный анализ , опираясь на те критерии, которые имеют наибольшее значение для потенциальных заёмщиков.

Как взять машину в кредит безработному

Лица, не имеющие официального места работы и постоянного дохода, тоже могут иметь потребность в автокредите. Например, мужчина, уволенный с прежнего места работы, может захотеть приобрести недорогой, бюджетный автомобиль в кредит и устроиться работать таксистом, постепенно выплачивая за него долг.

А иногда достаточно просто паспорта и анкеты заёмщика. Само собой, документы на машину тоже понадобятся, но это не должно вызвать проблем.

По двум документам можно оформить ссуду «Свобода выбора» от ВТБ – до 3 млн. рублей под ставку от 9,9% до 14,9% в зависимости от наличия страховки.

Примечательно, что ссуду на иностранные авто можно оформить без первоначального взноса, но это при условии предоставления полного пакета документов.

Если же клиент предоставляет только 2 документа, придётся выложить 20-30% от суммы в качестве первоначального взноса.

Ещё стоит обратить внимание на кредитование по программе «Прайм» от ЮниКредит Банка.

Фактически клиент «покупает» себе возможность не предоставлять полный пакет документов, если он вносит достаточную сумму в качестве первоначального взноса.

Пропорции первоначального взноса, следующие:

- если сумма займа до 1,5 млн. руб., нужно внести от 15%;

- если до 4 млн. руб, нужно внести от 30%;

- если до 4,8 млн. руб., то нужно внести от 40%;

- если от 6,5 млн. руб., то нужно внести не меньше половины суммы.

В этом плане ВТБ выгоднее, т.к. не запрашивает таких крупных сумм, но в то же время заёмщику может быть сложнее получить одобрение в ВТБ, так как это крупный банк, уделяющий внимание кредитной истории. А ЮниКредит может одобрить тому, кому отказал ВТБ.

Где лучше оформить кредит на машину по выгодной ставке

В отношении выгодной ставки бесспорно лидируют кобрендинговые кредиты РусФинанс банка. Под кобрендинговыми понимаются такие ссуды, которые выдаются на приобретение машины конкретной марки, и как правило у дилеров-партнёров.

По отдельным маркам автомобилей можно найти предложения всего за 1-4%, в зависимости от марки и наличия страховки.

Если же смотреть по универсальным автокредитам, то среди остальных предложений выделяются ВТБ и Уралсиб. Они кредитуют покупку машин под ставку ниже 10% годовых.

Конечно, это всего лишь нижний порог ставки, и не факт, что именно под такую ставку будет одобрен займ конкретному заёмщику, но тем не менее, это явно выгоднее, чем займы под 17-20% годовых, которые предлагает Русфинанс на все остальные марки авто.

Где взять кредит на машину с пробегом

Покупка подержанного автомобиля для многих выступает отличным способом сэкономить, однако ещё нужно найти банк, который согласится выдать автокредит на такую покупку. Сбербанк и Газпромбанк, например, с такими сделками вообще не работают.

Поэтому за автокредитом на подержанную машину нужно обращаться в ВТБ, Уралсиб, Русфинанс.

На общем фоне опять выделяется ВТБ, который согласен даже кредитовать сделку между двумя физическими лицами, а не только между заёмщиком и автосалоном.

Как взять машину в кредит без страховки

Страховка в отношении кредитной машины – вещь в большинстве случаев обязательная, так как высок риск угодить в ДТП и лишиться самого объекта кредита. Тем не менее, некоторые заёмщики стараются найти возможность, где бы оформить автокредит без КАСКО.

Это действительно позволяет сэкономить на страховой сумме, хотя часто приводит к повышению ставки годовых.

Тем не менее, попробовать получить ссуду на машину без КАСКО можно в Уралсибе и Русфинансе.

ВТБ также кредитует машины без страховки, но только в отдельных случаях, и это приведёт к повышению ставки и необходимости первоначального взноса.

Можно ли взять кредит под машину без первоначального взноса

К сожалению, автокредит без первоначального взноса – это большая редкость. Это продиктовано несколькими соображениями:

- Возможность внести первоначальный взнос подтверждает состоятельность заёмщика, косвенно подтверждает его способность вернуть займ.

- Финансовое благополучие подтверждает ещё и возможность нести расходы по содержанию и обслуживанию автомобиля на протяжении всего срока автокредита, а значит, авто останется в хорошем состоянии, пригодном для продажи.

- Внесение первоначального взноса уменьшает сумму выдаваемых заёмных средств, что важно, поскольку автокредит относится к краткосрочным ссудам всего на 5-7 лет или даже меньше.

Поэтому взять кредит на машину без первоначального взноса довольно сложно.

Такая услуга есть в ВТБ и Хоум кредит банке, а также ряде мелких региональных кредитных учреждений, представленных далеко не в каждом регионе.

Что делать, если не получается взять машину в кредит

В Москве большое количество банков, но это еще не значит, что получить автокредит можно на каждом углу.

Если купить машину нужно, а автокредит не одобряют, заёмщику можно посоветовать следующее:

- подправить кредитную историю за счёт получения небольшого нецелевого займа и своевременной его выплаты;

- проверить, все ли в вашей кредитной истории нормально – возможно, какой-то банк, в котором вы ранее кредитовались, не отправил данные о погашении долга;

- накопить больше денег и предложить банку крупный первоначальный взнос;

- привести состоятельного поручителя;

- обращаться не в такие крупные банки типа ВТБ или Сбербанка, а в более мелкие, региональные – там вероятность одобрения выше, и не будут так придираться;

- рассмотреть возможность покупки более дешевой машины – тогда и размер ссуды уменьшится, и банк с большей вероятностью даст деньги.

В любом случае перед обращением в кредитную организацию, лучше изначально ознакомиться со всей информацией на официальном сайте банковского учреждения.

В настоящее время автокредиты в банках являются одними из самых популярных видов кредитов, которыми пользуются потребители. Банк несет минимальные риски: если заемщик не сможет погасить задолженность, то транспортное средство изымается кредитором.

Многие банки сотрудничают с автосалонами, поэтому заемщик задается вопросом, в каком банке лучше взять автокредит. К этому вопросу нужно подойти очень серьезно: от того, в каком банке клиент оформит кредит, зависит процентная ставка и сумма переплаты. Основные банки, с которыми работают автосалоны, это: Сбербанк, Россельхозбанк, Нордеа Банк, Росбанк, МДМ Банк, ВТБ 24. Выбор банка остается за заемщиком, потому что он решает, где для него выгодно брать заем и какой банк лучше.

Может ли кредит быть беспроцентным?

Самый выгодный автокредит — без процентов, но разве такое бывает? Естественно, что банк не может выдавать заемщику денежные средства, не получая от этого никакой прибыли. Поэтому в договоре будет обязательно указана процентная ставка.

Этим объясняется сотрудничество автосалонов сразу со многими банками. Чтобы увеличить количество проданных автомобилей, продавец зачастую делает скидку на автомобиль в размере процентов, которые должен переплатить за определенный срок заемщик.

Когда погашается полностью сумма по договору, то стоимость транспортного средства получается такой, если бы автомобиль покупался за наличные деньги. Поэтому в данных кредитах обычно фиксируется срок и первоначальный взнос. Например, 30-0-48, где 30% — первоначальный взнос, 0% — переплаты, 48 — срок в месяцах. Несмотря на это заемщик все-таки будет нести дополнительные расходы, такие как обязательное страхование автомобиля или жизни либо какие-нибудь единовременные комиссии при выдаче кредита или его полном досрочном погашении.

Такие кредиты совершенно не выгодны как банку, так и автосалону, поэтому продавец проводит подобные совместные акции очень редко, чтобы увеличить продажи. Поэтому на фоне стандартных автокредитов, банк может предложить акцию с минимальной процентной ставкой и переплатой, что все равно будет выгодно заемщику.

Такие кредиты совершенно не выгодны как банку, так и автосалону, поэтому продавец проводит подобные совместные акции очень редко, чтобы увеличить продажи. Поэтому на фоне стандартных автокредитов, банк может предложить акцию с минимальной процентной ставкой и переплатой, что все равно будет выгодно заемщику.

Выгоднее взять автокредит, если идет совместная акция с государством, потому что оно способствует тому, чтобы продвигать на рынок автомобили своего производства либо отечественной сборки. Необходимо выбрать автомобиль, а потом проверить, попадает ли он под условие государственной поддержки. В том случае, если транспортное средство входит в список таких машин, то ставка по кредиту будет самая минимальная — 4,5%. Государство компенсирует 2/3 ставки рефинансирования. Автомобиль должен быть не дороже 750000 рублей. Данный кредит предоставляется только несколькими банками.

Также при наличии автомобиля, которому более 6 лет, можно приобрести новый, сдав старый в утилизацию. Заемщик экономит свое время на продаже подержанного транспортного средства, а государство тем самым уменьшает риск появления на дорогах неэкологичных машин.

Автокредит в каком банке оформляется по специальным программам? Это Сбербанк и ВТБ 24.

Предоставляемые документы

Процент по кредиту может зависеть не только от того, какой автомобиль (новый или подержанный), наличия первоначального взноса и срок, но и от документов, которые может предоставить заемщик. Зачастую банки оформляют автокредит по 2-м документам. Первым и обязательным — должен быть паспорт Российской Федерации с постоянной регистрацией в регионе покупки автомобиля, второй — на выбор.

- Водительские права с категорией, которой соответствует покупаемое транспортное средство.

- Справка о доходах по форме банка или 2 НДФЛ.

- Загранпаспорт с выездами за границу не менее 1 или 2-х раз за последний календарный год.

- Наличие депозитов в других банках.

- Наличие карты других банков. Необходимо для того, чтобы подтвердить платежеспособность клиента.

- Выписка по зарплатной карте заемщика.

- Свидетельство о регистрации существующего автомобиля.

- Копия трудовой книжки.

Многие кредитные организации могут предложить выгодный автокредит тем, у кого в банке открыт зарплатный проект, тем самым он видит постоянный доход заемщика и нет необходимости запрашивать какие-либо дополнительные документы. Каждый банк имеет свой перечень таких бумаг. Если при рассмотрении заявки у кредитного инспектора появились сомнения относительно заемщика, то, возможно, будет затребовано дополнительное подтверждение его дохода и платежеспособности. Также большим плюсом будет наличие положительной кредитной истории с успешно выплаченными кредитами.

Условия Сбербанка

Сбербанк — один из самых известных и надежных банков, который работает с большинством автосалонов и предлагает самый выгодный автокредит. Возраст заемщика — 21-75 лет, гражданство Российской Федерации, стаж на последнем месте работы — не менее 6 месяцев, общий трудовой стаж — от 12 месяцев. Минимальный взнос — от 15 % стоимости автомобиля. Предоставление справки 2 НДФЛ или справки о доходах по форме банка является обязательным условием.

Если клиент делает первоначальный взнос от 30%, то подтверждение дохода не требуется. Сумма кредита предоставляется от 45 тыс. до 5 млн. рублей, срок договора — 12-60 месяцев, ставка — 13,5-16%, какие-либо комиссии отсутствуют, есть возможность полного и частичного досрочного погашения. Выгоднее взять в Сбербанке, если у клиента имеется зарплатная карта, потому что процентная ставка будет снижена на 1% и срок, в течение которого будут рассматривать заявку, составит не более 2 часов. По договору производятся аннуитетные платежи. Срок рассмотрения заявки — 2 суток.

Есть возможность в любой валюте на выбор: рубль, доллар США или евро. Автомобиль будет залогом у банка, пока долг не будет полностью погашен. В случае невозврата кредита по договору, банк имеет право забрать транспортное средство вместо уплаты задолженности. Отзывы об хорошие по процентным ставкам, а негативные - из-за достаточно долгого рассмотрения заявки.

Кредитные программы ВТБ 24 и МДМ Банка

Очень большой спектр программ может предложить ВТБ 24. Через сайт банка можно послать онлайн заявку, не выходя из дома, экономя при этом свое время. Возраст — 21-65 лет, гражданство Российской Федерации, трудовой стаж — не менее 1 года, а на последнем месте работы — не менее 3 месяцев. Доход должен быть не менее 10000 рублей, при этом в семье доход распределяется на каждого члена и должен составлять не менее 8000 рублей на каждого.

Договор оформляется по 2 документам. Сумма кредита варьируется от 30000 до 6000000 рублей, в зависимости от выбранной программы. Процентная ставка — 10-18%. От того, какой выбран автомобиль, подбирается соответствующая программа. 1-й взнос должен быть не менее 10% от стоимости автомобиля. Комиссии отсутствуют, есть возможность полного и частичного погашения с уменьшением как платежа, так и срока кредита. Наличие полиса КАСКО является обязательным условием оформления договора.

МДМ Банк может предложить оформить автокредит без первоначального взноса. Для этого клиент должен удовлетворять следующим параметрам:

- стаж на последнем месте работы должен быть не менее 6 месяцев;

- возможно наличие как постоянной, так и временной регистрации, при условии, что срок по кредитному договору будет меньше;

- второй дополнительный документ на выбор.

Сумма договора оформляется от 100000 до 4000000 рублей, сроком до 5 лет, процентная ставка — от 12,5%, при наличии зарплатной карты банка ставка снижается на 1-1,5%. Отзывы о данном финансовом учреждении положительные из-за привилегированности кредита без 1-го взноса и временной регистрации.

Читайте также...

- Как расторгнуть или переоформить договор социального найма жилого помещения

- Оборачиваемость оборотных средств: формула, примеры, пути ускорения Ускорение оборота

- Forex4you – надежная брокерская компания с выгодными условиями торговли

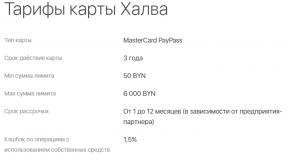

- Карта Халва МТБанк: вход в личный кабинет Мтбанк мой личный кабинет