Кредиты. Выбираем кредит на развитие малого бизнеса с нуля Быстрые кредиты малому бизнесу

Компания ARTEGO Finance предлагает эффективные финансовые услуги. В частности, помощь малому бизнесу в получении срочных кредитов наличными.

Надежный партнер – это тот, кому вы можете доверить решение даже крайне сложных задач. Мы работаем в финансово-кредитной сфере достаточно давно, благодаря чему успели приобрести основательные знания в этой области, опыт реализации крупных проектов, прочные партнерские связи с крупными банками. Мы ценим свою репутацию и гордимся доверием клиентов. Именно поэтому к нам каждый день обращаются владельцы предприятий, заинтересованные в получении экспресс-кредитов для бизнеса наличными – на развитие, реализацию новых проектов или на другие цели.

Как легко взять кредит на бизнес?

Чтобы стать нашим клиентом и получить помощь в оформлении кредита, действуйте в три простых шага:

- Оставьте заявку на сайте или по телефону.

- Обсудите с менеджерами компании параметры совместной работы, необходимую сумму и срок кредитования.

- Поручите нам все хлопоты, связанные с оформлением бумаг и ведением переговоров с банком. И уже скоро – получите нужную сумму!

Задать вопросы и уточнить условия сотрудничества можно прямо сегодня – по телефону или через форму обратной связи на сайте.

На старте развития собственного бизнеса, многие сталкиваются с необходимостью крупных финансовых вливаний для раскрутки предприятия до более высокого уровня доходов. Использование специальных кредитных продуктов с невысокой процентной ставкой, позволяет достичь более заметного роста в краткосрочной перспективе.

Взять кредит для ИП на эффективное развитие бизнеса в банках Москвы – это реально!

В 2019 получить кредитные средства для ИП без предоставления залога и поручителей в Москве становится вполне выполнимой задачей. Многие финансовые организации дают зеленый свет начинающим индивидуальным предпринимателям и готовы предоставить дополнительные средства наличными, к примеру, под залог автомобиля, недвижимости.

К банковским учреждениям, которые отличаются лояльным отношением к потенциальным клиентам и готовы выдать кредит для ИП в Москве на приемлемых условиях, можно отнести: Сбербанк, Банк ВТБ, Альфа-Банк, Россельхозбанк, Банк «Открытие».

Для начала любого бизнес-проекта необходим стартовый капитал. Чтобы накопить его своими силами, нужно время. И понадобится для этого не 2–3 месяца, а минимум 5–6 лет. Если вы не намерены ждать, придётся обратиться за помощью к частным инвесторам или попытаться взять заём в банке. К счастью, это не так сложно, как кажется. Кредит малому бизнесу с нуля сегодня готовы выдать многие финансовые организации. Всё благодаря целевой государственной поддержке и федеральной программе развития малого и среднего предпринимательства (МСП).

Заёмные средства могут стать отличной стартовой площадкой для молодого предпринимателя. Но у бизнес-кредитования есть свои нюансы, которые необходимо учесть. Во-первых, заём, как правило, выдаётся на определённые цели. Это может быть развитие бизнеса, начало нового дела, закупка оборудования, погашение налоговых платежей, пополнение оборотных средств и т. д. Использовать деньги каким-то другим образом у вас не получится. В противном случае конфликта с представителями банка и надзорными органами не избежать.

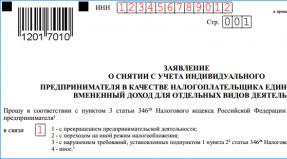

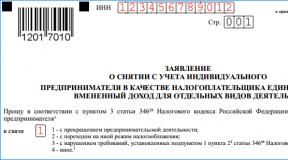

Во-вторых, чтобы получить кредит на открытие малого бизнеса с нуля, нужно предоставить бизнес-план. А также официальное свидетельство, подтверждающее ваш статус ИП, и право устанавливающие документы на принадлежащую вам коммерческую недвижимость и торговое оборудование (при наличии). Кроме того, для оформления крупного кредита может потребоваться поручительство третьего лица или другие гарантии вашей платёжеспособности (залог, посредничество Корпорации МСП и т. д.).

Требования к заёмщику

Чтобы взять кредит под бизнес-план, нужно соответствовать требованиям, установленным руководством банковской организации. У каждого банка свои внутренние стандарты, о которых знают только сотрудники компании. Но, тем не менее, есть и общие критерии, более-менее единые для всех финансовых учреждений на территории РФ. К ним относятся:

- гражданство Российской Федерации;

- возраст - от 23 до 65 лет;

- срок ведения бизнеса - от 12 месяцев.

Причём последний пункт не означает, что кредит на развитие малого бизнеса с нуля вам не дадут. Получить его вполне реально, просто для этого нужно будет воспользоваться одной из государственных программ поддержки.

Государственная поддержка

Правительство РФ давно осознало важность малого и среднего предпринимательства. Для стимулирования предпринимательской активности населения разрабатываются различные инструменты финансовой и информационной поддержки. Причём участие в их подготовке принимают не только федеральные органы власти, но и региональная администрация.

Стимулирование кредитования МСП

Программа стимулирования кредитования малого бизнеса - один из самых масштабных проектов Корпорации МСП. Совместно с Минэкономразвития и ЦБ РФ организация разработала принципиально новый инструмент для финансирования молодых бизнесменов. Корпорации удалось зафиксировать процентную ставку по кредитам от 5 млн до 1 млрд руб. на уровне 10,6% (9,6% - для средних предприятий). Получить заём для малого бизнеса с нуля на этих условиях можно в 45 российских коммерческих банках, среди которых Сбербанк, «Возрождение», «Альфа-Банк», «Райффайзенбанк» и т. д.

Среди финансируемых отраслей :

- сельское хозяйство;

- производство и подача электроэнергии, газо- и водоснабжение;

- производство пищевых продуктов;

- строительство;

- связь;

- грузовые и пассажирские перевозки.

Кредит на развитие малого бизнеса с нуля от государства оформляется в рамках льготного кредитования. Гарантом при этом выступает АО «Федеральная корпорация МСП».

Безвозмездный кредит

Деньги на развитие бизнеса можно получить и на безвозмездной основе. Если предприниматель соблюдает требования российского законодательства и не имеет непогашенных налоговых задолженностей, он имеет право на целевые субсидии. Причём как федеральные, так и региональные.

Чтобы оформить субсидию, нужно сначала выбрать направление. Сделать это можно, например, на сайте Фонда содействия инновациям. На открытие бизнеса с нуля организацией выдаются безвозмездные ссуды до 15 млн руб. Отдельно можно получить до 300 тыс. руб. от областного Минэкономразвития в рамках регионального конкурса.

Некоммерческие фонды

Взять кредит для малого бизнеса, с нуля, без залога и поручителей, можно не только у государства, но и у неправительственных организаций. Например, у Международного форума лидеров бизнеса (IBLF). По программе «Молодёжный бизнес России», которую курирует фонд Youth Business International (YBI), можно получить заём до 300 тыс. рублей на период от 1 до 3 лет. Процентная ставка - 12%, возможна отсрочка долга на 6 месяцев.

Всё, что нужно для оформления кредита - готовый бизнес-план. Акция рассчитана на поддержку молодых бизнесменов, поэтому возраст потенциального заёмщика должен быть не более 35 лет.

ТОП-5 бизнес-кредитов

Большинство кредитных предложений, не входящих в программу, подготовленную Комитетом МСП, выдаются предпринимателям, бизнес которых существует не менее 1 года. Обсуждение индивидуальных условий возможно в случае наличия обеспечения или поручительства со стороны лиц, пользующихся доверием руководства банковской организации.

Большинство кредитных предложений, не входящих в программу, подготовленную Комитетом МСП, выдаются предпринимателям, бизнес которых существует не менее 1 года. Обсуждение индивидуальных условий возможно в случае наличия обеспечения или поручительства со стороны лиц, пользующихся доверием руководства банковской организации.

5 МЕСТО: кредиты от АО «Альфа-Банк»

Альфа-Банк - один из самых клиентоориентированных российских банков. Он активно сотрудничает с Корпорацией МСП и предоставляет займы для малого бизнеса с нуля на льготных условиях. А также разрабатывает собственные финансовые инструменты для молодых предпринимателей:

- «Партнёр». Кредит на развитие бизнеса под 16,5% — 17,5% годовых. Взять можно от 300 тыс. до 6 млн руб., залог не требуется. Обязательное условие - наличие расчётного счёта в АО «Альфа-Банк». Период погашения - от 13 месяцев до 3 лет;

- «Овердрафт». Деньги на текущие нужды, своеобразный «запасной счёт» компании. Выдаётся на 12 месяцев. Размер займа варьируется от 500 тыс. до 6 млн руб. Процентная ставка от 13,5% до 18%. Залог не требуется, но наличие поручительства физического лица обязательно. За открытие лимита овердрафта взимается единовременная комиссия в размере 1%.

Если вы только начали бизнес с нуля, то вероятность одобрения очень маленькая

4 МЕСТО: бизнес-кредиты от АО «Россельхозбанк»

Россельхозбанк специализируется на финансировании предприятий, так или иначе связанных с сельским хозяйством и пищевой промышленностью. Поэтому у компании много программ целевого кредитования. Предпринимателей, занятых в сфере малого бизнеса, могут заинтересовать следующие кредиты:

- «Оптимальный». Нецелевой заём от 100 тыс. до 7 млн рублей. Период погашения - 5 лет. Выдаётся под залог недвижимости, торгового оборудования, транспорта или спецтехники. Отсрочки для уплаты долга не предоставляются;

- «Быстрое решение». Кредит на сумму от 100 тыс. до 1 млн руб. Срок кредитования небольшой, всего 12 месяцев. Может использоваться для оплаты арендных платежей или обновления материально-технической базы предприятия. Наличие обеспечения не обязательно.

Процентные ставки Россельхозбанка зависят от размера займа и срока его погашения. И рассчитываются кредитными менеджерами в индивидуальном порядке.

3 МЕСТО: целевой кредит от ПАО «Российский Капитал»

«Российский капитал» располагает большим количеством программ корпоративного кредитования. Но для малого бизнеса наибольший интерес представляет целевой пакет «Бизнес-развитие».

По этой программе предприниматели могут получить в долг от 1 до 150 млн руб. под 11% годовых. Период выплаты кредита - до 10 лет. Деньги можно использовать для закупки оборудования, обновления недвижимости или пополнения оборотного капитала. Средства выдаются как в формате единовременной ссуды, так и в виде невозобновляемой кредитной линии с максимальным лимитом выдачи.

Для получения займа необходимо предоставить залог и заручиться поддержкой поручителей. Минимальный срок существования бизнеса - 9 месяцев. Заёмщиками могут быть ИП и юридические лица, являющиеся налоговыми резидентами РФ.

2 МЕСТО: нецелевые бизнес-кредиты ПАО «Сбербанк»

Сбербанк давно и успешно кредитует малый бизнес. Получить заём на развитие предприятия здесь можно по одной из трёх специальных программ:

- «Доверие» Базовый кредит на срок до 3 лет под 16,5% — 18,5% годовых. Клиент может рассчитывать на сумму до 3 млн руб., поручительство и залог не требуются;

- «Экспресс-овердрафт» Данный кредит так же не требует обеспечения. Срок кредита снижен до 12 месяцев, процентная ставка -15,5%, а максимальная сумма 2 миллиона рублей.

- «Бизнес-Оборот» и «Бизнес-Инвест» Эти два переложения очень схожи, ставка от 11,8%, максимальная сумма кредита не ограничена, она обусловлена только платежеспособностью заемщика и стоимостью обеспечением. Данные предложения являются целевыми кредитами, это и есть основное отличие.

Срок кредита Бизнес-Оборот — до 3 лет, Бизнес-Инвест — до 10 лет

Срок кредита Бизнес-Оборот — до 3 лет, Бизнес-Инвест — до 10 лет

Решение по заявке выносится в течение 3 рабочих дней, возможно онлайн-оформление.

1 МЕСТО: кредиты на развитие бизнеса ПАО «Банк ВТБ 24»

Отличительная особенность программ ВТБ 24 - чёткая специализация. У банка есть как инвестиционные предложения, так и целевые кредиты на развитие малого бизнеса с нуля, закупку спецтехники и другие нужды. Наибольшей популярностью пользуются займы:

- «Целевой». Выдаётся на сумму от 850 тыс. руб. для приобретения оборудования и спецтранспорта у партнёров банка. Период погашения - до 5 лет. Возможна отсрочка платежей по основному долгу на 6 месяцев. Базовая ставка - 10,9%;

- «Инвестиционный». Может быть использован для реализации различных бизнес-процессов. Сумма - от 850 тыс. руб., срок - до 10 лет. Ставка, как и в предыдущем случае, 10,9%. Необходимо предоставление материального обеспечения;

- «Коммерсант». Экспресс-кредит на развитие бизнеса под 13% на сумму от 500 тыс. до 5 млн руб. Разбить ежемесячные платежи можно на срок до 5 лет. Заём не является целевым и предоставляется под минимальный пакет документов (бизнес-план, свидетельство ИП и т. д.).

Оформить кредит от ВТБ 24 можно как в офисе банка, так и через форму на официальном сайте.

Полный список продуктов по кредитованию малого бизнеса www.vtb24.ru/company/credit/

Выводы

Кредит малому бизнесу с нуля выдают как государственные фонды, так и коммерческие компании. Материальную поддержку можно получить также со стороны неправительственных организаций, созданных по инициативе самих предпринимателей. Главное - подготовить убедительный бизнес-план и найти поручителей, которые будут готовы взять на себя ваши финансовые обязательства в случае кризиса.

Развитие и расширение бизнеса предполагает регулярное инвестирование. Вопрос о потребности в финансовых вложениях рано или поздно возникает как у начинающих предпринимателей, так и успешных бизнесменов. В такой финансовой ситуации остро встает вопрос: «А где взять кредит для ИП?».

И в данной статье как представлены банки, где можно взять кредит ИП без поручителей или залога. Чтобы собрать для Вас все лучшие условия банков в одном месте, мы проанализировали довольно много кредитных предложений, дающие кредит для ИП в 2019 года.

Способы взять кредит ИП

Банковское кредитование — эффективное и оперативное решение финансовых проблем, выгодный инструмент для развития малого и среднего бизнеса, возможность своевременно реагировать на возникшие негативные обстоятельства. Кредит для индивидуальных предпринимателей доступно взять на целенаправленное развитие дела, пополнение оборотных средств, на приобретение нового оборудования, наращивание производственной базы. Практически в каждой кредитной организации имеются предложения по кредитам даже для ИП с нулевой отчётностью (декларацией).

Частные предприниматели подтверждают платежеспособность на основании бухгалтерских документов, где указываются доходы от ФХД; с помощью деклараций; доходных и расходных журналов; прочих бухгалтерских отчётов. С целью получения кредита для ИП с нуля необходимо составить перспективный бизнес — план. В нём должны быть отражены конкретные показатели будущих периодов, принимая во внимание специфичность ведения бизнеса на территории России, реальный уровень спроса на конкретные услуги или товары.

При рассмотрении заявки на кредит для предпринимателей, банку важно понимать, на какие цели будут направлены кредитные деньги, и из каких средств планируется погашение задолженности. На вопрос о том, как именно получить кредит ИП по выбранной программе, ответит кредитный менеджер банка.

Какие кредиты может взять ИП

Для малого и среднего бизнеса банки предлагают кредиты по следующим направлениям:

- Экспресс — кредиты : рассчитаны на бизнесменов, ограниченных во времени. Предусмотрен минимальный пакет документов. Решение об одобрении кредита и его выдача производятся в течение часа. Процентная ставка по таким программам значительно выше, срок кредитования меньше.

- Потребительский кредит для ИП . Данный вид кредита ИП может взять ка физическое лицо. Для большой суммы требуется предоставление более широкого пакета документов. Если нужна крупная сумма, следует быть готовыми представить обеспечение по кредиту в виде недвижимости, транспортных средств не старше 3-х лет, либо дееспособных и платежеспособных поручителей.

- Целевые программы , в том числе государственные: включают в себя кредиты для малого бизнеса . Это разновидность финансирования деятельности юридических лиц, когда поручителем может выступать Фонд содействия. Выдаются только под конкретные цели. Рассчитаны на предпринимателей, занимающихся перспективным бизнесом и уже зарегистрированных более трех месяцев.

- Ряд банков предоставляет ИП кредит наличными , возобновляемые/не возобновляемые кредитные линии и овердрафты.

ТОП-6 выгодных банков для кредита ИП

Рейтинги банков, предлагающих наиболее выгодные для ИП кредитные продукты, формируются из оценки общих условий, списка требуемых документов, процентной ставки, продолжительности кредитования, возможного сотрудничества с начинающими ИП.

Индивидуальным предпринимателям выгодно брать кредит в том банке, в котором открыт расчетный счет. Постоянным клиентам предлагаются ссуды на лояльных условиях. Прежде чем открывать счет ИП, рекомендуется составить мониторинг банков не только относительно выгодных тарифов, расчетно-кассового обслуживания, но и с точки зрения кредитования. Специалисты нашего блога уже провели анализ и составили рейтинг лучших банков для ИП .

В 2019 году лучшие кредитные предложения есть у Банка Жилищного Финансирования, ОТП Банк, Ренессанс Кредит и Совкомбанк. Предлагаем познакомиться с условиями программ кредитования ИП как физических лиц, так и со специализированными кредитными программами для индивидуальных предпринимателей.

Лучший банк дающий кредит ИП без залога и поручителей

ОТП — это один из лучших банков, которые дают потребительский кредит ИП без залога и поручителя.. Неоспоримым преимуществом данной кредитной организации является возможность подачи заявки с официального сайта онлайн и получение окончательного решения через 15 минут. ОТП Банк предлагает выгодный кредит наличными, как для физических лиц, так и для ИП.

Условия кредитования для людей ведущих свой бизнес

- Сумма кредита от 15 тысяч до 4 миллионов рублей.

- Ссуда оформляется на срок от 12 до 120 месяцев.

- Процентная ставка — от 10.5% годовых.

- Предоставление обеспечения в виде поручителя либо залогового имущества не требуется.

Из документов необходимо представить только паспорт гражданина РФ, свидетельство ЕГРИП, ИНН. Банк готов сотрудничать с начинающими бизнесменами.

Кредит наличными для ИП с нуля в день обращения

Ренессанс Кредит — один из немногих банков, который дает потребительские кредиты лицам, занимающиеся развитием своего бизнеса. Перечислим главные преимущества и возможности кредита наличными для ИП в этом банке:

- Лимит кредитования — от 30 до 700 тыс. рублей;

- Процентная ставка варьируется от 10.9%;

- Срок действия кредитного договора: от 24 до 60 месяцев;

- Для оформления ссуды достаточно предъявить паспорт гражданина РФ и второй документ на выбор;

- Обеспечение не требуется, но подтверждение права на имущество станет гарантом пониженной процентной ставки.

Заявка отправляется с сайта банка. При одобрении необходимо посетить офис и представить минимальный пакет документов. Частным предпринимателям достаточно принести свидетельство о государственной регистрации ИП. Бухгалтерский баланс не требуется. Также в качестве вашей платежеспособности можно предоставить ПТС на автомобиль или документы на квартиру. (Залогом являться не будет!). Предложениями от Ренессанс Кредит Банка можно воспользоваться бизнесменам, открывающим бизнес ИП с нуля. Оптимальная ставка и лояльные условия позволят быстро получить нужную сумму в день обращения без лишней бумажной волокиты.

Совкомбанк — денежный кредит под низкий процент

Совкомбанк предлагает потребительские кредиты всем категориям граждан, в том числе ИП.

- Лимит — 1 млн. рублей на любые цели.

- Базовая процентная ставка от 12% годовых;

- Заявку доступно отправить через интернет, выдача ссуды производится в офисе банка.

- Ссуда оформляется на срок до 60-ти месяцев.

- Рассмотрение заявки от одного часа до трех дней.

ИП имеют возможность получить кредит в большей сумме, предоставив в залог недвижимость либо транспортное средство. Действует программы «Для Ответственных Плюс». От частных предпринимателей не требуется никакой документации. Поэтому потребительский кредит в Совкомбанке подходит для ИП с нулевой отчетностью.

Внимание! Банк одобряет кредиты новым клиентам только для лиц старше 35 лет. Если Вам меньше, то оставляйте заявку лучше в другом банке.

Кредит «Доверие» на развитие бизнеса от Сбербанка

Кредит для ИП предлагает главный кредитор страны — Сбербанк. Программа «Доверие» позволит разрешить текущие финансовые сложности и реализовать планы в будущем.

Условия бизнес-кредита от Сбербанка

- Тип ссуды — без залога и на любые нужды.

- Кредит доступен ИП, годовая выручка которых не превышает 60-ти млн. рублей.

- При оформлении кредита под обеспечение гарантией действует пониженная процентная ставка.

- Базовая ставка равна 16,5% годовых.

- Максимальный срок кредитования — 36 месяцев.

- Кредитный лимит — до 3-х млн. рублей.

Сбербанк требует такие документы для кредита ИП, как паспорт гражданина — физического лица, военный билет при наличии, свидетельство ЕГРИП, справку из ИФНС о постановки частного предпринимателя на учет, последний вариант финансовой отчётности с печатью налогового органа, чеки об уплате налогов. Могут потребоваться лицензии, разрешения на осуществление деятельности, договоры аренды (субаренды) либо свидетельства на собственность нежилых помещений.

Банк дающий кредит для ИП под залог квартиры от БЖФ

Очень часто, предпринимателям требуется крупная сумма денег на развитие своего бизнеса, для увеличения товарооборота или других целей, которые связаны с развитием бизнеса. Большой кредит без залога очень сложно взять, даже если собирать справки. И тогда самым лучшим вариантом становится кредит для бизнеса ИП под залог квартиры.

Банк Жилищного Финансирования на сегодняшний день является самым популярным банком среди ИП, который кредитует под залог недвижимости. Выдача необходимой суммы денег бизнесменам происходит без бюрократии, лишних справок и в самые короткие сроки. В связи с тем, что квартира является залогом, банк более лояльно оценивает вашу кредитную историю и ваш бизнес. Это дает реальную возможность взять кредит для ИП без отказа.

На каких условиях можно взять кредит

- Срок кредита до 20 лет, а ставка от 11%.

- Сумма до 8 млн. рублей (но не более 70% от рыночной стоимости квартиры).

- Если квартира в собственности на супругу, то ее можно указать в кредитном договоре как залогодатель.

- Досрочное погашение в любой момент без штрафов и мораториев.

- Квартира должна находится в городах присутствия банка: Краснодар, Москва, Нижегородская область, Новосибирск, Омск, Пермь, Санкт-Петербург, Екатеринбург, Казань, Волгоград.

Кредит для бизнеса ИП под залог недвижимости

В последние несколько лет во всем мире активно развивается P2B проекты краудлендинга, когда физические лица-инвесторы кредитуют заемщиков без участия кредитных организаций. В России тоже сегодня есть такие компании, предлагающие кредитование малого и среднего бизнеса на более простых и понятных условиях.

Одна из таких компаний, агентство инвестиций и финансирования бизнеса «Деньги в Дело», которая кредитует индивидуальных предпринимателей под залог недвижимости и без предоставления управленческой, бухгалтерской и другой финансовой отчетности.

Кредитное предложение по своей сути уникально и не сравнимо ни с одним банком. Если предпринимателю срочно понадобились деньги рекомендуем обратить внимание на эту компанию.

Краткие условия кредита ИП:

- Минимальная сумма от 500 тысяч рублей на срок от 2 лет с возможностью пролонгации.

- Денежные средства выдаются строго на целевое финансирование вашего бизнеса.

- В качестве залога возможно предоставить коммерческую или жилую недвижимость, а также недвижимость третьих лиц.

Таким образом, ответить вопрос, где взять кредит для ИП и как его получить не так сложно. Если условия специализированного кредита для малого бизнеса трудновыполнимы, доступно взять стандартную потребительскую ссуду в приемлемой для начала деятельности сумме. Надеюсь, обзор условий банков, выдающих кредит ИП был для Вас полезным и Вы найдете финансирование для своего бизнеса из предложенного списка.

Содержание

Для организации собственного дела или же расширения существующего нужны финансовые вложения. Что же делать, если собственных средств не хватает? Для большинства предпринимателей ответ очевиден – обратиться в банк и получить кредит на развитие бизнеса на определенных условиях. Так ли просто взять заемщику ссуду, есть ли реальная альтернатива банковским займам и какие условия надо выполнить, чтобы деньги были получены – об этом более подробно далее.

Кредитование малого бизнеса

К представителям малого бизнеса относят небольшие предприятия без образования юридического лица, совокупный доход которых вместе с активами за истекший год не превышает 400 млн рублей, а численность тружеников не выше 100 человек. Индивидуальные предприниматели – еще один слой, представляющий малый бизнес. Для старта собственного дела или его устойчивого развития им не всегда хватает оборотных средств, поэтому приходится изыскивать источники финансирования.

Если еще с десяток лет назад нестабильная ситуация в экономике позволяла получить столь необходимые денежные средства лишь единицам, поскольку инвесторы не спешили вкладываться в небольшие проекты. Сегодня же картина поменялась, и субъекты малого предпринимательства могут рассчитывать не только на частных инвесторов и зарубежные фонды, но и смело обращаться в отечественные банки и даже к государству.

Банковские кредиты малому бизнесу

Нельзя категорично заявить, что любой желающий может прийти в банковское учреждение и взять кредит на развитие бизнеса. Первое, что надо сделать перед обращением за ссудой, это составить грамотный бизнес-план, опираясь на расчеты которого банкиры примут решение о выдаче денежных средств. Причем ответ не всегда будет положительным, можно получить отказ или же выдаваемая сумма будет меньше заявленной.

Кредитор не будет рисковать, вкладывая деньги в заведомо проигрышную идею, поскольку для него главное – это возврат вложенных средств, да еще в приумноженном виде. По этой же причине банки редко предлагают инвестиционные ссуды, суть которых заключается во вложении денег в развитие бизнеса. Для них проще одолжить средства и получить от этого маржу.

Государственная программа кредитования малого бизнеса

Если с финансовым учреждением дела не сложились, есть возможность обратиться к государству и попросить денег на собственное дело. Правда, придется смириться с тем, что выдаваемая сумма будет небольшой – в зависимости от региона она может колебаться от 50 тыс. до 1 млн рублей. Ставка по таким займам микрофинансирования составляет 10–12%, правда и выдаются они на меньший срок, который, как правило, не превышает одного года. Предпринимателю придется предоставить поручительство или залог имущества, реализация которого поможет покрыть задолженность.

Как получить кредит на открытие малого бизнеса с нуля

По имеющейся статистике порядка 80% представителей малого бизнеса перестают существовать на первом же году своего функционирования. Нельзя сказать, что все они разоряются, ведь некоторые из них входят в состав более крупных производств, акционерных обществ, а некоторые и сами переходят в разряд среднего, а затем и крупного дела. Кроме этого, много ИП пользуются так называемой «серой схемой» получения дохода, поэтому банковские учреждения не могут видеть реальный доход предприятия, что могло бы в разы увеличить шансы на получение займа.

Получить кредит на развитие собственного дела в банке нетрудно, однако для положительного ответа необходимо будет выполнить ряд условий, поскольку для финансового учреждения очень важно получить гарантию возврата одолженных средств. Не стоит забывать про возможность начать свое дело по схеме франчайзинга. В этом случае на покупку франшизы получить заем будет проще.

Требования к заемщику

Кредитополучатель должен отвечать ряду требований. Поскольку дело только планируется развивать, то предоставить какие-либо подтверждения его конкурентоспособности и прибыльности не удастся. По этой причине банк будет проверять будущего субъекта малого бизнеса как физическое лицо, чтобы понять, насколько человек относиться ответственно к взятым на себя обязательствам Банкиры проверят кредитную историю заемщика, отправят запросы в Фонд страхования и ПФР. Если ранее человек являлся работником по найму, могут сделать запрос на предприятие, где он работал.

Требования к бизнесу

Как таковых требований к новому проекту банки не предъявляют. Их интересует непосредственно бизнес-план, поэтому к его разработке нужно подойти крайне серьезно. Если нет навыков, рекомендуется привлечь специально обученных людей или фирму, которая с учетом всех пожеланий клиента составит документ. Предприниматель без проблем может найти и купить готовый вариант плана, где прописаны все особенности ведения дела в отдельно взятом регионе. Если планируется осуществлять лицензионную деятельность, например, как продажа алкоголя, то следует предъявить лицензию.

Как получить кредит на развитие бизнеса для ИП

Для бизнесменов, желающих получить деньги на расширение собственного дела, в некоторой мере проще. Связано это с тем, что они документально могут подтвердить наличие прибыли и даже обеспечить залог в виде собственного имущества. Для банка это является одной из основных составляющих, а бизнесмену принесет дополнительные бонусы в пользу положительного исхода ситуации. Однако такой результат возможен лишь, если клиент обладает благонадежностью, и соблюдает все условия ведения дела:

- выплачивает заработную плату;

- обеспечивает взносы в ФНС (воспользуйтесь сервисом для формирования отчетности в ФНС онлайн);

- своевременно уплачивает все налоги и сборы; имеет прибыль и пр.

Ознакомьтесь с сервисом для .

На какие цели можно взять кредит на развитие малого бизнеса

Как уже сообщалось выше, банку не так важно, чем кредитополучатель собирается заниматься. Ему важнее, получит ли он прибыль, чтобы покрыть задолженность. Если дело прочно стоит на ногах и в планах у предпринимателя его расширение, можно обратиться за финансами на покупку оборудования, транспортных средств, техники и даже объектов недвижимости (факторинг, лизинг, коммерческая ипотека и др.). Если необходимо увеличить количество оборотных средств, тогда тоже можно смело обращаться за оборотным займом для развития малого бизнеса либо взять овердрафт.

Беззалоговый

В практике российских банков существуют займы, дающие предпринимателю возможность получить средства без предоставления обеспечения. Однако стоит сказать, что подобного рода займы выдаются крайне редко, поскольку для банковского учреждения нужна определённая гарантия. По этой причине для минимизации собственных рисков, процентная ставка по беззалоговым кредитам на развитие бизнеса выше стандартных предложений.

Под обеспечение

Предоставление залога повышает шансы предпринимателя получить ссуду. Обеспечением может выступать движимое и недвижимое имущество, поручительство физических или юридических лиц, наличие депозита в этом банке и прочее. Банкиры в этом случае охотнее идут на сделку с предпринимателем, поскольку реализация залога при непогашении долга сможет покрыть образовавшуюся задолженность.

Какие банки дают кредиты малому бизнесу

Кредит для развития бизнеса можно получить у многих банков России. С предложениями выступают как крупные игроки банковского рынка (Юникредитбанк, Райффайзенбанк и др.), так и более мелкие его представители (ОТП-Банк, Росэнергобанк и др.). Таблица отражает пятерку крупнейших игроков:

|

Банковский продукт |

Сумма, рубли |

Срок, месяцы |

Процентная ставка |

|

|

Сбербанк |

100000–3000000 |

|||

|

Экспресс-овердрафт |

||||

|

Россельхозбанк |

Под залог приобретения объектов коммерческой недвижимости |

индивидуально |

||

|

Под залог приобретаемой техники и/или оборудования |

до 85% от стоимости приобретаемой техники/оборудования |

индивидуально |

||

|

Государственная поддержка субъектов малого и среднего предпринимательства |

5000000–1000000000 |

|||

|

Коммерсант |

500000–5000000 |

|||

|

Оборотный кредит |

||||

|

Инвестиционный кредит |

||||

|

Альфа-банк |

На любые бизнес-цели без залога |

|||

|

Овердрафт |

||||

|

Автомобили и спецтехника в лизинг |

индивидуальная |

|||

|

Московский кредитный банк |

Для малого и среднего дела под залог |

индивидуальная |

||

|

Для малого и среднего под гарантии |

индивидуальная |

Как оформить кредит на малый бизнес в банке

Перед тем как отправляться в банк с просьбой предоставить кредит для развития малого бизнеса стоит внимательно изучить все имеющиеся предложения, получить консультацию у коллег, которые уже брали кредит на развитие бизнеса. В некоторых случаях, когда нет возможности обеспечить залог или поручительство, может быть выгоднее взять потребительский заем наличными и направить эти деньги на собственное дело, ведь процентные ставки по таким займам могут быть значительно ниже.

Какие документы необходимы для оформления

Если банк выбран, нужно собрать определенный пакет документов. В зависимости от учреждения и цели кредита на развитие бизнеса – он может значительно отличаться. Банкиры обязательно потребуют паспорт гражданина и бумаги, свидетельствующие о регистрации дела. Придется заполнить анкету-заявку, где указать все необходимые сведения. Помимо этого, придется приложить бизнес-план, налоговую декларацию, указать расчетный счет, если такой имеется. Не исключено, что на этапе рассмотрения придется донести и другую документацию.

Государственное кредитование малого бизнеса

В последнее время государство проявляет заинтересованность к представителям малого бизнеса. Как в столице, так и регионах можно стать участником специальных программ, по которым получить стартовый капитал на развитие собственного дела. На 2019 год принята программа по расширению участия государства в содействии развитию предпринимательства, снижению процентов по займам в зависимости от уровня инфляции и ставки рефинансирования (ключевой ставки) Центробанка.

Микрозаймы

На западе повсеместно внедрен процесс микрокредитования малого предпринимательства государством через финансовые структуры. В России такая практика развита очень плохо, вернее сказать, находится в зачаточной стадии. Преимуществом микрокредита по сравнению с банковским займом является пониженная процентная ставка и небольшие требования к заемщику. Выдаются денежные средства до 3 млн на срок от года до 5 лет.

Госпрограмма распространяется на субъектов малого предпринимательства, которым не удалось взять деньги в долг. Отличительная особенность займа – деньги выдаются строго под определенный проект, за чем пристально следит государство. Взять кредит под развитие малого бизнеса и потратить его в другом направлении не получится – проверка компетентных органов может состояться в любое время.

Поручительство по кредиту в аккредитованном банке

Если у представителя малого бизнеса нет возможности обеспечить залог, он может воспользоваться уникальной возможностью государственной помощи и оформить в Фонде поддержки предпринимательства государственное поручительство. Суть его заключается в том, что банк выдает предпринимателю кредит на развитие бизнеса под гарантии, предоставляемые государством. Услуга эта не бесплатна, поэтому заемщику придется выложить определенный процент от закредитованной суммы.

Этой возможностью могут воспользоваться лишь те предприниматели, которые уверенно стоят на ногах и имеют прибыль от ведения собственного дела. Государственное поручительство является популярной и доступной услугой, поэтому ее выбирают даже те предприниматели, у которых есть что предложить в качестве обеспечения, поскольку услуга является выгодной в финансовом плане, ведь кредитополучателю не надо за собственные деньги оформлять залог и страховку закладываемого имущества.

Получение субсидии на развитие бизнеса

Предприниматели, относящиеся к категории деловых людей, дела которых успешны и приносит доход, вправе знать, что могут рассчитывать на получение безвозмездной помощи от государства на развитие своего дела. Выдачей субсидий занимаются региональные фонды предпринимательства, поэтому конкретный объем вливаний определяется в каждом регионе отдельно в зависимости от имеющегося бюджета. Максимальная сумма ограничивается 10 млн рублей. Она может быть расходована на усмотрение владельца дела: аренду производственных помещений, создание новых рабочих мест и пр.

Льготное кредитование малого бизнеса

Начинающие предприниматели, которые не имеют задолженности перед государством, не находятся на грани банкротства, своевременно вносят платежи по действующим договорам и осуществляют погашение процентов согласно графику, вправе рассчитывать на пониженную годовую процентную ставку или увеличенный период пользования займом по программе льготного кредитования. Получение кредита на развитие бизнеса осуществляется через МСП в отделениях банков-партнеров, среди которых можно назвать:

- Возрождение;

- Генбанк;

- Интеркоммерцбанк;

- Локо-Банк;

- Промсвязьбанк;

- Универсальный кредит;

- Уралсиб.

Для успешного ведения бухгалтерии ИП воспользуйтесь .