Райффайзенбанк рефинансирование потребительских кредитов других банков. Райффайзенбанк — калькулятор рефинансирования кредита других банков. Преимущества и недостатки рефинансирования

Рефинансирование представляет собой процесс взятие нового кредита для погашения уже имеющихся задолженностей, но на более выгодных условиях. Сегодня многие банки предлагают физическим лицам воспользоваться услугой перекредитования.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Условия

Райффайзенбанк предлагает реструктуризацию кредита на выгодных для заемщика условиях:

- финансирование невозобновляемой кредитной линии;

- процентная ставка может быть, как плавающей, так и фиксированной;

- денежная сумма от 100 000 рублей до 1 миллиона рублей ;

- ссуда выдается сроком от 6 месяцев до 7 лет;

- возможность получения займа, как в рублях, так и в иностранной валюте;

- погашение может осуществляться ежемесячно в равных долях, либо же банк составляет индивидуальный график платежей для клиента;

- поручительство и обеспечение кредита требуется только в случае, если общая сумма более 500 000 рублей .

Как оформить?

Оформление рефинансирования уже имеющихся займов других банков в Райффайзенбанке, может быть произведено, как в самом банковском учреждении, так и через Интернет.

В первую очередь, заемщик заполняет анкету – заявку на получение нового денежного займа, в которой указывает все необходимые данные.

После чего, в течение нескольких дней, банк рассматривает заявку и выносит свое решение, касательно данного клиента.

Если Райффайзенбанк выносит отрицательное решение, то сотрудник банка по телефону сообщит о данном факте клиенту.

При положительном ответе, клиенту будет сообщен необходимый пакет документов, с которыми нужно будет придти в отделение Райффайзенбанка и продолжить процедуру оформления нового кредитного договора.

Этапы

Рефинансирование кредитов физических лиц в Райффайзенбанка предполагает несколько этапов:

- Подача заемщиком заявления на получение нового займа в Райффайзенбанке.

- Рассмотрение банком заявки о выдаче нового денежного займа.

- Предоставление в Райффайзенбанк необходимых документов, принятие предлагаемого клиентом предмета залога.

- Определение срока для погашения первичных кредитов и уведомление кредитора о данном решении.

- Предоставление заемщиком заявления о том, что первичный кредитор принимает досрочное погашение кредита со стороны Райффайзенбанка.

- Выдача денежных средств. Перечисление их на счет первичного кредитора.

Если размер выдаваемого Райффайзенбанком займа больше, чем имеющаяся задолженность, то оставшиеся средства переводятся на счет заемщика.

- Заемщик вносит ежемесячные платежи в счет уплаты долга по кредиту в строго установленные сроки.

Хотите узнать, как получить ? Вся информация о данном виде кредитования, расположена по ссылке выше.

А если вас интересует вопрос получения потребительского кредита в Райффайзенбанке, то вам необходимо перейти по , и прочесть, какие требования к заемщикам выдвигает банк.

Требования к заемщикам

Для участия в программе рефинансирования кредитов физических лиц от Райффайзенбанка, заемщик должен удовлетворять следующим требованиям:

- Возрастная категория от 21 года до 65 лет (на момент закрытия кредитного договора).

- Официальная регистрация в регионе, которая входит в округ деятельности Райффайзенбанка.

- Ежемесячный доход физического лица должен быть не менее 10 000 -15 000 рублей .

- Трудовой стаж на последнем рабочем месте — не менее полугода.

Это основной перечень требований к заемщикам, но в некоторых случаях, при кредитовании сумм от 500 000 до 1 000 000 рублей , Райффайзенбанк может дополнительно потребовать предъявить и ряд иных фактов, которые будут подтверждены документально.

Рефинансирование кредитов других банков в Райффайзенбанке

Райффайзенбанк предлагает программу рефинансирования кредитов, как для юридических, так и для физических лиц.

Срок финансирования составляет 7 лет, но при выдаче крупных займов, в индивидуальном порядке, этот показатель может быть увеличен до 10 лет.

Процентная ставка определяется самим банком, на основании всех документов, которые были поданы заемщиком.

При некотором рефинансировании потребительских кредитов, Райффайзенбанк может потребовать внесение первоначальной суммы, которая зависит от общего займа и от валюты, в которой он был выдан.

Какие документы понадобятся?

Для реструктуризации кредита в Райффайзенбанке, заемщик должен представить следующие документы:

- Паспорт (оригинал и копия).

- Анкета на получение кредита.

Справка, которая подтверждает доходы (2 НДФЛ), скачать бланк которой, можно по .

- Второй документ, который подтверждает личные данные (при наличии – водительские права, заграничный паспорт и другие).

- Кредитный договор первичного банка кредитора, график платежей, которые были совершены ранее в счет уплаты первичного кредитного займа.

- Реквизиты банка, который является первичным кредитором, для дальнейшего перечисления средств.

Это стандартный перечень документов, но в некоторых случаях банк может потребовать дополнительные документы, если он сомневается в платежеспособности заемщика.

Действующая шкала процентных ставок

Процентные ставки при рефинансировании кредитования в 90% в Райффайзенбанке являются плавающими. Точную ставку может установить только банку после рассмотрения заявки и всех документов.

Ниже представлена примерная шкала процентных ставок в Райффайзенбанке.

Ставка зависит не только от общей суммы, но и от срока кредитования, от размера ежемесячных платежей и общего дохода заемщика, поэтому определяется банком.

Получение и обслуживание кредита

Получение кредитного займа в рамках рефинансирования будет проходить намного быстрее, если у клиента есть банковская карта, кредитная карта Райффайзенбанка, так как процентная ставка будет снижена и для оформления требуется намного меньше документов.

Сумма ежегодного обслуживания кредита эквивалента сумме карты, которую банк оформляет каждому заемщику. Дополнительных комиссий Райффайзенбанк не взимает.

На какую сумму рассчитывать?

Сумма кредита, который может получить физическое лицо в рамках рефинансирования, составляет от 100 000 до 1 000 000 рублей .

Но максимально допустимая сумма зависит от общего количества первичных займов и от суммы, которая уже была выплачена банку.

Если кредит был взят в рублях и первичный кредитор получил более 15% от общего займа, то максимально допустимая сумма в Райффайзенбанке может быть увеличена до 1,5 миллионов рублей .

Если кредит был взят в иностранной валюте, и было погашено более 25%, то максимальная сумма увеличивается до 3 миллионов рублей.

Но при расчете максимальной суммы, учитывается и доход заемщика, так как в месяц по закону банк не может взимать более 45% в счет уплаты долга по кредиту от совокупного ежемесячного дохода заемщика.

Сроки предоставления

Райффайзенбанк предоставляет физическим лицам кредитные займы в рамках программы рефинансирования, на срок, который указан в таблице.

Срок оговаривается с кредитными специалистами Райффайзенбанка.

Способы погашения

Денежный займ в Райффайзенбанке, который выдается в рамках рефинансирования можно погашать любым удобным способом:

- касса или банкомат Райффайзенбанка. Зачисление средств происходит в течение нескольких часов. Комиссия не взимается;

- использовать карту Райффайзенбанка, с которой ежемесячно будет списываться необходимая сумма. Комиссия за услугу не взимается;

- использование банкоматов сторонних банков и платежных систем. Денежные средства зачисляются от нескольких минут до нескольких часов, комиссия составляет от 0,8 до 2% от общей суммы.

Если же вы решили взять , то вам просто необходимо ознакомиться с нашей статьей.

Если же вас интересует кредит наличными в день обращения, то из нашей , вы сможете узнать, какие банки и под какие проценты выдают подобные кредиты.

А для получения более подробной информации о , вам необходимо перейти по предложенной ссылке и ознакомиться со статьей.

Плюсы и минусы

Рефинансирование кредита в Райффайзенбанке имеет свои положительные и отрицательные стороны.

Плюсы:

- возможность объединить несколько кредитных займов в один на выгодных условиях;

- минимальное количество документов при оформлении;

- не требуется страхового обеспечения кредита.

Услуга рефинансирования имеющихся долговых обязательств представляет собой перекредитование в другом банке на более выгодных условиях. Такая процедура подразумевает уменьшение процентной ставки и, соответственно, ежемесячного платежа. На официальном сайте Райффайзенбанк представлены все варианты рефинансирования имеющихся задолженностей и методы перекредитования.

Рефинансирование кредита от Райффайзенбанка

Рефинансирование кредита от Райффайзенбанк доступно для частных лиц или юридических организаций. Перекредитоваться могут заёмщики ипотеки или нецелевого потребительского кредита. Пересмотр кредитного договора для нецелевых займов возможен только с применением реструктуризации. Потребительский займ можно перекредитовать только в том случае, если он предоставлен под залог объекта недвижимости. Судя по отзывам о рефинансировании в Райффайзенбанк, на сегодняшний день данный процесс осуществляется следующим образом:

- Перекредитование возможно для ипотеки, оформленной в другой финансовой компании;

- Для ипотечного займа, оформленного в иностранной валюте, доступно перекредитование в рублях;

- Для индивидуальных предпринимателей и юридических лиц доступно рефинансирование кредитов в других банках в Райффайзенбанк на более выгодных условиях.

Перекредитование для частных или юридических лиц имеют свои отличия.

Предоставление рефинансирования для юридических организаций

Для крупного и среднего бизнеса предъявляются следующие требования к перекредитованию:

- Предоставление денежных средств на закрытие действующего займа в стороннем банке. После этого Райффайзенбанк оформляет такому клиенту новый займ с невозобновляемым кредитным лимитом;

- Заёмные средства предоставляются сроком на семь лет. Обязателен залог в виде объектов недвижимости или другого имущества. Также потребуется поручительство по займу от других совладельцев бизнеса;

- Погашение займа осуществляется равными платежами по индивидуально составленному графику;

Перекредитование возможно при соблюдении следующих критериев:

- Оборот бизнеса составляет 450 миллионов рублей ежегодно;

- Компания ведёт свою деятельность минимум год;

- Её активы располагаются в регионе нахождения филиала банковской организации;

- Компания осуществляет легальную деятельность и предоставляет конкурентоспособную продукцию или услуги.

- Организация способна предоставить банку все необходимые для займа сведения.

Рефинансирование ипотеки от Райффайзенбанк в 2017 году для физических лиц

Перекредитование для физических лиц возможно в следующих ситуациях:

- Заёмщик имеет ипотечный кредит, оформленный в стороннем банке, сроком до 25 лет с процентной ставкой 10,9%;

- Человеку был предоставлен нецелевой займ под залог объектов недвижимости на период до 15 лет. В этом случае, новая процентная ставка за пользование заёмными средствами будет составлять 17,25%. Данное предложение актуально для зарплатных клиентов финансовой компании;

- Клиент банка имеет валютную ипотеку, оформленную в стороннем банке. Новый размер процентной ставки зависит от категории потребителя. Если человек является зарплатным клиентом, то рефинансирование ипотеки от Райффайзенбанк будет осуществляться с применением процентной ставки 10,5%.

Перекредитование возможно только на требованиях, действующих в банке. К ним относятся следующие:

- Максимальный размер кредитного лимита составляет 26 миллионов рублей. Его максимальный размер не должен превышать 85% от стоимости объекта недвижимости;

- Перекредитоваться может гражданин любого государства, имеющий постоянную регистрацию на территории Российской Федерации;

- Возрастной диапазон заёмщика варьируется в пределах 21-65 лет к моменту полного погашения имеющихся долговых обязательств;

- Размер заработной платы должен быть подтверждён документально;

- Допускается предоставление заёмных средств на условиях поручительства. Субзаемщики должны отвечать всем требованиям банка;

- Объект недвижимости должен соответствовать требованиям финансовой компании. Обязательно проводится его экспертная оценка и оформлена залоговая закладная;

- Обязательно наличие положительной кредитной истории. Возможно наличие у заёмщика ещё одного ипотечного займа;

- Залоговый объект недвижимости должен быть в собственности заёмщика. Не допускается наличие залогового обременения или сдача объекта недвижимости в аренду.

Оценить выгоду рефинансирования ипотеки в Райффайзенбанке человеку поможет . Воспользовавшись им, клиент сможет рассчитать выгоду от перекредитования и понять, какую сумму он сэкономит.

Рефинансирование кредита в Райффайзенбанке – это возможность выплачивать имеющиеся обязательства на более выгодных условиях. Решив прибегнуть к рефинансированию, человек должен внимательно изучить все требования и условия банка для того, чтобы выбрать оптимальную программу кредитования.

Заемщик/созаемщик, участвующие доходами

Созаемщиком могут выступать

При рефинансировании ипотечного кредита

- Официальный супруг(а).

- «Гражданский» супруг(а)Не зарегистрировавшие брак разнополые лица и не состоящие в зарегистрированном браке с иными лицами. При условии что Гражданский супруг(а) Основного Заемщика является залогодателем. .

- Близкие родственники Без наделения собственностью в залоговом имуществе. Заемщика и/или супруга(и)/ гражданского(ой) супруга(и) Заемщика (при условии что он(а) выступает Созаемщиком по кредитному договору).

При рефинансировании ипотечного кредита и других кредитов / получении дополнительных денежных средств на потребительские цели:

- Официальный супруг(а).

Возраст

С заключением комбинированного договора ипотечного страхования:

- от 21 года на момент подачи документов на кредит и не должен превышать 65 лет на момент окончания действия кредитного договора.

Без заключения комбинированного договора ипотечного страхования:

- от 21 года на момент подачи документов на кредит и не должен превышать 60 лет на момент окончания действия кредитного договора.

Гражданство

Любое государство.

Фактическое место жительства/ работы

Должно находиться на территории Российской Федерации.

Минимальный стаж работы

Физические лица, работающие по найму:

- Не менее 6 месяцев при общем трудовом стаже не менее 1 года.

- Не менее 3 месяцев при общем трудовом стаже не менее 2 лет.

- Не менее 1 года, если данное место работы первое для заемщика.

Нотариусы, занимающиеся частной практикой/адвокаты с собственным адвокатским кабинетом: профессиональная деятельность должна вестись не менее 1 финансового года.

Владельцы/совладельцы бизнеса/индивидуальные предприниматели: деятельность компании должна вестись не менее 3 финансовых лет (данная категория клиентов не кредитуется по программе «Расширенное рефинансирование под залог недвижимости»).

Наличие телефона

Наличие рабочего и мобильного телефона обязательно.

Минимальный доход

по основному месту работы после налогообложения

Заемщика:

- 20 000 рублей - для Москвы/МО, Санкт-Петербурга/ЛО, Екатеринбурга, Сургута, Тюмени.

- 15 000 рублей - для остальных регионов.

Созаемщика:

- 10 000 рублей - независимо от региона.

Кредитная история

- Отсутствие плохой кредитной истории

- Не должен иметь более 2 ипотечных кредитов АО «Райффайзенбанк» и/или других банков (без учета рефинансируемого(ых) и с учетом вновь одобряемого).

Нефинансовый созаемщик

Созаемщиком могут выступать

- Официальный супруг(а).

Возраст:

от 18 лет на момент подачи документов на кредит и до 70 лет на момент окончания действия кредитного договора.

Гражданство

любое государство.

Кредитная история:

отсутствие плохой кредитной истории.

Требования к залоговому имуществу

Требования к залогодателям

Требования к залогодателям при рефинансировании ипотечного кредита:

- Ранее предоставленный ипотечный кредит имел целевое назначение (покупка жилья, передаваемого в залог, покупка недвижимого имущества с залогом иной имеющейся в собственности недвижимости, приобретение строящейся квартиры под залог прав требования) и основной заемщик и созаемщик:

- Состоят в браке: залогодателем может выступать основной заемщик и/или супруг(а) основного заемщика и/или близкие родственники (совершеннолетние дети, родители, братья или сестры (полнородные/ неполнородные)).

- Не состоят в браке (гражданские супруги): залогодателем должен выступать основной заемщик совместно с созаемщиком.

- Ранее предоставленный ипотечный кредит был нецелевым (кредит на любые цели) и основной заемщик и созаемщик:

- Основной заемщик и созаемщик:

- Состоят в браке: залогодателем может выступать основной заемщик и/или супруг(а) основного заемщика.

- Не состоят в браке (гражданские супруги): недопустимо.

Требования к залогодателям при рефинансировании ипотечного и других кредитов/получении дополнительных денежных средств на любые цели:

Передаваемая в залог квартира должна отвечать следующим требованиям:

В случае залога квартиры на которую в установленном действующим законом порядке оформлено право собственности:

- Иметь отдельную от других квартир кухню / кухню-столовую и санузел.

- Быть подключенной к электрическим, паровым или газовым системам отопления, обеспечивающим подачу тепла на всю площадь жилого помещения.

- Быть обеспеченной горячим и холодным водоснабжением в ванной комнате и на кухне, иметь центральную систему канализации.

- Иметь сантехническое оборудование (включая ванну/душевую кабину, расположенную на территории сан. узла), двери и окна, за исключением квартир без внутренней отделки.

- Возможность кредитования под залог объекта с незарегистрированными перепланировками необходимо уточнять у сотрудников банка.

Многоквартирный жилой дом, в котором расположена квартира, должен отвечать следующим требованиям:

- Быть построенным:

- Для всех регионов:

- не ранее 2000 года, этажностью не менее 3 этажей вне зависимости от материала стен.

- Для МосквыНе подлежат кредитованию объекты недвижимости, внесенные в список домов в рамках программы реновации в г. Москве.

и Московской области:

- не ранее 1950 года, этажностью не менее 4 этажей и иметь кирпичные наружные стены;

- не ранее 1950 года и этажностью не менее 6 этажей вне зависимости от материала стен;

- не ранее 1970 года и этажностью 5 этажей вне зависимости от материала стен.

- Для Санкт-Петербурга:

- не ранее 1930 года постройки и этажностью не менее 4-х этажей вне зависимости от материала стен;

- не ранее 1800 года постройки вне зависимости от этажности и материала стен при наличии капитального ремонта, проведенного не ранее 1960 г. (в случае если капремонт проведен до 1960 г. дом должен быть с металлическим типом перекрытий).

- Для остальных регионов:

- не ранее 1950 года этажностью не менее 4 этажей и иметь кирпичные наружные стены;

- не ранее 1955 года и этажностью не менее 5 этажей вне зависимости от материала.

- Для всех регионов:

- Не находиться в аварийном состоянии и не состоять на учете по постановке на снос или реконструкцию с отселением.

В случае залога прав требования на квартиру (до регистрации права собственности):

- АО «Райффайзенбанк» предоставляет ипотечные кредиты на рефинансирование задолженности по ипотечным кредитам иных банков, выданным на покупку прав требования на недвижимое имущество (на момент передачи в залог право собственности на недвижимое имущество не зарегистрировано), расположенных в строящихся объектах, возводимых в соответствии с 214-ФЗ.

- Кредитованию подлежат только объекты из списка одобренных АО «Райффайзенбанк» .

- Не применимо при рефинансировании потребительского / автокредита / лимита задолжности по кредитной карте / получении дополнительной суммы на любые цели.

Постановка вопроса – взятые накануне кредиты рефинансировать в 2016-2017 году стало очень выгодно и актуально, ведь ставки на долговые деньги за последнее время благодаря политике ЦБ РФ значительно упали, особенно на ипотеку, поэтому не следует удивляться изобилию выпускаемых банками программ по данной теме. Рассмотрим сегодня, что у нас происходит в Райффайзенбанке. РБ входит в ТОП кредитных учреждений по количеству выпущенных и обслуживаемых зарплатных карт, конечно, он сильно уступает тому же Сбербанку, но это не умиляет его популярность в данном сегменте.

К чему мы привели данную статистику? Если у кредитного учреждения есть существенная база зарплатных клиентов, с ними можно как-то продолжать работать для извлечения прибыли, например, ненавязчиво, но постоянно предлагать новые долговые продукты. Ведь, наверняка, у многих есть займы, оформленные в сторонних организациях, можно попробовать переманить чужие оборотные средства к себе, предложив немного более лояльные условия по рефинансированию кредитов других банков в Райффайзенбанке и так далее. Вот вам и дополнительный рост компании!

Вообще перекредитование – тема сильно избитая. И кто бы что не говорил, у нее есть всего один плюс – этот продукт дает единственную возможность в России улучшить условия по вашим текущим долговым обязательствам в банках (путем переписывания кредитного договора с одного на другой), но это утверждение тоже довольно спорное. Остальное больше относится к минусам – существенно увеличивается срок кредитования, необходимость терпеть дополнительные издержки при переоформлении обязательств, нужно заново приобретать страховой полис и прочее.

Для наглядности! Сейчас у вас есть несколько потребительских займов и карт, общий ежемесячный платеж по ним составляет 10 000 рублей, вы нашли деньги в другом банке на более выгодных условиях или специализированную программу рефинансирования, которая в итоге объединит все ваши долги в один, а платеж составит 8000 рублей. Как видите, при таких цифрах есть смысл затевать какие-то перемены. Но если сама процедуру «перекладывания» для вас принесет дополнительные издержки (страхование, комиссия за одобрение), и срок кредитного договора увеличится с 2-х до 5-ти лет, то картина становится менее симпатичной. Что вы выигрываете в итоге? Нужно садиться и считать!

Собственно, в выше описанном примере изложена вся суть выгоды, которая может образоваться за счет перекредитования займа, но давайте рассмотрим вопрос более подробно…

Возьмем ситуацию одного реального человека по имени Сергей. У него есть непокрытые задолженности в некоторых российских банках, а именно: 200 000 рублей в Сбербанке по ставке 21% годовых на 2 года, автозайм в Райффайзенбанке 400 000 под 15% на 1,5, и долг по карте ВТБ24 в размере 100 000 рублей под 30% годовых, который нужно закрыть за 10 месяцев.

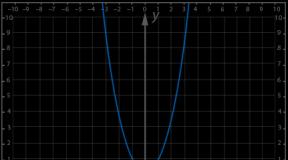

На основание своих кредитных договоров и сопутствующих графиков платежей, он знает свой размер ежемесячного взноса по каждому виду займа. А мы, воспользовавшись онлайн калькулятор, выясним его самостоятельно.

Итого общий платеж в месяц у Сергея приблизительно составляет 10 227 + 24 953 + 11 425 = 46 605 рублей. Присматриваемся к программе рефинансирования кредитов в Райффайзенбанке по ставке 11,99% годовых. Путем нехитрых расчетов все в том же калькуляторе выявляем минимальную сумму и срок займа, при которых ваша выгода хотя бы составит 0 рублей. Это 700 000 р. на 16 месяцев! При увеличении одного из этих показателей (например, срока), будет увеличиваться и размер экономии. Допустим, объединив все кредиты и взяв на их погашение 700 т.р. на 2 года, вы выиграете на ЕП уже 13687 рублей в месяц (46 605 – 32918) и так далее.

Остается только одно «НО» – при изменении суммы и сроков кредитования, какая итоговая переплата по телу займа получится, насколько она будет больше той, что была раньше?

Читайте также

Apple презентовал новые iPhone XS, XS Max и XR - обзор новинок

Считаем – 46 651 + 49 170 + 14 253 = 110 075 (это старые показатели), новые – 90050 рублей. Результат очевиден!

То есть при раскладе, описанном выше, вы выигрываете со всех сторон, но это достигается только за счет того, что ставка по новому договору ниже текущей чуть ли не в 2 раза. Конечно, выгода от перекредитования будет очень большой! Но если банк начнет играть в свою любимую игру – «оформляй страхование жизни, или мы увеличиваем % за пользование деньгами», то ваша экономия будет таять на глазах. В конечном итоге ее вообще может не оказаться, но об этом подробнее поговорим в следующем разделе.

ЕЩЕ МОМЕНТ! Если раньше все ваши обязательства были не застрахованы, а в РБ, чтобы получить займ по ставке 11,9%, следует в обязательном порядке купить полис (эта покупка должна происходить каждый год в течение всего срока действия кредитного договора), то к сумме 90050 следует добавить эти издержки. Теперь логика высчитывания выгоды вам понятна?

Условия

Условия Райффайзенбанка по данному продукту не сильно отличаются от других банков, но есть и оригинальные вещи:

- можно объединить для перекредитования до 5-ти обязательств (начиная от ипотеки и заканчивая кредитными картами)

- в случае выявления факта нецелевого использования займа, процент увеличивается на 8%

- если вы приобретете полис страхования жизни от самого РБ, тогда быть может вам одобрят деньги в долг под 11,9%, в противном случае сюда прибавится еще 7% годовых

- если вы разрываете страховые взаимоотношения с банком (попытаетесь вернуть деньги за страховку), ставка так же вырастает на 5%

- не должно быть просрочек по текущим обязательствам

НА ЗАМЕТКУ! Судя по отзывам клиентов, РБ не очень заинтересован в рефинансирование заемщиков с одним кредитом, открытым у них же. Или по крайней мере без принципиального изменения условий кредитования (значительное увеличение суммы и срока) это им не интересно, в противном случае организацией такие действия расцениваются, как беспричинное понижение процентной ставки. А для этого есть реструктуризация.

Подводные камни

Любая информация, опубликованная на официальном сайте практически каждого банка, звучит очень заманчиво. Хочется сразу взять и подписаться на то, что видишь. Желание пропадает после прочтения отзывов реальных людей и изучения их практического опыта. С рефинансированием кредитов в Райффайзенбанке дело обстоит так же. Нет, банк вам не врет, он просто многое не договаривает. Давайте, посмотрим что.

Рефинансируют только по предодобренным предложениям

Оказывается, политика РБ на данный момент в отношение перекредитования заключается в следующем – организация сама выбирает кому она может и хочет рефинансировать займ. Следом по доступным каналам связи делает предложение, а человек в праве выбирать, принимать такой подарок судьбы или нет. Все остальные заемщики побоку. И с улицы на данную программу не попадешь, нужно являться действующим клиентом банка. Понимаете, о чем речь? Это официальная позиция компании, смотрите скан ниже!

Но одновременно по ним же и отказывают

Вы являетесь заемщиком и РБ, и других кредитных учреждений? Прочитали предыдущий пункт? Наверняка вам периодически приходят следующие предложения от них: объедините свои займы в один, мы дадим вам до 2 млн. рублей по пониженной ставке (хотя задолженность у вас всего 500 000), и прочее. При этом из стиля сообщений можно понять, что ваша кандидатура как бы уже одобрена. Приходи, бери!

Но нет. После заполнения заявки человек получает отказ, поскольку обычно такие предложения рассылаются автоматом по всей клиентской базе данных, а при персональном разборе выясняется, что вы не совсем соответствуете требованиям акции. Никакого обмана в данных действиях со стороны банка нет, но неприятный осадок все же остается.

Без страховки ставка выше на 5-7%

Это, пожалуй, самый главный «камень», который только мог придумать банк. Если вы не оформляете страхование жизни, то РБ не только имеет право вам отказать в выдаче денег, но и повысить ставку в среднем на 7% годовых. То есть, в рекламе стоит цифра 11,9, но без страхового полиса на практике она превращается в 18,9%.

За рефинансированием в Райффайзенбанк физические лица обращаются потому, что здесь установлены низкие процентные ставки и процедура получения займа является максимально упрощенной. Трудно найти любой банк, где можно заключить договор на рефинансирование под 10,9% годовых.

Такая процентная ставка доступна для физических лиц, которые рассчитывают на перекредитование ипотеки. Если вас интересует программа рефинансирования потребительского кредита под залог, то минимальная процентная ставка установлена на уровне 17,25%.

Райффайзенбанк рефинансирование кредитов других банков

Условия рефинансирования кредитов других банков в Райффайзенбанке позволяют выплачивать ежемесячные платежи по более выгодной процентной ставке, чем в других банковских организациях. Заявка физических лиц рассматривается в течение максимум пяти рабочих дней. Данная услуга является доступной только для лиц в возрасте от 21 до 65 лет.

Гражданство для этого банка значения не имеет, главное – чтобы место жительства и работы, а также место регистрации совпадали с регионом, в котором функционирует подразделение Райффайзенбанка. Данное предложение актуально лишь для тех, кто работает на текущем месте не менее года. Еще одно требование – чтобы минимальный доход равнялся 15-20 тысячам рублей.

Согласно условиям программы, в зависимости от личных данных физического лица (уровень дохода, кредитная история, наличие зарплатного счета и т.д.) формируется процентная ставка. Значение ставки по данной услуге находится в пределах от 10,9% до, примерно, 20%.

Рефинансирование кредита в Райффайзенбанке для физических лиц

Услуга рефинансирования предоставляется на срок от 1 до 25 лет, если речь идет об ипотеке. Обычный потребительский кредит рефинансируется максимум на 15 лет. Валюта по данному предложению – рубли. В Райффазенбанке по этой программе не снимают комиссию.

Предложение по сумме напрямую зависит от стоимости залоговой недвижимости – не более 85% от цены. В соответствии с правилами предоставления услуги, кредитные средства перечисляются в безналичной форме. Погашение должно осуществляться ежемесячно одинаковыми платежами. За каждый день просрочки по программе предполагается начисление пени в размере 0,06% от суммы платежа.

Перекредитование в Райффайзенбанке потребительского кредита

Услуга рефинансирования потребительского кредита выдается на срок от 1 до 15 лет. Данное предложение актуально для любых целей, кроме предпринимательских. Деньги предоставляются под залог недвижимости, которая имеется в собственности физического лица.

Физические лица могут получить процентную ставку в размере 17,25% для зарплатных клиентов. Данная ставка доступна уже после регистрации залога в пользу Райффайзенбанка. До регистрации данного залога минимальная процентная ставка по этой услуге равна 18,25%.

Рефинансирование в Райффайзенбанке ипотечного кредита

По рефинансированию ипотечных кредитов в этом банке установлены более выгодные условия. По этому предложению до того, как физическое лицо примет решение оформить ипотеку в Райффайзенбанке, можно получить решение банка с итоговой ставкой 10,9%. До того, как ипотека будет зарегистрирована в пользу банка, по договору данной услуги процент будет равен минимум 11,9%. Именно залог имеющейся в собственности недвижимости является обеспечением по данной услуге.

Предложение действует для всех физических лиц, которые не имели просрочки по потребительскому или ипотечному кредиту в своем старом банке. И еще одним ключевым требованием программы банка является срок действия кредитного договора, который должен составлять как минимум один год.

Рефинансирование автокредита в Райффайзенбанке

Одной из самых популярных услуг данного банка является автокредит. Согласно условиям этого предложения, можно выбирать среди 500 моделей в 2 000 автосалонов. Ключевой опцией автокредита в Райффайзенбанке является возможность рефинансирования для физических лиц.

Информация об условиях присутствует в соответствующем разделе на официальном сайте raiffeisen ru. В зависимости от модели автомобиля и от его возраста вам предложат процент в пределах 17-18% годовых. Воспользоваться этой услугой можно будет только в том случае, если этот же автомобиль вы готовы оформить как предмет залога по сделке.

Калькулятор расчета рефинансирования кредитов в Райффайзенбанке

Услуга онлайн калькулятора по программе перекредитования присутствует на официальном сайте raiffeisen ru. Также там приведен конкретный пример расчета для частного физического лица. Рассматривается вариант с переоформлением ипотеки на квартиру в новостройке на имя физического лица.

Читайте также...

- Как расторгнуть или переоформить договор социального найма жилого помещения

- Оборачиваемость оборотных средств: формула, примеры, пути ускорения Ускорение оборота

- Forex4you – надежная брокерская компания с выгодными условиями торговли

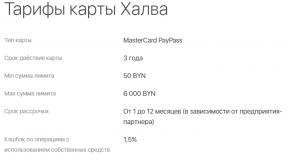

- Карта Халва МТБанк: вход в личный кабинет Мтбанк мой личный кабинет