Выгодно ли рефинансирование ипотеки? Плюсы и минусы, отзывы о банках. Личный опыт: как я рефинансировала ипотеку Когда не выгодно рефинансировать ипотеку

Что такое «рефинансирование»? Как рефинансировать ипотеку? Рефинансирование ипотеки выгодно или нет

Рефинансирование ипотечного кредита: преимущества, условия, подводные камни

На банковском рынке услуг сейчас прогрессивно возросла конкурентная борьба за клиентов. На данный момент большим спросом пользуется рынок предоставления ипотечных услуг, и именно он сейчас чаще всего рефинансируется. В этом случае нам предлагают банки рефинансирование ипотечного кредита тем самым привлекают клиентов из других банковских учреждений.

Рефинансирование ипотечных кредитов это программа для банка, по которой банк выкупает долг заемщика другого банка, тем самым гасит его долг, в следствии этого клиент переходит в другой банк где с ним и работают. Новый банк предлагает выгодные условия для клиента.

Особенности рефинансирования ипотеки

Банки охотно идут на рефинансирование ипотечных кредитов. Ведь это долгосрочный заем, да еще и на крупную сумму, а потому можно перетянуть себе выгодного клиента. Риски для банка также минимальны, поскольку приобретенная в кредит квартира или дом выступают залогом. Следовательно, заемщики в большинстве случаев стараются своевременно погашать ипотечные кредиты, чтобы не лишиться купленного в кредит жилья. Поэтому опасения, что им могут не дать новый кредит – напрасны. Если есть постоянный доход, и заемщик может похвастаться хорошей кредитной историей, тогда рефинансировать ипотеку не составит труда.

Остается разобраться, когда это выгодно самому заемщику. Если процентные ставки на выдачу нового кредита отличаются от уже оформленного на пару позиций, тогда выгода сведется на нет – процедура займет больше времени и денег, чем удастся сэкономить. Зато если ранее кредит оформлялся под 20% годовых или выше, а сейчас банки предлагают 15% годовых и ниже, то смысл оформлять ипотеку есть. Естественно, чем больше будет разница в процентных ставках, тем выгоднее это будет заемщику.

Преимущества ипотечного рефинансирования

Ипотечное рефинансирование – удобный инструмент, имеющий ряд значительных достоинств, среди которых можно выделить такие:

- Вы находите более привлекательный и выгодный для Вас вариант ипотеки и погашаете уже существующий ипотечный кредит за счет нового займа – в этом же банке или другом.

- Увеличивается срок ипотечного кредитования.

- Возможность выбрать удобную схему ежемесячных платежей.

- У Вас появляется возможность изменить целый ряд условий договора – тип платежей, их валюту и т.д.

- Возможность досрочного погашения ипотеки без штрафных санкций или комиссий.

- Экономия расходов на заключение договора страхования, предусмотренного ипотекой.

Процедура рефинансирования ипотеки

Выгода рефинансирования зависит от суммы кредита. Это ответственное решение, поэтому перед его принятием нужно все внимательно взвесить и рассчитать, иногда достаточно просто переоформить имеющийся договор, при расчетах нужно учитывать все комиссии и платежи.

Обязательно ознакомьтесь с условием нового договора, важны вопросы ответственности и досрочного погашения полученного кредита.

Если вы решили пойти на рефинансирование, вам нужно правильно понять его процедуру.

- Вначале, обратитесь в новый банк или в банк, где вы брали первый кредит, это зависит от целей рефинансирования.

- Банк рассмотрит заявку и решит, может ли он пойти на рефинансирование, в банк нужно подать все необходимые документы и соблюсти все его условия.

- Если ответ положительный, то нужно пройти некоторые стадии, которые были пройдены при оформлении первого кредита, то есть, нужно будет оплатить банковские услуги, регистрировать новый договор и так далее.

Часто по причине сложности переоформления залога, банкам приходится выдавать достаточно крупную сумму на погашение задолженности перед первым банком, это увеличивает риск, что приводит к повышению ставок.

Как только ипотека переоформлена, размер процентов снижается до предусмотренного. После рефинансирования, вы будете должником уже нового банка, поэтому нужно внимательно, вместе с профессиональным юристом изучить договор и удостовериться в деловой репутации нового банка, чтобы рефинансирование не стало новой более серьезной проблемой.

Если вы оформили рефинансирование в первом банке, то нужно поговорить с его руководством о том, чтобы просто изменить первоначальный договор, так может быть проще.

Подводные камни рефинансирования ипотеки

Естественно, банки не жалуют «изменников» и по мере возможности препятствуют рефинансированию своих кредитных программ в других финансовых организациях.

Необходимость получения согласия первичного кредитора на возможность рефинансирования ипотеки – вот первый подводный камень, с которым столкнется заемщик. Если в договоре оговорено, что досрочное погашение возможно только с согласия банка, то вероятность получения такого согласия без наложения штрафных санкций, сводящих на нет всю запланированную выгоду, невысока.Вторая трудность, с которой столкнется заемщик – завоевать доверие и подтвердить документально свою платежеспособность и ликвидность рефинансируемого залога нового кредитора.

Помимо стандартного пакета документов для оформления обычной ипотеки, требуется собрать и дополнительные документы, по залоговому жилью и первичной ипотеке: кредитный договор, график погашений, справка об отсутствии просрочек по платежам в первичном банке, уведомление/разрешение о досрочном погашении.

Некоторые банки требуют и дополнительный залог, свидетельство поручителей и т.д., что может предоставить не каждый заемщик.

Credit2help.ru

Есть ли смысл рефинансировать ипотеку? | Цены и рынок | Недвижимость

Рефинансирование ипотеки - это полное или частичное погашение уже существующего кредита за счёт нового, полученного на более выгодных условиях. Перекредитование можно осуществить в своём или любом другом банке, который предлагает такую услугу.

Рефинансирование имеет и преимущества, и недостатки. В случае долгосрочного кредита такой способ кредитования позволяет уменьшить суммы ежемесячных платежей. Это в первую очередь выгодно тем, у кого изменилась жизненная ситуация, возросли расходы и т. д. Рефинансирование может решить эту проблему за счёт увеличения срока кредита в среднем на 1-2 года, а также за счёт изменения размера ежемесячных выплат. С помощью процедуры рефинансирования клиент банка может изменить валюту, в которой осуществляются платежи. Он также может объединить кредиты в разных банках в один, что упрощает осуществление платежей. Для заёмщиков, которые оформили кредит по высокой процентной ставке, рефинансирование - один из способов уменьшить переплату. Предоставив нужные документы, можно оформить кредит по более низкой ставке и выплатить его гораздо быстрее, если это позволяет финансовое положение. Сэкономить можно и при смене кредитора, который готов будет рефинансировать ваш кредит.

К минусам можно отнести повторную оценку и страхование своего имущества: это потребует времени и дополнительных денег. Кроме того, передача залога от одного банка другому будет сопровождаться временными затратами и сбором документов, а это ещё время. Новый банк будет заново оценивать вашу платёжеспособность и кредитную историю, а также всю информацию о текущем кредите.

«Безусловным плюсом рефинансирования ипотеки является наличие денег на руках. Это один из способов получения денежных средств в виде живых денег либо уменьшения или продления выплат. Происходит это по-разному, в зависимости от того, каким образом осуществляется рефинансирование. У заёмщика в этом вопросе интерес только один: получить деньги под залог квартиры. А вот недостатком рефинансирования ипотеки является сама успешность такой сделки. Рефинансирование на самом деле зависит от стабильности получения доходов. При любом нарушении стабильности человек оказывается в ситуации потери залогового имущества. А ведь бывает и так, что квартира под залогом - это единственное жильё. И поскольку ипотечные кредиты выдаются на достаточно большой срок, - 20-30 лет - то такой риск очень существенный. Кроме этого, рефинансирование может быть сопряжено с дополнительными материальными и временными расходами заёмщика, а также с заключением нового договора ипотечного страхования», - говорит эксперт рынка недвижимости Наталья Словесникова.

www.aif.ru

Рефинансирование ипотеки: что нужно знать для освобождения от выплаты процентов

Рефинансирование ипотеки пусть и звучит пугающе, но является неплохим способом снизить ежемесячные платежи. По данным специалистов отдела ипотечного кредитования юридического объединения «Держава», в банках Кемерова ипотечная ставка составляет на сегодняшний день 10 %. Логично, что если изначальная ставка у заёмщика выше, то стоит задуматься о рефинансировании. А чтобы действительно получить выгоду в конечном итоге, N1.RU разобрался, на что стоит обратить внимание и как не стать жертвой маркетинга банков.

Выгодно ли?

Перед тем как решиться на весьма затратный по времени процесс перекредитования, эксперты рекомендуют пройти консультацию на предмет того, получит ли вообще заёмщик выгоду в случае рефинансирования своей ипотеки.

«Изначально мы рассчитываем, выгодно или нет клиенту перекредитование. Здесь не смотрится, как изменится ежемесячный платёж, какой станет срок выплаты, - изначально мы смотрим, сколько клиент сэкономит на выплаченных процентах. То есть если человек хочет закрыть ипотеку через месяц, то смысла перекредитования нет, потому что он итак в этом случае не будет переплачивать проценты, а соответственно, и выгоды здесь нет, он основной долг заплатит, и всё. А если человеку в ближайшее время нечем закрывать ипотеку и он планирует платить и платить дальше, то тогда мы сможем посмотреть, сколько можно сэкономить на процентах», - рассказывает Елена Шермер, главный специалист агентства по ипотечному кредитованию Кемеровской области.

Однако если текущая ставка по ипотеке значительно выше предлагаемой банком в рамках перекредитования, а срок выплаты составляет от восьми лет и выше, особенно в случае взятия ипотеки на срок 20–30 лет, то заёмщику стоит пройти этот процесс.

«Не всегда выгодно делать перекредитование, если остался маленький срок погашения ипотеки. Например, если это три-пять лет, то даже если разница между нашей ставкой и изначальной большая, допустим 13 % к 9 %, то здесь выгода будет минимальна. Ведь чем меньше срок, тем больше сумма, которая идёт на погашение основного долга, а меньшая - на погашение процентов, с чем и работает рефинансирование. А если срок большой, то тогда выгода существенно видна, даже если разница в ставках составляет всего 1 %. Недавно у нас был клиент, выгода которого составила три миллиона рублей. Изначальная ставка по ипотеке у него была небольшая, в районе 12,5–12,75 %, но он имел большой срок займа, около 30 лет. Сейчас мы сократили этот срок до 10 лет, и его переплата уменьшилась до такой огромной суммы», - комментирует Елена Шермер.

Таким образом, при перекредитовании клиент сможет получить выгоду, снизив ставку или срок выплаты. При этом бытует мнение, что сам процесс рефинансирования ипотеки - не что иное, как маркетинговый ход банков по привлечению клиентов. Отчасти это действительно так, но в большинстве случаев заёмщик получает реальную выгоду.

«Сам процесс, конечно, утомительный, но оно того стоит. Экономия получается существенной. Безусловно, рефинансирование - это трюк всех банков для завлечения новых клиентов, но выгода здесь есть для двух сторон. Клиент экономит очень большие деньги в итоговой переплате: либо уменьшает срок кредита, либо снижает ежемесячный платёж, а банк расширяет клиентскую базу», - отмечает рассказывает Степан Грищенко, специалист по прямым продажам Сбербанка.

Что нужно для рефинансирования ипотеки?

Если после консультации и логических рассуждений становится ясно, что перекредитование принесёт выгоду, то следующим этапом становится подготовка документов.

«Как и в обычной заявке на жилищный кредит, клиент готовит документы на заёмщика и созаёмщика. Это стандартно, паспорт и документы, подтверждающие занятость и доход (копия трудовой книжки и 2-НДФЛ, например). Для зарплатных клиентов банки предлагают упрощённый пакет. Также, чтобы подтвердить то, что вы хотите действительно рефинансировать кредит, берёте справку об остатке ссудной задолженности и предоставляете кредитный договор вашего банка (он уже у вас на руках). Далее банк оценивает вас как заёмщика - проверяет вашу кредитную историю, благонадёжность и платёжеспособность. И если всё в порядке, вы получаете одобрение. После этого проводится оценка непосредственно вашего объекта недвижимости», - объясняет Степан Грищенко.

Получить одобрение - не самая сложная часть процесса, дальше будет ещё «мудрёнее», и это стоит учитывать. Мы попросили специалиста рассказать, к чему нужно подготовиться.

1. После одобрения объекта недвижимости сумму кредитных средств нужно направить на погашение кредита в ваш текущий банк.

2. После поступления денег вы оформляете полное досрочное погашение кредита. Заказываете закладную (обременение).

3. Вам выдают закладную, справку о полном погашении. Вы снимаете обременение банка с вашего объекта недвижимости.

4. После снятия обременения предоставляете уже в новый банк справку о полном погашении кредита и выписку из ЕГРН без обременения.

5. Специалисты оформляют вам закладную (обременение нового банка).

6. Закладную нужно сдать на регистрацию для оформления обременения новым банком.

Стоит отметить, что, помимо времени на сбор необходимых документов, заёмщику придётся потратить и приличную сумму для переоформления ипотеки. К сожалению, банки не предлагают возможности взять на себя удар бюрократической машины, поэтому всё необходимо делать самому.

«В затраты клиента, в случае соглашения на процесс рефинансирования ипотеки, обязательно будет входить новая оценка жилья, так как рынок цен недвижимости постоянно меняется, а для перекредитования нужна текущая цена. Стоимость оценки в Кемерове составляет около двух тысяч рублей. Помимо этого, клиент оплачивает госпошлину за переоформление бумаг в МФЦ, это ещё в среднем тысяча рублей. Также стоит учесть расходы на правовые услуги: проверка чистоты сделки, снятие залога и др. В среднем это восемь тысяч рублей. Стоит учесть и перерасчёт по страховке. Текущий страховой договор будет расторгаться, так как будет закрываться ипотека. Страховка имущества обязательна, а вот от страхования жизни человек может отказаться, но в этом случае процентная ставка на 0,7 % будет повышена», - отмечает Елена Шермер.

Что может помешать осуществить рефинансирование?

Банки рефинансирования работают со всеми клиентами. Важно, чтобы у клиента не было просроченных задолженностей и отсрочки по платежам за период взятия ипотеки.

Существует и временное ограничение: перекредитование можно делать раз в полгода. Если же клиент делал понижение ставки, к примеру, месяц назад, то его не смогут принять, и в этом случае придётся подождать ещё шесть месяцев.

Что изменилось в 2018 году?

Сам процесс не претерпел особых изменений, однако с начала нового года появилась государственная программа «Молодая семья».

«Если у людей в период с 2018 по 2022 годы рождается второй либо третий ребёнок, то они могут подать документы на снижение процентной ставки с уже имеющейся ипотеки. При появлении второго ребёнка льготный период выплаты составит три года со ставкой 6 %, а на оставшийся срок выплаты будет действовать ставка 9 %. Если же рождается третий ребёнок, то льготный период составит пять лет. По этой программе заёмщики могут как взять новую ипотеку, так и снизить ставки по имеющейся», - пояснила Елена Шермер.

Таким образом, процесс рефинансирования ипотеки принесёт существенную выгоду заёмщикам с большим сроком выплаты и изначальной высокой ставкой. Но стоит помнить, что для получения своих двухсот тысяч, полмиллиона, миллиона рублей «скидки» нужно будет вложить много времени и немного денег в бюрократию.

Низкая ставка - это шанс и для тех, кто ещё не приобрёл своего жилья. Посмотреть объявления о продаже квартир в Кемерове можно в базе N1.RU. Напомним, ранее мы писали о способах приобретения жилья на материнский капитал и делали подборку недорогих студий.

novokuznetsk.n1.ru

Рефинансирование ипотеки.Как разобраться в всех тонкостях?

Проще сказать, рефинансирование - это перекредитование долга.

Например, вы взяли ипотеку в валюте. Начались колебания в курсе валют, и вам уже невыгодно выплачивать ваш кредит, мало того, вам это уже в тягость. Вот тогда рефинансирование ипотеки будет для вас решением проблемы. Вы покрываете свой валютный кредит рублевым, который будет для вас выгоднее и стабильнее. Ведь, если по валютному договору вы каждый месяц уточняете курс валюты, чтобы знать, сколько нужно платить, то в рублевом кредите у вас уже будет постоянная ежемесячная сумма платежа.

Рефинансирование может быть внутренним, т.е. в том же банке, где вы брали кредит. Но, бывает, что банк не соглашается на это. Тогда вы можете обратиться в другой банк.

Когда лучше сделать рефинансирование ипотеки?

Рефинансирование выгодно делать в том случае, когда кредит валютный, о чем мы было написано выше, а также, если в другом банке выгоднее процентная ставка. Если она меньше на 2% и, возможно, больше, то рефинансирование сэкономит вам хорошие суммы по ипотеке, и этим непременно нужно воспользоваться. Особенно это будет актуально в то время, когда у вас начались финансовые трудности. Вы можете оповестить об этом свой банк и попросить сделать рефинансирование вашего долга. Бывает, что банк не может дать согласие по причине того, что в этом банке нет ниже процентных ставок по вашему виду кредита. Тогда можете попросить сделать реструктуризацию долга, т.е. увеличить срок кредита, этим самым уменьшить ежемесячные платежи. Или же можете подыскать выгодные условия для рефинансирования ипотеки в другом банке.

На что обращать внимание при выборе др

угого банка?

угого банка?

Выбрать банк и не ошибиться в выборе - не простое дело.

Чтобы облегчить себе работу, при выборе банка для рефинансирования ипотеки выпишите условия всех банков себе в таблицу, занесите туда такие параметры, как:

Комиссия за рассмотрение и организацию кредитаОбналичивание или проценты за перевод в другой банкСтрахованиеТребования к залогуСумма кредитаПроцентная ставкаСрок кредитаСпособы платежаДополнительные расходы

Теперь рассмотрим поподробнее

Комиссия за рассмотрение и организацию кредита.

Комиссия бывает от «0» до нескольких процентов, что составляет немалую сумму;

Обналичивание или проценты за перевод в другой банк.

Внимательно посчитайте, в какую сумму это обойдется. Обратите внимание: 0,2% или 2% - вроде цифры не большие и не сильно отличаются, но если посчитать эти проценты от суммы долга, то набегает немаленькая сумма!

Страхование.

Какие виды страховки требуют в банке, и за чей счет страхование- банка или заемщика;

Требования к залогу.

Согласен ли банк на двойное обременение залога или же требует другой «чистый» залог. В этом случае, часто возникает проблема дополнительного залога;

Сумма кредита.

Какой процент от оценки имущества выдает банк, и от какой оценки считают этот процент? В каждом банке есть своя оценочная компания. Причем, в некоторых внутренняя оценка гораздо ниже независимой оценки. Если она занижена, а процент берется от внутренней банковской оценки, то, возможно, что сумма, которую они могут выдать, не покроет вашу ипотеку;

Процентная ставка.

Процентная ставка при подтверждении доходов и без. - Бывает, что иногда проще и быстрее взять без учета доходов, т.к. то экономит ваше время на подготовку документов, подтверждающих ваши доходы. Особенно это удобно для индивидуальных предпринимателей. Поэтому, этот пункт немаловажен при рассмотрении.

Срок кредита.

Чем больше срок, тем меньше будут платежи, но больше общая переплата по кредиту.

Способы платежа.

Если есть выбор между аннуитетом и дифференцированным платежом, попросите менеджера просчитать оба варианта. Возможно, что при более увеличенном сроке вам будет выгоден второй вариант.

Дополнительные расходы.

Например, в некоторых банках вводят в заблуждение низкой процентной ставкой. А на самом деле, у них есть комиссия за ежемесячное ведение счета, и фактически эффективная ставка оказывается очень высокой.

Выложенная информация в таблицу наглядно покажет минусы и плюсы всех банков и поможет вам выбрать подходящий для вас банк. Зная все условия, вы сможете просчитать дополнительные расходы при оформлении. Сделав выбор, можете смело идти в банк и делать заявку на рефинансирование вашей ипотеки.

biz-kreditka.ru

Рефинансирование ипотеки: что это и для кого выгодно | Ипотека

Понятие «рефинансирование» в переводе с английского языка означает возврат долга по одному кредиту засчет открытия нового.

Перекредитование является одним из видов рефинансирования. Данная услуга стала доступной в крупнейших российских банках, и связано это с изменением рыночных условий, а именно со снижением ставки ЦБ, начавшимся в прошлом году. Другими причинами распространения услуги перекредитования являются высокая конкуренция в банковском секторе и невысокие доходы населения.

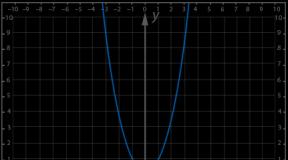

На графике ниже видно,что рост задолженности по ипотечным кредитам растет.

Для увеличения объема кредитов банки охотно предлагают клиентам услугу рефинансирования ипотеки. За нее коммерческие банки получают дополнительные выплаты, так как за предоставление нового займа взимаются комиссии: за открытие и использование нового счета, за аренду банковской ячейки, рассмотрение заявки на кредит и т.д.

Какие преимущества дает заемщикам рефинансирование?

Можно изменить условия по кредиту - перейти на сниженную процентную ставку;

Можно взять ипотеку на более крупную сумму;

Возможен переход с валютной ипотеки на рублевую и наоборот;

Когда рефинансирование ипотеки выгодно

Для банков перекредитование более выгодно и безопасно, чем новый кредит, поскольку имеется вся информация о клиенте, его финансовое положение и кредитная история. К тому же стоимость недвижимости в залоге заметно превышает сумму кредита.

Эксперты в области финансов говорят, что заемщику стоит воспользоваться услугой в том случае, если разница по ставкам не менее 2-3%. Таким образом, если ипотека была оформлена, скажем, в 2014 году в Сбербанке под 16%, а в 2017 ставка снизилась до 11%, есть смысл оформить новый кредит.

Банкиры также не советуют рефинансирование, если большая часть кредита, примерно две трети, уже выплачена.

Чтобы получить рефинансированную ипотеку, заемщику придется собрать полный пакет документов:паспорт, справку с места работы, справку о доходах, документ о семейном положении. Плюс ко всему необходимо предоставить документы по первому кредиту: основной договор, договор по залогу, закладную, справку по задолженности в банке.

Если материальное состояние заемщика улучшилось, вполне возможно, что банк одобрит более крупную сумму ипотеки, и напротив, сократившиеся доходы клиента - основная причина отказа в рефинансировании.

В каких банках предлагается услуга перекредитования и где найти рефинансирование под низкий процент

Лучшее рефинансирование ипотеки: в какой банк следует обратиться

Рефинансирование ипотеки в Сбербанке. Крупнейший игрок банковского сектора предлагает продукт на следующих условиях:

Минимальная сумма кредита - 500 тысяч рублей;

Максимальная сумма - не более 80% стоимости жилья;

Ставка от 10,9%

Срок возврата до 30 лет;

Комиссий нет;

Порядок погашения: равные аннуитетные платежи;

Рефинансируется кредит под две цели: жилье в ипотеку, строительство жилого объекта и его капитальный ремонт;

Согласие первичного кредитора не требуется.

Основное требование: отсутствие негативной кредитной истории;

Обязательное страхование имущества.+ титульное страхование на срок не менее года;

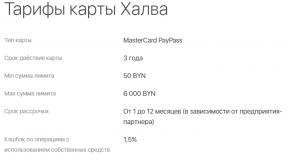

Рефинансирование в Газпромбанке.

Ставка - 10,25% годовых;

Срок и минимальная сумма кредита такие же, как в Сбербанке;

Максимальная сумма ипотеки - 45 млн рублей;

Комиссия не взимается;

Возраст клиента - не менее 20 лет, на конец погашения не более 60/55 лет;

Перекредитование в АИЖК

Минимальная ставка - 10,5%, размер ставки зависит от суммы первоначального взноса;

Возраст заемщика от 18 до 65 лет;

Обязательное имущественное страхование;

Максимальная сумма кредита в субъектах - 10 млн рублей;

Срок возврата - 30 лет;

Требования к первому кредиту: нет реструктуризации, отсутствие просрочек по платежам;

Где лучше рефинансировать ипотеку, зависит от каждой отдельной ситуации. Если клиент не хочет платить за комиссии, подходят Сбербанк и Газпромбанк. У Газпромбанка самая низкая ставка по рефинансированию, но обязательная процедура страхования. У Сбербанка ставка выше, но не взимаются комиссии и не предусмотрены процедуры страхования имущества.

tretyrim.ru

выгодно это или нет? и Каз

Вопрос о рефинансировании ипотеки может стать актуальным.

1.Испытываете трудности с выплатой ежемесячных платежей по кредиту или прогнозируете их в недалеком будущем;

2. Хотите взять еще один кредит, например на покупку машины, и Вам необходимо уменьшить сумму ежемесячных платежей по ипотеке.

3. Считаете, что платите за возможность пользоваться заемными средствами непомерную цену.

В любом случае Ваша цель - погасить текущие кредитные обязательства посредством нового займа, но на более выгодных для Вас условиях.

По мнению некоторых экспертов, рефинансирование выгодно, когда новая процентная ставка меньше текущей хотя бы на 0.5%. Однако, большинство специалистов считают, что начинать этот непростой процесс следует только при разнице ставок в 2% и более. Следовательно, рефинансирование ипотеки интересно прежде всего тем, кто договор с банком заключал по процентным ставкам, значительно превышающим текущие.

По мнению некоторых экспертов, рефинансирование выгодно, когда новая процентная ставка меньше текущей хотя бы на 0.5%.

Но и у других есть возможность понизить проценты по ипотеке:

1. Поменять тип процентной ставки. Если в текущем договоре ипотеки указана фиксированная ставка, смените ее на плавающую - разница может составить 3-4% годовых.

2. Изменить валюту кредита. Если Вы брали ипотеку в долларах 4-5 лет тому назад, рассмотрите возможность взять кредит в тенге.

3. Уменьшить срок кредитного договора.

Этот способ можно использовать, если Ваше финансовое положение значительно улучшилось, т.к. не смотря на снижение процентной ставки, уменьшение срока финансирования приведет к повышению суммы ежемесячных платежей.

Если же Ваша цель - уменьшить сумму ежемесячных платежей любым путем, даже увеличив при этом общую стоимость обслуживания кредита, обратите внимание на предложения банков с максимально возможным периодом кредитования.

Задавшись целью рефинансировать кредитные обязательства, берите в расчет не только низкие проценты или сумму ежемесячных платежей. Прежде, чем подать в банк заявление, подсчитайте, не "съедят" ли дополнительные расходы всю ожидаемую Вами выгоду.

Задавшись целью рефинансировать кредитные обязательства, берите в расчет не только низкие проценты или сумму ежемесячных платежей.

Комиссии за рассмотрение кредитной заявки и оформление кредита,

Новая оценка недвижимости,

Расходы по снятию старого и оформлению новому залога,

Расходы на перезаключение договоров страхования.

Не забывайте также, что придется заново подготовить весь пакет документов для оценки Вашей кредитоспособности, оформления нового залога и нового кредитного договора. А это потребует времени.

Не забывайте также, что придется заново подготовить весь пакет документов...

Для того, чтобы принять окончательное решение, подсчитайте все дополнительные траты, связанные с рефинансированием, добавьте к ним сумму ежемесячных платежей за весь период действия нового кредитного договора. Полученную цифру сравните с общей суммой всех оставшихся платежей по текущему кредиту. Оцените результат и только тогда действуйте.

Даже если другой банк предложил Вам очень выгодные условия рефинансирования, не будет лишним обратиться и в свое кредитное учреждение с похожим запросом, упомянув, что у Вас есть заманчивое предложение конкурентов. Вполне вероятно, что "свой банк" пойдет на уступки и предложит схожие условия. В этом случае Вы сэкономите часть описанных выше дополнительных расходов, а также время и силы на сбор документов, подтверждающих вашу платежеспособность.

В заключении хотим обратить Ваше внимание на то, что по мнению многих специалистов ставки по ипотеке будут расти. Поэтому, если Вы всерьез задумались о рефинансировании и хорошо все подсчитали - не медлите.

Подписывайтесь на наш канал в Telegram Please enable JavaScript to view the comments powered by Disqus.

Ставки по ипотеке снизились в апреле до 10,7–11,2% годовых. Власти призывают россиян брать кредиты и обзаводиться собственным жильем. Что же делать тем, кто уже приобрел квартиру по дорогой ипотеке несколько лет назад?

Ответ прост. Нужно рефинансировать взятый ранее ипотечный кредит. Т.е. для покрытия старого займа вы берете новый. При этом следует учесть ряд тонкостей.

В борьбе за качественного заёмщика

Рефинансировать ипотеку сегодня предлагают несколько банков. Обычно они с охотой выдают займы для покрытия взятых в других банках ипотечных кредитов. Теоретически вы можете обратиться с просьбой рефинансировать кредит к своему нынешнему кредитору. Однако соглашаться на снижение ставки и своей прибыли ему нет смысла.

Зачем другим банкам облегчать вам кредитное бремя? Рефинансирование кредитов предоставляют не всем, отбор весьма строгий. С высокой вероятностью в перекредитовании откажут, если ранее вы просрочивали платежи – хотя бы раз. Так что банки переманивают у своих конкурентов только надежных заемщиков.

Размеры ставок при рефинансировании ипотеки стартуют от 10,5%. Получить столь выгодное предложение на практике могут лишь немногие клиенты. Обычно к минимальной ставке сразу добавляется 0,5% для тех, кто не является зарплатным клиентом банка. Столько же приплюсуют, если вы намерены рефинансировать более половины кредита. Важный момент: на время оформления и передачи залога новому кредитору будет действовать повышенная на 2–2,5% ставка. В результате всех надбавок привлекательные на бумаге условия рефинансирования могут оказаться вполне сопоставимыми с условиями вашего действующего кредитного договора.

Дополнительные затраты

Стоит учесть также непосредственные расходы на рефинансирование, которые достигают уровня затрат при получении первоначального кредита. За оформление кредита банк возьмет с вас 1% от стоимости. Потребуется также страховка недвижимости и оценка залога (от 6 тысяч рублей). Нужно будет собрать пакет всех документов на недвижимость, включая выписки и справки из ЕГРП, БТИ и пр. Понадобится государственная регистрация залога, а в ряде случаев – нотариальное заверение документов. Все это увеличит расходы на несколько тысяч рублей. Возможны и другие непредвиденные траты.

По словам финансового омбудсмена Павла Медведева, сегодня рынок заимствований является крайне непрозрачным. Из тех договоров рефинансирования, что видел эксперт, ни один не был действительно честным. Прописанная в верхнем углу договора полная стоимость кредита зачастую довольно сильно отличается от конечной суммы. Помимо очевидных расходов на обслуживание кредита банками добавляются различные «накрутки» (например, страховки). Не имеющий математического образования человек с трудом разберется в подобных нюансах, – резюмирует Медведев.

Если все-таки заемщик настроен упорно сражаться за экономию своих средств, эксперты советую учесть, что получить реальную выгоду при перекредитовании можно при таких условиях.

- Новая ставка минимум на 2% меньше старой.

- Размер оставшейся задолженности превышает 1 млн руб.

- Срок выплаты оставшейся части кредита более 10 лет.

- Вы не планируете погашать заем полностью в ближайшие несколько лет. Многие банки устанавливают на досрочные выплаты рефинансированных кредитов моратории со штрафами за их нарушение.

Многие (если не все, то большинство) банков предлагают такую услугу, как рефинансирование кредита на более выгодных условиях. Особенно интересно это будем тем заемщикам у которых есть кредиты на большие суммы, когда даже незначительное улучшение процентных ставок способно дать хорошую экономию за счет конечной переплаты по кредиту. В первую очередь это конечно же ипотека, размер которой может составлять несколько миллионов и срок погашения исчисляется годами.

Было неплохо сэкономить несколько сотен тысяч за счет перекредитования ипотечного кредита. Но тут, как и везде, есть свои подводные камни. И не всегда такой прием даст вам положительный результат. Более того, вы даже можете уйти в минус. Как? Об этом ниже.

Какую возможность даст вам рефинансирование

Для тех кто не в теме — как происходит рефинансирование ипотеки в двух словах.

Рефинансирование кредита — это когда вы берете дополнительный кредит в банке на более выгодных условиях, а старый долг за счет полученных средств погашается.

Если по простому, то сторонний банк (с вашего согласия) выкупает долг у кредитовавшей вас финансовой организации. Теперь вы обязаны погашать кредит у него, но по более низким процентным ставкам. Был у вас кредит под 20% годовых, после перекредитования он будет 15%. Ежегодная экономия — 5% от суммы долга ежегодно.

Перекредитование ипотеки — плюсы

Давайте для начала рассмотрим идеальный вариант.

Рефинансирование ипотеки подойдет тем, кто брал данный кредит давно, по высоким ставкам. За несколько лет, ипотечный процент планомерно снижался. И сейчас можно легко найти тот же самый кредит на более выгодных условиях.

Когда мы с женой брали свою первую квартиру в ипотеку в 2009 году, ставка по кредиту составляла 16% годовых. Ипотечный кредит на вторую квартиру в 2014 году мы получили уже по ставке 12%.

Первый кредит мы брали на 15 лет. И если бы до сих пор его выплачивали, то разумно было бы оформить новый, на более приемлемых для нас условиях. 4% экономии каждый год — это солидные деньги (которые можно найти куда потратить на более интересные дела, чем дарить банкирам).

Давайте посмотрим на примере, насколько выгоден такой ход, для семей обремененных ипотечным кредитом.

Есть ипотека. Остаток по не выплаченному кредиту 2 млн. рублей сроком на 10 лет под 14% годовых. При текущем раскладе, переплата банку будет составлять примерно 1 700 тысяч рублей (по данными ).

Думаете это все? Конечно нет. Есть еще один подводный камень, способный все ваши благие начинания навредить вашим финансам. Имя ему налоговый вычет.

Камень 2 — налоговый вычет

Это была вторая причина по которой мы отказались от переоформления кредита. Если вы не планируете получать или уже полностью получили налоговый вычет за квартиру, то можете смело пропустить данный пункт. Или у вас квартира стоимостью от 2 млн. рублей. Если же нет, то читайте дальше наши советы.

Имущественный налоговый вычет — это возможность вернуть 13% средств от потраченных на покупку жилья и уплаченных процентов по кредиту. Но не более чем с 2 миллионов рублей (на данный момент). Вычетом можно воспользоваться только один раз в жизни.

При оформлении налогового вычета в первую очередь вам возвращаются проценты с основной стоимости квартиры. Когда вы полностью получите все причитающиеся вам деньги, в дело вступает возврат по начисленным процентам.

Когда вы оформите новый кредит на квартиру и закроете предыдущую ипотеку, формально будет считаться, что вы полностью рассчитались по ней. Как итог, 13% которые можно было вернуть с начисляемых банком процентов в будущем, вам не достанутся.

Вы купили квартиру за 1,3 миллиона. Было своих денег 300 тысяч и 1 000 000 взяли в кредит на 10 лет под 13% годовых. Переплата по кредиту будет составлять около 800 тысяч. Вы имеет право получить 13% от стоимости квартиры — 169 тысяч рублей и от выплаченных процентов по кредиту — 91 тысячу (13% от 700 тысяч). Не забывайте: 2 миллиона на которые можно получить вычет максимальная сумма — 2 млн. — 1,3 млн. (стоимость квартиры) = 700 000. Итого вы можете получить от государства — 260 тысяч рублей.

У вас есть возможность рефинансировать кредит в другом банке под 12 процентов. Разница в 1% сразу даст вам экономию в 10 тысяч в первый год. И так далее. Конечная экономия будет около 70 тысяч. Но тогда вы потеряете право на получении 95 тысяч. Конечный итог минус 25 тысяч. И еще расходы по новому оформлению.

Конечно по старой ипотеке вы уже переплатили часть средств в виде начисленных процентов и можете претендовать на получении 13% с них. Поэтому, перед тем, как затевать всю эту процедуру переоформления кредита нужно все просчитать и взвесить. И как может оказаться овчинка выделки не стоит, когда на первый взгляд более выгодные условия не дадут вам существенной экономии на которую вы рассчитываете.

Так стоит ли проводить рефинансирование?

Давайте резюмируем всю информацию в некий алгоритм, который позволит понять — стоит ли брать новый кредит. Для этого нужно провести несложные расчеты, сравнить данные и сделать выводы. Вам нужно знать следующие значения:

- Издержки на переоформление.

- Сумма будущей переплаты от текущего остатка по текущему кредиту, за минусом затрат по п.1

- Переплата в результате рефинансирования

- Разница между п.2 и п.3 и будет ваша выгода.

С налоговым вычетом чуть сложнее, но не намного.

- Считаем на какую сумму вы можете получить налоговый вычет по начисляемым процентам (2 млн. минус стоимость квартиры).

- Если вы уже заплатили в виде процентов эту сумму по первому кредиту, то этот фактор не учитываем.

- Стоимость вашей квартиры более 2 миллионов, аналогично п.2.

- Сколько вы можете вернуть денег по текущему кредиту в виде переплаты по процентам (налоговый вычет).

- Сколько недополучите денег от возврата по начисленным процентам.

Деньги любят счет. И лучше потратить несколько минут на расчеты, чтобы оценить перспективность переоформления текущей ипотеки, чем потерять время, деньги и нервы и получить в итоге нулевой или отрицательный результат.

Важное изменение (дополнение)

добавлено 12.10.2017г

По поводу налоговых вычетов при рефинансировании ипотеки.

Есть статья в законе:

П.1 ст. 220 НК РФ: «налогоплательщик имеет право на получение следующих имущественных налоговых вычетов,

4) имущественный налоговый вычет в сумме фактически произведенных налогоплательщиком расходов на погашение процентов по целевым займам (кредитам), фактически израсходованным на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них, а также на погашение процентов по кредитам, полученным от банков в целях рефинансирования (перекредитования) кредитов на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них.»

Если по простому, то на все понесенные расходы (в том числе рефинансирование) на квартиру можно получить налоговый вычет.

Самое важное условие! В новом договоре должно быть прописано назначение кредита — рефинансирование (перекредитование) ипотеки. Тогда проблем возникнуть не должно. Налоговая примет декларации и будет возвращать 13% по уплаченным процентам по новому кредиту.

Перед оформлением рефинансирования обязательно уточните у нового банка, что будет прописано в новом договоре. Если будет иная формулировка — то возможны проблемы с налоговой.

Если все же формулировка неправильная и новый кредит уже получен, то берем справку из банка о назначение полученного займа и несем в налоговый орган. Возможны некоторые неудобства в плане бюрократии. Все же кодекс нужно понимать буквально. И любое отклонение от буквы закона налоговая воспринимает негативно.

Для некоторых, предоставление подобных документов (справок от банка) вполне достаточно. Другие все воспринимают в штыки и не хотят производить возврат по новому кредиту.

Лучше заранее уточнить все детали у своей инспекции по месту жительства.

Как рассчитать?

Самым простом и надёжным способом расчёта выгоды является использование специальных ипотечных калькуляторов , которые можно легко найти в интернете, но самое главное перед расчётом внимательно прочитать условия кредита, причем прочитать нужно как настоящий кредит, так и потенциальный.

Чтение условий рекомендуется со специалистом или с разбирающимся человеком, так как в кредитных договорах обычно много тонкостей, не сразу видных и понятных обычному человеку. Самому проводить расчёт крайне не рекомендуется, так как можно допустить ошибку и все расчеты станут неверными. Как же посчитать выгоду? Для расчета в калькуляторе необходимо знать следующие данные:

Все эти данные нужно просто ввести в нужные столбцы калькулятора и всё, ответ будет получен мгновенно.

Пример

Внимание! Для того, чтобы правильно рассчитать выгоду, как уже говорилось. нужно воспользоваться особым калькулятором.

Приведу пример расчетов: Ирина Александровна 12 месяцев назад взяла в ипотеку квартиру в Москве на сумму 6 000 000, квартира стоила 8 000 000, платить за действующий кредит её осталось 120 месяцев (в калькуляторе нужно указывать сумму в месяцах), а процентная ставка составляла 15% годовых.

Она нашла новый банк, в котором ставка по кредиту составляет 10% (выгода больше 2 процентных пунктов, поэтому есть смысл воспользоваться их услугами), осталось ей платить за кредит в новом банке уже не 120 месяцев, а 140 месяцев, так как настоящая плата по кредиту была для неё очень высока, а оставшаяся сумма около 5 300 000.

Введём данные в калькулятор, при условии, что оценка квартиры стоила 10 000 рублей (такая графа в калькуляторе тоже присутствует), а других расходов нет. Таким образом ежемесячная плата за кредит составляла 96 801, а в новом 64 281.

Переплачивать Ирина Александровна в действующем кредите стала бы 5 616 120 рублей, а в новом она составлять будет 3 699 340 рублей. И это при том, что срок кредита был продлён на 20 месяцев, а если его не продлевать, то переплачивать пришлось бы 3 104 800 рублей. То есть экономия в номом банке будет составлять 2 511 320 рублей, поэтому переход в новый банк будет очень выгодно.

В заключение можно сказать, что к переходу в другой банк надо отнестись с крайней ответственностью, всё очень грамотно рассчитать и понять, стоит ли это делать.

Нужно понимать, что рефинансирование юридически считается оформлением нового кредита и закрытием настоящего, а в новом банке будут свои условия и способы погашения займа, к этому следует хорошо подготовиться и всё выяснить, до этого ничего не делать.

Рефинансирование ипотеки – распространенная в мировой практике услуга, которой за время сотрудничества с банками смогли воспользоваться тысячи людей во всем мире. Популярность она приобрела после мирового кризиса, что грянул в 2008 и 2014 годах. Именно нестабильная экономическая ситуация стала тем самым фундаментом, который запустил и укрепил на рынке финуслуг именно такой продукт, как перекредитование ипотеки. Именно такой продукт позволит заемщикам получать от банковской сферы определенную выгоду и преференции. Новый кредит позволяет экономить по 2–5% ежегодно в сравнении с невыгодными условиями предыдущего договора.

Важно учесть! Однако имеется и ряд определенных особенностей, «подводных камней», которые клиенту банка также следует принимать во внимание.

Рефинансирование ипотечного кредита: определение и особенность процедуры

Рефинансирование ипотечного кредита – банковский продукт, подразумевающий выдачу ссуды на погашении ранее выданного целевого займа (на приобретение, реконструкцию, ремонт, возведение жилья). Такие программы предлагаются различными кредитными организациями, позволяют значительно сокращать ежемесячные выплаты за счет пониженной ставки. При заключении договора есть также возможность корректировать сроки возврата средств, валюту и сумму ссуды. Для кредита в 200 тысяч долларов, который был выдан на 30 лет, и ставке в 12% ежемесячный платеж превысит 2 тысячи долларов. Заключив новые договоррефинансирования ипотеки на 9%, можно сократить платеж до 1,6 тысяч долларов. Такие условия позволяют экономить в месяц чуть менее 0,45 тысяч долларов. За 30 лет такая экономия выливается в приличную сумму (порядка 159 тысяч долларов).

Именно такие условия позволяют программам становиться настоящим спасительным кругом для сокращения трат. Да и значительная, даже жесткая конкуренция на рынке финансовых услуг задает темпы его развития – разрабатываются и предлагаются все более выгодные новые программы.

Важно учесть! Продукт позволяет пересматривать и другие пункты договора. Если за прошедшее с момента подписания документа цена квартиры увеличилась, новый банк сможет увеличить и срок возврата средств, равно как и выдать больший размер займа.

Рефинансирование ипотеки: кто может на это рассчитывать

Процесс рефинансирования ипотеки запускается для тех клиентов, которые оформили договор с другим финучреждением. Рассчитывать на такой банковский продукт смогут исключительно те клиенты, у которых в контракте не прописано обратное. Многие банки, желая защитить свои будущие прибыли, прописывают дополнительные пункты, которые запрещают рефинансировать ссуды в других кредитных организациях. Следует обращать внимание на новые условия, которые чаще всего включают такие моменты:

- сумма для кредитования не может быть большей, чем 80% от реальной рыночной стоимости жилья;

- для установки стоимость недвижимости приглашается собственный эксперт банка;

- оформляется залог, в роли которого выступает именно купленная недвижимость);

- потребуется заключать новый договор о страховании;

- ставка подбирается индивидуально, часто зависит от сроков партнерства.

Важный момент! Большинство банков предлагает услуги рефинансирования кредитов только клиентам с абсолютно положительной кредитной историей. Обязательно проверяется история оплат по шести последним кредитам.

Когда можно рассчитывать на перекредитование ипотеки: особенности и важные условия

Перекредитование ипотеки следует начинать только после предварительного посещения банка, который выдал первоначальную ссуду. Сообщив о своем желании, можно уточнить информацию о возможности перекредитования в своем банке. На положительное решение может претендовать только добросовестный заемщик, который не забывал точно в срок погашать свои обязательства и не имеет просрочек. Именно такие клиенты более всего выгодны для кредитных организаций, а потому передавать их конкурентам крайне невыгодно.

Важно учесть! Некоторые банки могут отказать в рефинансировании другими организациями. Такое случается, когда в договоре с клиентом был четко прописан такой момент.

Когда не следует использовать ипотечное рефинансирование?

Рефинансирование ипотеки – не всегда становится панацеей для заемщиков. Эта процедура встречает целый ряд бюрократических препятствий и проволочек. Следует учесть, что необходимо новому банку предоставить:

- справки со старого финучреждения о своей благонадежности и полную кредитную историю;

- документы на квартиру;

- сведения и подтверждения о выведении недвижимости из-под залога.

Последний пункт предполагает новую процедуру оформления залога. Потому возникают новые значительные расходы, поскольку необходимо провести оценку жилья, застраховать себя и недвижимость, оплатить все банковские сборы, комиссии, услуги нотариуса и пр. Да и требования кредитные организации всегда выдвигают различные, а потому в новом финучреждении заемщику могут и отказать.

Преимущества и недостатки

Достоинства

Рефинансирование ипотеки имеет очевидные достоинства и недостатки. Преимущества предложенных схем заключаются в:

- Снижении (иногда значительном) процентов. Даже 1 пункт позволяет сократить траты, особенно за несколько десятилетий.

- Продления срока нового кредитного договора.

- Избежание комиссий, которые в прошлом взимались старым банком.

- Снижение стоимости ипотечного кредита.

Иногда достаточно заговорить с менеджером текущей организации о том, что клиент собирается уйти к конкурирующей организации, чтобы понизить ставки. Такое предложение считается наиболее выгодным, поскольку не влечет переоформление залога, проверки платежеспособности, дополнительных трат.

Недостатки

Рефинансирование ипотечного кредита потребует проведения процедуры с нуля. Но наибольшая опасность кроется в моратории на досрочное погашение ссуды, такое табу может ввести новый банк. Да и воспользоваться предложением часто смогут только идеальные клиенты.

Главные трудности: что важно учесть?

Процедура перекредитования имеет ряд преимуществ, однако она не слишком-то и распространена в стране. Широкую популярность программа не имеет, поскольку в вопросу:

- Слабо проинформировано население – некоторые заемщики даже и не догадываются, что есть уникальная возможность использовать такую услугу. Процедура также остается малопонятной.

- Может возникнуть беззалоговый период. Это время на перерегистрацию жилья и получение подтверждения на переход недвижимости от банка одного к другому. На процедуру потребуется несколько дней, а ведь средства для погашения кредита следует перечислять без отсрочек после подписания контракта. В этот период есть вероятность вообще не получить недвижимость, потому появляется ситуация для мошенничества.

- Необходимо израсходовать дополнительно средства и провести оценку недвижимости, получить страховку и заказать дополнительные услуги.

- Может возникнуть нежелание первого банка пойти навстречу клиенту, дав разрешение на рефинансирование.

- Нет возможности получить средства с подпорченной кредитной историей и наличием непогашенных просрочек. В этом случае новый потенциальный партнер не захочет связываться с неблагоприятным клиентом.

Ипотечное рефинансирование – достаточно прогрессивная процедура, которая позволит существенно сокращать затраты семейного бюджета. Однако и такие программы имеют массу «подводных камней», а потому требуют тщательного, скрупулезного изучения.