Я хочу получить налоговое уведомление. Налог на землю распечатать квитанцию Где распечатать налоги для оплаты

ФНС уведомляет налогоплательщиков о суммах долга не позднее чем за 30 дней до завершения сроков уплаты. То есть если для перечисления задолженности за автомобиль установлен крайний срок - 1 октября, следовательно, ИФНС должна направить платежные документы не позднее 1 сентября.

Проверить свою задолженность, а также распечатать квитанцию на оплату налогов по ИНН можно на официальном сайте ФНС. Процедура простая и не займет много времени. Потребуются ИНН, мобильный телефон и компьютер с доступом в Интернет и банковская карта. Также сформировать квитанцию на оплату налога можно через сайт «Госуслуги».

Отчётный период подошёл к концу, а квитанции на земельный налог всё ещё нет – что делать

- Первый способ – воспользоваться полученной платёжной квитанцией и оплатить её в доступном отделении банка.

- Второй способ – заплатить налог онлайн. На настоящее время это возможно сделать непосредственно через сайт ФНС, воспользовавшись личным кабинетом и сервисом «Заплати налоги».

Квитанция должна быть получена гражданином не позднее чем за тридцать дней до момента, когда наступит окончание срока уплаты земельного налога. В соответствии с требованиями российского налогового законодательства земельный налог должен быть оплачен не позднее 1 декабря года, который идёт за предыдущим годом. Соответственно, при оплате налога за 2019 год период, когда его можно оплатить, истечёт 1 декабря 2019 года. Соответствующий платёжный документ должен быть получен не позже 1 ноября 2019 года.

Налог на землю распечатать квитанцию

Самый простой и оптимальный вариант — вы все бумаги получили вовремя и, соответственно, оплатили налог в срок. Однако так бывает далеко не всегда. Обычное дело — срок уплаты налога давно наступил и даже прошел, а квитанции по налогу нет. Причин может быть множество. Например, квитанция по налогу потерялась на почте или по ошибке ее выслали на чужой адрес. А долг по налогу «висит». Более того, по нему начисляется пеня. Что делать в такой ситуации? Как заплатить налог без квитанции?

- налог на имущество — в налоговую инспекцию по месту нахождения недвижимости;

- транспортный налог — в налоговую инспекцию по месту вашего постоянного жительства (постоянной прописки);

- земельный налог — по месту нахождения земельного участка;

- налог на доходы — в налоговую инспекцию по месту вашего постоянного жительства (постоянной прописки).

Причины неполучения квитанции по земельному налогу и действия плательщика в такой ситуации

- единоразовый штраф - его размер составляет 20 и 40% от суммы долга, в зависимости от отсутствия или наличия в действиях плательщика умысла соответственно;

- пеня - она начисляется за каждый день просрочки платежа вплоть до полного погашения долга и рассчитывается путем умножения общего количества дней неуплаты на величину налога и 1/300 ставки рефинансирования ЦБ РФ.

Данные меры являются наиболее распространенными и применяются в большинстве случаев. Однако в законодательстве предусмотрен еще один вид ответственности для налоговых нарушителей, а именно уголовная. Для физических лиц она устанавливается ст. 198 УК РФ и включает в себя:

Первый способ – оплатить налоги через платежный терминал Сбербанка России. Благодаря простому, понятному и удобному интерфейсу этих терминалов, провести платеж через них сможет даже человек, не подкованный и неопытный в таких вопросах. Через терминалы Сбербанка России можно оплатить любой вид налога, будь то коммунальные платежи, земельный налог, налог на имущество физических лиц, транспортный налог, пенни и штрафы. А главное, при оплате через терминал Сбербанка России не взимается комиссия с платежа, то есть, сколько денежных средств вы внесли, столько и оказалось зачислено получателю. Если вы пришли к решению оплатить налог через терминал Сбербанка России, то сделать в этом случае нужно следующее.

- Выберите «Оплата наличными».

- Далее со второго по 7 пункт действуйте аналогично тому, как если бы вы платили банковской картой.

- Выберите «Внести наличные».

- Вставьте наличные в купюроприемник. Сдачи терминал не выдает, поэтому переплата будет отнесена в счет последующей платы за данный налог.

- Далее действуйте аналогично тому, как если бы вы платили банковской картой.

Как заплатить налог на землю, если не пришла квитанция

Здесь у налогоплательщика есть два варианта: оплатить налог без квитанции или обратитесь непосредственно ФНС. Рассмотрим все возможные варианты, как оплатить налог на землю, если нет квитанции. В первую очередь, вам нужно выяснить должны ли вы платить за прошедший год обязательный сбор, есть у вас льготы, и прочие нюансы, ответить на данные вопросы могут только сотрудники уполномоченного органа.

В первую очередь, налогоплательщики должны знать, что сумма налога должна быть рассчитана специалистами Федеральной Налоговой Службы. То есть самостоятельно производить расчет не стоит постольку, поскольку реального результата вы все равно не получите. В то же время, отсутствие уведомления не свидетельствуют об освобождении вас от имущественного налогообложения. Квитанция на оплату земельного налога физ лица могла не дойти до налогоплательщика по нескольким причинам:

Оплата налогов по ИНН: как оплатить налоги по ИНН онлайн

После того как вы заполните данные о месте регистрации, откроется окно, в котором вам предложат оплатить выбранный налог. Причем способа оплат 2: наличный и безналичный расчет. Если вы выберите наличный расчет, то можете распечатать квитанцию и оплатить ее в банке. Если хотите оплатить банковской картой, нажимайте безналичный расчет и оплачивайте налог. Но здесь есть небольшой нюанс: онлайн-система поддерживает связь не со всеми банками.

- Сформировать платежный документ, необходимый для оплаты налогов (транспортный, земельный, на доходы физических лиц и т. д.).

- Сформировать все квитанции по имеющимся задолженностям.

- Оплатить налоги безналичным способом через банки, которые заключили соответствующие соглашения с ФНС, или же наличным способом в любой другой кредитной организации.

Поиск и — оплата задол — жен — ностей по — налогам

Оплатить налоги является прямой обязанностью каждого совершеннолетнего гражданина РФ, обремененного недвижимостью и работой. Современный ритм жизни вынуждает людей правильно расставлять приоритеты в том, как провести свободное время. Например, осуществить оплату налогов быстро.

Раньше нужно было обращаться в ближайшее отделение налоговой инспекции, уточнять в ней информацию относительно размеров и порядка оплаты налогов или же делать запрос при помощи заказного письма. Это отнимало большое количество времени и, в частности, именно поэтому многие налогоплательщики несвоевременно погашали задолженности. Но сегодня, благодаря появлению онлайн-сервиса «Оплата Госуслуг», оплатить налоги онлайн по ИНН можно буквально за несколько минут.

Как узнать и оплатить земельный налог

- В ближайшем отделении Федеральной налоговой службы при наличии документа, удостоверяющего личность;

- На официальном сайте налоговой инспекции по адресу nalog.ru (необходима авторизация, логином является ваш ИНН, за паролем нужно обращаться в инспекцию. Альтернативные способы авторизации – через подтвержденную учетную запись на Госуслугах или через электронную подпись);

- В одном из многофункциональных центров с паспортом и ИНН;

- На портале Госуслуги в разделе «Налоги и финансы»;

- Через систему Яндекс деньги по индивидуальному идентификационному номеру;

- В личном кабинете своего банка (предоставляется не всеми организациями).

Помимо сбербанка вы можете оплатить задолженность через сервисы Госуслуг и nalog.ru. После формирования квитанции на каждом из этих сайтов вам будет предложено несколько платежных систем (в том числе банковских). На сайте Яндекс деньги можно оплатить налоги сразу со своего лицевого счета.

Как оплатить налог на землю по квитанции

Если вы уже привыкли осуществлять платежи за коммунальные или иные услуги почтой, то для вас привычнее всего будет взять дополнительную квитанцию об оплате земельного налога, приложить её к другим, запланированным по квитанциям платежам и осуществить все расчёты по ним совместно.

- Войти в меню через централизованный сервис.

- Пройти по цепочке: «Платежи и переводы» - «все платежи и переводы» - «Федеральная налоговая служба».

- Введите готовые данные из своей квитанции или заполните её сами.

- Произведите платёж, с вашей платёжной карты Сбербанка России.

Один из самых древних налогов, который был известен еще в Римской империи - на имущество . Раньше этот сбор взимался только с людей (независимо от сословий), то есть физических лиц .

Сейчас же плательщиками являются как физические лица, то есть обычные граждане, которые имеют собственность, так и юридические лица. Главным условием является наличие зарегистрированного имущества .

Прямой (то есть исходящий непосредственно от налогоплательщика) налог накладывается на имущество как отдельных граждан, так и организаций. При оплате нет доверенных лиц, которые в документах называются налоговыми агентами. Преимущество состоит в том, что организации и граждане действуют напрямую, без посредников.

Для физических лиц

Налог на имущество физических лиц принадлежит к местным . Деньги, взимаемые по этому платежу, направляются в местный бюджет. Но и ответственность за сбор налога и весь механизм взыскания также лежит на местных властях. Льготы на имущественный налог устанавливают также они.

В каждом местном законодательном органе разрабатываются и принимаются такие законы, которые не будут противоречить федеральным, но будут учитывать местные особенности. Величина каждого налога зависит от объекта налогообложения.

В случае с этим налогом таким объектом будет :

- квартира, которая является собственностью плательщика;

- дом, принадлежащий собственнику;

- комната в общежитии или квартире;

- дача в собственности;

- гараж или сарай, зарегистрированная постройка;

- любое строение или доля в собственности каких-либо помещений или сооружений.

Установление имущественного налога - сложная финансовая схема , в основе которой лежит кадастровая стоимость квартиры, дома или другого объекта. Ставку по платежу определяют органы самоуправления на местах согласно закону РФ «О налогах на имущество физических лиц».

Кадастровая оценка была введена в 2012 году. А с 2015 года налог на имущество начал рассчитываться не как раньше - исходя из инвентаризационной стоимости. Сейчас базой для этого служит кадастровая стоимость.

Разница состоит в том, что ближе к рыночной цене, а следовательно, и дороже именно цена по кадастровой оценке. Государству выгоднее было не поднимать процент по налогу, а произвести замену основы для калькуляции налога.

В зависимости от кадастровой стоимости закон определяет «потолок» процентной ставки по этому налогу. Местные власти могут отступать от рекомендуемой цифры, но не превышать ее. Если стоимость имущества не превышает 300 000 руб., то налог составит до 0,1%, при стоимости от 300 000 до 500 000 рублей платеж не будет превышать 0,1-0,3%, свыше 500 000 рублей - 0,3-2,0%.

Налог на имущество зависит от следующих составляющих

:

- стоимость имущества, зафиксированная в результате кадастровой государственной оценки;

- категория объекта налогообложения;

- местонахождения дома, дачи и т.д.

По этому платежу существуют льготы для пенсионеров, инвалидов и т. д. Эти послабления для определенных категорий граждан отражены в налоговом закондательстве. Этот список местные власти могут дополнить по своему усмотрению.

Чтобы получить льготу, нужно лично обратиться с заявлением в налоговую службу и предоставить все необходимые подтверждающие документы.

Для юридических лиц

В Налоговом кодексе РФ указаны основные положения о налоге на имущество юридических лиц. Процентная ставка, характер исчисления платежа, льготные категории определяет государство. Все остальные нюансы - областная или краевая законодательная власть, потому что этот платеж считается региональным. Окончательный его размер, с учетом федеральных законов, также определяется в регионах.

Налоговым кодексом РФ установлен максимальный размер , который региональные власти могут изменить, но не больше 2,2%. Объектом налогообложения является имущество предприятий и организации, находящееся на балансе.

Как и у физических лиц, основой для расчета налога на имущество является кадастровая стоимость имущества. Юридические лица через своих представителей предоставляют отчет в налоговые органы в виде декларации.

Согласно законам РФ налог на имущество может начисляться :

- российским юридическим лицам: недвижимое и движимое имущество, которым предприятие или организация обладает на правах собственности или иного права;

- зарубежным фирмам на территории России: имущество, которое относится к основным средствам или полученным по концессионному соглашению.

С полной информацией по имущественному налогу на 2018 год можно ознакомиться по .

Приблизительно за 30 дней до наступления платежа приходит налоговое уведомление. В нем указываются объект налогообложения, сумма налога, характеристики объекта (финансовые), дата уплаты.

Способы получения

Каким образом можно получить уведомление:

- письмом по почте (заказным), через 6 дней с момента направления считается полученным;

- по электронной почте;

- лично физическому лицу или его представителю;

- через личный кабинет налогоплательщика;

- через МФЦ.

Любой налог необходимо оплатить в течение одного месяца с даты получения налогового уведомления, если в документах не указан другой срок. Само уведомление должно быть отправлено не позднее, чем за 1 месяц до срока уплаты налога на имущество.

В случае когда совокупная сумма налога на имущество не превышает 100 рублей, то уведомление не отправляется. Также налоговое уведомление не отправляется в том случае, когда вы имеете льготу.

Если квитанция не пришла

Может случиться так, что собственники имущества не получают квитанцию, когда она должна быть. В подобных случаях нужно обратиться в налоговую службу самостоятельно

.

Может случиться так, что собственники имущества не получают квитанцию, когда она должна быть. В подобных случаях нужно обратиться в налоговую службу самостоятельно

.

Если вы не получили уведомление, то есть несколько способов заплатить, не дожидаясь начисления пени и штрафов за просроченную оплату налога на имущество. Если игнорировать выплату платежей, то это грозит взысканием задолженности в судебном порядке.

При возникновении ситуации, когда по какой-то причине не пришла квитанция по налогу, нужно сразу же предпринимать меры.

- Обратиться в налоговую инспекцию по месту жительства или по месту регистрации имущества за уведомлением. Такую же просьбу можно отправить через личный кабинет или официальный сайт ФНС России www.nalog.ru .

- Представить в налоговую инспекцию сведения о существовании объектов недвижимого имущества. Нужно это сделать до конца года, который следует за налоговым периодом. Сообщение должно быть подтверждено документами и их копиям, которые можно отправить в налоговый орган заказным письмом.

Если квитанция не пришла по техническим причинам, то есть по вине почты, то можно обратиться с паспортом и номером ИНН в налоговую службу по месту регистрации имущества. Так же можно поступить, если вы переехали на новое место жительства и налоговая служба еще не успела на это среагировать.

При потере квитанции на почте можно заполнить ее самостоятельно, для этого нужно узнать следующие реквизиты :

- ОКАТО.

Оплата налога без квитанции

Гораздо меньше времени уйдет на оплату налога на имущество через интернет, к тому же воспользоваться этой услугой можно в любое время, даже ночью. Выходных и праздничных дней на сайте ФНС тоже нет.

Еще одно преимущество - оплата без комиссий , что очень выгодно. Очень удобно воспользоваться личным кабинетом для физических лиц на сайте и при помощи несложных подсказок оплатить налог.

Можно оплатить при помощи портала Госуслуг https://www.gosuslugi.ru/ , там можно выбрать выгодный способ оплаты.

Рассмотрим подробнее оба варианта платежа налога на имущество через интернет.

Сайт Федеральной налоговой службы

- нужно зарегистрироваться на сайте , внеся свои данные;

- как правило, для того чтобы подтвердить регистрацию, нужно обратиться в налоговую с паспортом и ИНН;

- ввести реквизиты и найти налог;

- ввести номер банковской карты и оплатить платеж;

- после завершения операции можно распечатать свой чек.

Портал Госуслуг

- на сайте gosuslugi.ru в верхнем углу справа находим кнопку «Личный кабинет»;

- вводим пароль, после чего на месте «Личного кабинета» будет ваша фамилия;

- оплачиваем налог с помощью карты.

Другие способы

В настоящее время появилась возможность быстро оплатить имущественный налог в многофункциональных центрах. МФЦ созданы совсем недавно для удобства обслуживания населения по принципу «одного окна», что позволяет быстро без прохождения разных кабинетов получить желаемое.

В настоящее время появилась возможность быстро оплатить имущественный налог в многофункциональных центрах. МФЦ созданы совсем недавно для удобства обслуживания населения по принципу «одного окна», что позволяет быстро без прохождения разных кабинетов получить желаемое.

Многофункциональные центры созданы для разгрузки госучреждений и повышения качества услуг . Главные условия для уплаты налога - наличие документов и самого центра в городе.

Документы потребуются те же самые, что и в налоговую службу: паспорт, ИНН, подтверждающие наличие имущества.

Меры ответственности

За несоблюдение правил уплаты налога на имущество, накладывается штраф в размере 20% от суммы платежа. В случае если оплата не будет произведена, возбуждается уголовное дело .

Поэтому при отсутствии квитанции нужно использовать все способы и обязательно обратиться за разъяснениями в налоговую инспекцию.

Желая знать точную сумму к уплате, налогоплательщик должен знать, как распечатать квитанцию на , предварительно найдя точные сведения.

Квитанция для физических лиц, являющихся автовладельцами, приходит в почтовое отделение по месту жительства плательщика. В данном документе содержится вся необходимая информация, которая используется при оплате налога, – реквизиты и точная сумма.

Кроме квитанции, налогоплательщик получает и налоговое уведомление. В каждом из документов содержатся сведения, позволяющие осуществить финансовую операцию без каких-либо проблем.

Уведомление включает в себя:

- полное и достоверное наименование инстанции, являющейся приемщиком платежа, – Федеральная налоговая служба;

- процентную ставку, определяющую размер начисляемой пени;

- меры, принимаемые в случае отказа от оплаты налога;

- данные получателя – ФИО и адрес прописки;

- наименование налогового сбора;

- установленный срок оплаты;

- сумму к оплате;

- иную справочную информацию.

Квитанция включает в себя:

- данные плательщика – ФИО и адрес прописки;

- банк, являющийся получателем;

- установленную дату оплаты;

- сумму, которую необходимо внести на счет инстанции;

- полные реквизиты (КБК, КПП и т.д.)

Исходя из этого, налогоплательщик может получить квитанцию на оплату . В упомянутых документах содержится информация, которая позволяет произвести оплату одним из существующих способов. Для этого налогоплательщику нужно обязательно иметь на руках квитанцию, которая имеет большую важность. При её потере с оплатой могут возникнуть проблемы.

Важным нововведением, которое упрощает процесс оплаты, считается появление специального QR-кода, расположенного в левом верхнем углу квитанции. Благодаря нему оплата через терминал потребует только сканирования данного кода и введения паспортных данных с ИНН.

Что делать, если квитанция не пришла?

Поскольку не всегда почтовая система работает правильно и быстро, квитанция может не прийти. Иногда это только задержка, но случается и так, что налогоплательщик вообще не получает уведомление, а сроки поджимают. В таком случае автовладелец не лишается обязанности и должен выполнить финансовое обязательство согласно условиям, установленным действующим законодательством.

Чтобы получить сведения из квитанции, необходимо обратиться в отделение налоговой инспекции по месту жительства, взяв с собой паспорт и ИНН. Такой вариант потребует времени и значительной траты нервов, поскольку ни один визит в отделение данной инстанции не проходит гладко, но не вызовет проблем, так как сотрудники отделения обязаны выдать информацию налогоплательщику. Для этого потребуется написать письменное заявление.

Можно через Интернет. Это весьма простой способ, который даже не требует от плательщика выходить из дома. Но для этого налогоплательщик должен обладать конкретной информацией, включающей в себя ИНН и точную сумму транспортного налога.

И если с первым проблем нет, то со вторым они могут возникнуть, учитывая изменяющуюся ставку, условия предоставления финансового послабления (льготы) и иные нюансы, которые характерны для конкретной области на региональном уровне.

Имея упомянутые сведения, налогоплательщик переходит на официальный сайт ФНС и заходит в «Личный кабинет». Там можно сформировать новую квитанцию. Для этого не потребуются реквизиты, поскольку электронная база данных дает возможность поиска задолженности по ИНН. Если же пользователь не зарегистрирован на сайте, то необходимо значительно больше времени – до двух недель с учетом написания соответствующего заявления в отделении ФНС.

В некоторых случаях, в особенности если автовладелец не уверен в правильности суммы и, следовательно, точности данных в квитанции, необходимо знать КБК – код бюджетной классификации.

Тот же алгоритм действий применим в том случае, если квитанция утеряна и восстановить её по памяти или найти не представляется возможным.

Ошибки в квитанции

Так как любые государственные инстанции работают с живым штатом сотрудников, ошибки не исключены. Речь идет как о завышении, так и занижении конечной суммы транспортного налога. Здесь следует учитывать, что даже при наличии сниженной суммы затем придется платить штраф, превышающий её, если несоответствие будет найдено. Поэтому необходимо понимать, что законопослушность в данном случае является залогом отсутствия проблем с переплатами.

Чтобы выявить ошибку, необходимо:

- обратиться в налоговое отделение с соответствующим заявлением;

- предъявить технический паспорт, подтверждающий владение объектом налога – транспортным средством;

- дождаться перерасчета и выдачи новой квитанции.

Калькулятор для расчета

Калькулятор для самостоятельного расчета налога в этом году:

Заключение

В настоящее время налогоплательщик не сталкивается с серьезными проблемами при потере или отсутствии квитанции.

Для того чтобы оплатить налог, ему потребуется либо посетить отделение Федеральной налоговой службы, либо самолично найти точную сумму при помощи Интернета. Последний вариант позволяет не выходить из дома для оплаты, производя все финансовые операции при помощи персонального компьютера.

С квитанцией возможно допущение ошибок. Речь идет о неправильном начислении суммы налога. Алгоритм действий в таком случае весьма прост – необходимо обратиться с соответствующим заявлением в налоговое отделение по месту жительства для дальнейшего перерасчета.

Сегодня мы поговорим об интернет-сервисе ФНС России «Уплата налогов физических лиц», который позволяет гражданам самостоятельно сформировать платежные документы и квитанции на оплату налога . А также предоставляет возможность безналичного расчета через один из банков-партнеров ФНС.

Уважаемые читатели - на страницах нашего сайта вы найдете самые свежие новости об изменениях законодательства РФ, а также множество статей, отвечающих на самые разные правовые вопросы.

Однако данные статьи рассматривают типовые способы решения юридических проблем, в то время как в каждом отдельном случае существует масса важных деталей и нюансов, охватить которые в рамках одной статьи невозможно.

Если после прочтения статьи у вас остались вопросы, вы можете получить юридическую консультацию обратившись в форму онлайн-консультанта в правом нижнем углу сайта.

Какие возможности предоставляет сервис «Уплата налогов физических лиц»

Интернет-сервис «Уплата налогов физических лиц» позволяет налогоплательщику-физическому лицу:

- формировать платежные документы на уплату имущественного, земельного и транспортного налогов до получения Единого налогового уведомления (авансом);

- формировать платежные документы на уплату налога на доходы физических лиц, а также платежные документы на уплату штрафа за несвоевременное представление налоговой декларации по форме № 3-НДФЛ;

- формировать платежные документы на уплату задолженности;

- распечатывать сформированные документы для оплаты в любой кредитной организации или осуществлять безналичную оплату с помощью онлайн-сервисов банков, заключивших соглашение с ФНС России.

Таким образом, с помощью данного сервиса физические лица могут заплатить следующие налоги:

- Налог на имущество физических лиц

- Земельный налог

- Транспортный налог

- по форме 3-НДФЛ )

- НФДЛ, уплачиваемый иностранцами, работающими по найму у ФЛ на основании патента. (только в части авансовых платежей)

Как сформировать платежный документ или квитанцию на уплату налога, при помощи сервиса «Уплата налогов физических лиц».

Сам сервис вы сможете найти на сайте Федеральной налоговой службы - . Он позволит вам сформировать необходимые квитанции и платежные документы в режиме онлайн, а также скачать и распечатать их.

Формирование квитанции на уплату того или иного налога происходит в несколько этапов.

Читайте также:

- Онлайн калькулятор транспортного налога поможет вам быстро рассчитать сумму налога, которую вам необходимо оплатить за свое транспортное средство. Напомним, что обязанность по уплате транспортного налога лежит на всех владельцах транспортных…

- В целях создания благоприятных условий деятельности самозанятых граждан законопроектами предусматривается проведение в Москве, Московской и Калужской областях, а также в Республике Татарстан эксперимента по установлению специального налогового режима. Пакет проектов…

- Форма декларации налога на прибыль — это форма, заполняемая для отчетности организаций по полученными прибылям за определенный период. Документ ведется в соответствии с нормативными требованиями. Периодами для отчетности являются полугодие,…

Сведения о платеже

Для начала вас попросят указать “Вид платежа”, будь то НДФЛ, транспортный налоги и т.д. Выбор происходит из выпадающего меню.

Для примера возьмем налог на доходы физических лиц.

В данном случае необходимо дополнительно выбрать один из двух пунктов:

- НДФЛ, уплачиваемый на основании налоговой декларации по налогу на доходы физических лиц (по форме 3-НДФЛ );

- НФДЛ, уплачиваемый иностранцами, работающими по найму у ФЛ на основании патента (только в части авансовых платежей).

- Налог

- Штраф

Выбираем налог и указываем сумму платежа. Нажимаем кнопку “Далее”

Реквизиты получателя платежа

На втором этапе вам предстоит указать реквизиты получателя платежа. Проще говоря выбрать нужное отделение ИФНС.

Тут у вас есть 2 варианта:

1 - Указать адрес своей регистрации и система сама определит заполнит поля код ИФНС и Муниципальное образование.

2 - Самостоятельно выбрать нужное отделение ИФНС и Муниципальное образование. Указывать адрес регистрации в этом случае не обязательно.

При заполнении адреса обязательны только Субъект РФ и Адрес РФ (город и улица).

Какой из вариантов удобнее решать вам. Заполняем нужные данные и жмем кнопку “Далее”.

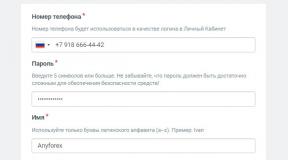

Заполняем реквизиты налогоплательщика

И последнее что нам предстоит заполнить - реквизиты налогоплательщика.

Фамилия, имя и отчество налогоплательщика обязательны к заполнению. Кроме того, вы должны заполнить либо “Адрес места жительства” , либо “ИНН”.

Кроме того, поле ИНН необходимо заполнить если вы хотите сформировать квитанцию и оплатить ее онлайн. Если не указан, вы сможете только скачать и распечатать полученную квитанцию.

Формируем квитанцию и выбираем способы оплаты

Стоит отметить, что квитанция формируется в формате PDF. Вот так выглядит сформированная квитанция на оплату НДФЛ:

Если же вы укажете свой ИНН, то вам на выбор будут доступны оба способа оплаты: Наличный и Безналичный.

При выборе безналичного расчета, перед вам появиться список доступных банков. Важно вы должны являться клиентом выбранного банка и быть авторизованы на его сайте. Если все в порядке, вам останется следовать инструкциям на сайте вашего банка и оплатить нужный вам налог.