Калькулятор дадут ли кредит. Как многократно увеличить свои шансы на получение автокредита. Оценка кредитной истории жены

В жизни возникают обстоятельства, когда деньги нужны срочно, а собственных сбережений или не хватает, или вовсе нет. Чаще всего за ними мы обращаемся в кредитные организации, преимущественно, банки. Кто-то лично приходит в отделение, кто-то отправляет онлайн-заявки. В любом случае кредитор будет проверять кредитную историю, уровень платежеспособности и прочее. На это потребуется некоторое время, когда пару дней, а когда и несколько минут за счет кредитного скоринга. Но поскольку у человека потребность бывает неотложной, актуальным становится вопрос, как мне узнать, одобрят ли кредит.

Способы выяснения, одобрят ли кредит

Есть несколько вариантов, как узнать, одобрили кредит или нет. Но вы должны понимать, что банки сами информируют клиента о своем вердикте. Делается это путем:

Теперь давайте посмотрим, что может сделать частное лицо, дабы определить, откажут ему или примут в число заемщиков и предоставят займ.

Как узнать, одобрен ли кредит в банке

Если по каким-то причинам банк не уведомил вас об одобрении, есть возможность решения вопроса также различными методами. Только теперь человеку самому необходимо проверить, согласен ли кредитор ему предоставить ссуду. Придется предпринять некоторые действия.

От чего зависит срок рассмотрения заявки

Чтобы принять решение, банк проводит операции по анализу заемщика. На скорость процедуры влияют такие факторы:

Сколько приходится ждать решения по кредиту

В основном, рассматриваются онлайн-заявки на кредиты в течение 1-3 дней. Но встречаются банки, которые быстро реагируют на запросы клиентов. Обещают кредит в день обращения:

- . Имеет высокий процент одобрения по кредитным картам. Перезвонить могут через 5 минут;

- . Также часто положительно откликается на заявки;

- . Решение банка выносится примерно за 15 минут;

- . В данном случае не нужно ломать голову над тем, как проверить, одобрят ли кредит. Менеджер сам перезвонит через 15 минут;

- . Вердикт выносится моментально;

- . Отличается выдачей в течение дня.

Станет известно, одобрен ли кредит в Сбербанке, только спустя 3-5 дней. Предварительного решения в Альфа-Банке требуется ждать 1-2 дня.

Распространенные причины отказа

Если вам удалось выяснить, одобрят ли займ в банке, но ответ неутешительный, подумайте, почему так произошло. Банк на законных основаниях может не сообщать вам причину отрицательного вердикта. Тем более, проверка по каждому заемщику ведется в индивидуальном порядке. Поэтому решить этот вопрос, непросто. Чаще всего отказ в предоставлении кредита происходит в силу:

- некорректного заполнения заявки или попытки взять кредит на чужое имя;

- заведомого предоставления ложных сведений;

- недостаточного уровня ежемесячного заработка, отсутствия подтверждения платежеспособности;

- плохого состояния КИ;

- наличия судимостей и других проблем с законом.

Мы разобрались, как узнать, одобрят ли кредит, почему банки отказывают. Но не менее важно быть осведомленным в дальнейших действиях. Если вам отказали в ссуде, первым делом попытайтесь через некоторый промежуток времени повторно отправить свой запрос. Только сейчас внимательно вводите все данные, перед отправкой проверяйте на отсутствие ошибок заявку.

Попробуйте уменьшить запрашиваемую сумму, предъявить больше справок, доказывающих хороший уровень доходов. Убедитесь, что вы подходите под все требования банка, в том числе возрастную категорию.

Оформляя кредит на длительное время, действующий заемщик может столкнуться с потребностью заключения еще одного кредитного соглашения.

Сколько открытох одновременно кредитов может иметь один человек, расскажем далее.

Когда могут одобрить новый кредит?

Однозначного ответа на этот вопрос нет, так как прежде, чем предоставить кредит, банк проверит потенциального клиента. Отсутствие просрочек по действующим кредитам повысит уровень доверия к нему и увеличит шансы на одобрение заявки. Если же имеются открытые кредиты с просрочками и штрафами, банки откажут, так как крупные финансовые компании с заведомо проблемными клиентами не сотрудничают. Узнать, где дадут кредит на погашение другого долга можно

Если есть кредит в том же банке?

Обращение в тоже самое кредитное учреждение, с которым заключено действующее соглашение, не даст результата. Это правило нигде не прописано, и оно считается негласным. Два кредита в одном банке по умолчанию оформить не получится. В расчет не берутся всевозможные ВИП-клиенты, которым делаются отдельные предложения.

Наличие кредитной карты не приравнивается к кредитным обязательствам, и при правильном использовании «кредитки» можно обратиться в тот же банк за получением потребительского кредита.

Кредит в другом банке

Ответ содержится в размере официального дохода потенциального заемщика. Имея доход в размере 50000 рублей, из которых на погашение обязательств тратится 20 000 рублей, обращаться за получением второго кредита нет смысла. Заявка будет одобрена, если по сторонним обязательствам не допущено серьезных нарушений, и если уровень дохода позволяет платить по двум соглашениям одновременно.

Если есть ипотека, дадут ли потребительский займ?

На решение банка повлияют такие обстоятельства как:

- остаток долга по первичному договору;

- текущий доход соискателя;

- размер запрашиваемого займа;

- кредитная история;

- остаточный срок по текущему договору.

Эти признаки в совокупности должны позволять заемщику исполнять обязательства по двум соглашениям одновременно.

В стороннем банке при наличии ипотеки можно получить относительно небольшой займ, если доход соискателя будет отвечать требованиям кредитной организации.

При долгах у судебных приставов?

Исключено. Ни одно учреждение не выдаст средства заведомо неблагонадежному заемщику. Риски не возврата здесь высокие, и даже на самых невыгодных условиях заключить договор не получится. Это касается не только банковских кредитов, но и займов, предоставляемых МФО, так как не смотря на условие выдачи срочный займов без проверок, судебных разбирательств они не касаются. Получить займ онлайн в МФО можно с плохой кредитной историей, но не открытым долгом у судебных приставов.

Есть судимость

Судимость никак не влияет на решение кредитной организации. В описаниях программ крупнейших банков такое требование отсутствует. Если у судимого соискателя есть постоянный доход, и если его кредитная история устраивает банк, то помех для заключения договора не будет.

Когда плохая кредитная история

Теоретически возможно, но затруднительно. Банк может согласиться на заключение договора, но только на самых невыгодных для заемщика условиях. При этом история должна быть закрытой — то есть, не должно быть действующих просрочек. Если на момент обращения есть действующие просрочки, то и МФО откажет в предоставлении займа.

Нет кредитной истории

Отсутствие кредитной истории — не самое положительное качество условного соискателя, но банк относятся к этому лояльно. При условии, что по остальным требованиям заемщик полностью подходит для заключения с ним соглашения. Здесь не должна идти речь о крупных суммах, так как банк не станет доверять большие деньги субъекту, никогда не заключавшему договоры такого направления.

Безработному

Официальная занятость требуется при намерении заключить ипотечное соглашение. По «классическим» потребительским кредитам требуется наличие постоянного дохода. Кредит без справки о доходах теоретически можно получить, и такой продукт есть у большинства российских банков. Но условия здесь будут несколько хуже, чем в случае предоставления подтверждающих данных. Если нет ни работы, ни какого-либо дохода, можно оформить небольшой займ в МФО.

Основной процент проблемных кредитов приходится именно на безработных заемщиков. Брать средства без уверенности в том, что они будут вовремя возвращены — крайне не благоразумный шаг.

Кредит желают оформить многие люди, поскольку он дает возможность получить некоторую часть денег, необходимую для достижения разных целей. Однако не каждый гражданин имеет возможность получить одобрение на от любого кредитного учреждения. Дело в том, что он должен соответствовать определенным требованиям. Любой из нас, желающий получить заветную сумму, вполне правомерно может задать вопрос: как узнать, дадут ли мне кредит.

Оптимальным решением в такой ситуации считается заполнение заявки на . Подать ее можно непосредственно в отделении банка или на его официальном сайте. Чтобы повысить вероятность одобрения, рекомендуется посетить сразу несколько подобных кредитных учреждений, поскольку в каждом банке имеются свои требования к заемщику.

Если уже заранее было принято решение относительно того, в каком именно банке будет оформляться займ и какая для этого будет применяться программа кредитования, то важно узнать перечень требований, предъявляемых этой организацией к каждому потенциальному заемщику. На основании полученной информации можно точно понять, имеет ли конкретный человек шанс на одобрение.

Чтобы ответить на вопрос, как узнать, дадут ли кредиты в банке, необходимо помнить, что каждое кредитное учреждение основной целью своего существования видит получение прибыли, поэтому непременным условием для сотрудничества с ним является обязательный возврат заемных средств. Поэтому к каждому заемщику предъявляются многочисленные требования.

Наличие официального дохода

Проверить данный факт обязан каждый банк. Если человек является безработным или осуществляет деятельность без официального трудоустройства, в результате чего получает заработную плату «в конверте», то рассчитывать на не стоит.

Важным условием для любого заемщика является наличие стабильного заработка, подтвержденного официальными документами. Поэтому, когда оформляется заем на большую сумму, банк требует от клиента предоставления справки 2-НДФЛ, получить которую можно на месте работы. Также довольно часто требуется принести копию трудовой книжки, в которой указывается не только место осуществления трудовой деятельности, но и стаж претендента на заемную сумму.

Если необходимо получить кредит человеку, работающего неофициально, то для него единственным решением для оформления заемных средств считается обращение в специальные микрофинансовые организации, не требующих от своих клиентов официального трудоустройства.

Показатель платежеспособности

Выдадут кредит или нет, можно понять по тому, какой заработок имеется у потенциального заемщика. Вносить платежи по займу человек должен ежемесячно в том размере, который оговаривается двумя сторонами в процессе составления и подписания кредитного договора. Поэтому важным моментом является наличие достаточного дохода, чтобы можно было без проблем справляться с ежемесячными платежами.

В соответствии с требованиями многочисленных банков платежи по кредиту не должны быть больше, чем треть заработной платы заемщика. Иначе он просто не сможет обеспечивать для себя оптимальный уровень жизни. Перед обращением в банк можно воспользоваться кредитными калькуляторами онлайн, находящимися в интернете, чтобы определить, какие будут ежемесячные платежи при оформлении конкретной суммы на необходимое количество времени.

Дать кредит на крупную сумму банк может только при получении следующих документов от заемщика:

- справка 2-НДФЛ, в которой указывается размер официальной заработной платы гражданина;

- учитываются доходы, получаемые человеком, обладающим привилегированными акциями или иными ценными бумагами, по которым он периодически получает денежные средства;

- если гражданин занимается личным подсобным хозяйством, являющимся источником достаточно высокой прибыли, то при оформлении специальных документов он может представить их в банк в качестве подтверждения хорошего дохода;

- иная документация с указанием наличия дополнительного заработка у заемщика.

Наличие других кредитов

Определить возможность получения кредита можно на основании данных относительно имеющихся уже оформленных займов. Каждый человек должен знать, что данные обо всех оформленных кредитах имеются в БКИ, поэтому скрыть наличие какого-либо займа просто невозможно. Любой банк при изучении заявки на получение заемных средств непременно подает запрос в БКИ, которое дает возможность определить, имеется ли на гражданине какая-либо кредитная нагрузка.

Если планируется взять большой размер заемных средств, то при наличии уже оформленных кредитов рассчитывать на одобрение банка не следует. Особенно это актуально в том случае, если ежемесячные платежи по уже имеющимся займам являются крупными, поэтому они занимают не меньше 40% от дохода заемщика.

Некоторые люди, постоянно пользующиеся кредитными картами, считают, что по ним займы не учитываются банками, однако на самом деле такое кредитование также считается важным. Поэтому если существуют долги по карте, банк вправе отказать в выдаче нового займа. Перед подачей заявки рекомендуется самостоятельно проверить данную информацию.

Часто встречается ситуация, когда человек, имеющий хорошую кредитную историю, высокий доход и обладающий другими положительными параметрами, получает отказ от банка без объяснения причины. Это связано, скорее всего, с наличием займа по карте. Если он будет погашен, то при повторной заявке велика вероятность получить одобрение.

«Скоринг» - оценка заемщика банками

Узнать информацию о том, дадут кредит или нет, можно самостоятельно при использовании специальных программ, обеспечивающих проведение особых тестов. Этот процесс называется «скорингом», с помощью него присваивается конкретному заемщику определенный рейтинг. На основании заработанных баллов предварительно принимается решение относительно выдачи кредита гражданину. Именно прохождение скоринга считается первым этапом оценки потенциального заемщика банком. Даже если у него имеются хороший доход и кредитная история, а автоматическая программа поставит низкий балл, то кредит не будет выдан.

Каждая банковская компания пользуется своими программами, имеющими уникальные условия, тесты и параметры. Чтобы узнать, дадут ли кредиты в банке, надо для этого найти в интернете большое количество калькуляторов, являющихся скорингом. Введя в них основные данные, можно понять, сколько примерно баллов сможет получить потенциальный заемщик.

Скоринговый коэффициент, рассчитываемый автоматической программой, дает возможность банку понять, насколько велика вероятность, что конкретный гражданин сможет вовремя и с процентами вернуть заемные деньги. Сам процесс прохождения теста считается очень простым, поскольку надо только заполнить специальную анкету, в которую вносятся достоверные сведения. Если указывается ложная информация, это станет известно банку, поэтому данный факт никогда не останется незамеченным.

Каковы условия для высокой вероятности одобрения кредита

Если возникает необходимость срочно получить заемные средства, то изначально рекомендуется заполнять заявку на получение займа сразу в нескольких банковских организациях.

В каждом банке имеются свои условия и требования, поэтому если в одном учреждении будет получен категоричный отказ, то в другом вполне можно ожидать одобрение.

Чтобы наверняка получить положительное решение на заявку, следует учитывать соблюдение следующих важнейших условий, а именно:

- возраст заемщика должен быть больше 21 года и меньше 65;

- стаж работы на последнем месте - не меньше полугода, а также общий стаж желательно, чтобы был больше двух лет;

- заработок должен быть только официальным, причем, чем он выше, тем больше вероятность получить одобрение от банка, но важным является то, что ежемесячные платежи по планируемому кредиту не должны превышать 30% от дохода;

- кредитная история должна быть идеальной, а также не должно быть иных непогашенных кредитов, поскольку вероятность, что при таких условиях будет выдана новая ссуда по выгодным условиям, является минимальной;

- рекомендуется убедиться, что на потенциальном заемщике нет других долгов по уплате налогов, коммунальных платежей или иных задолженностей, которые могут быть проверены банком, а в случае обнаружения данного факта, решение организации будет отрицательным.

Таким образом, узнать точно будет ли получено одобрение на получение займа, практически невозможно. Однако для этого можно предварительно проверить соответствие возможностей гражданина многочисленным условиям банка, а также пройти специальный тест (скоринг), на основании которого будет присвоено определенное количество баллов. Чем их больше, тем выше вероятность получить кредит.

Банковский скоринг - это сложный инструмент проверки заемщиков, включающий огромное количество алгоритмов взаимосвязи одних данных с другими. Хотя из него выделяется три основных нюанса, по которым вы очень просто сможете узнать – дадут вам кредит или нет. Ими являются:

- Кредитная история.

- Доходы.

- Трудоустройство.

Сейчас мы разберем более детально каждый пункт, с объяснениями того, как вам самостоятельно узнать дадут кредит или нет. Хотя не стоит забывать, что негативные показатели одного из этих нюансов могут привести к отказу, даже в случае идеальных данных по остальным.

Кредитная история

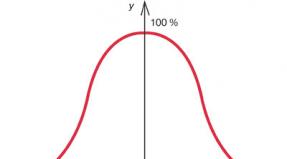

Лучшим вариантом будет, если вы довольно часто пользовались любыми типами банковских кредитов и никогда не допускали по ним просрочек. Это считается идеальной кредитной историей. В таком случае вероятность получить ссуду близится к 100% показателю.

При допущении вами 1-2 просрочек, срок которых не превышал месяца, по предыдущим долговым обязательствам, вы также считаетесь надежным заемщиком. Ведь у многих в жизни возникают форс-мажорные обстоятельства, из-за чего возможен пропуск одного планового платежа. Банк это принимает во внимание. Главное, что вы все же своевременно выплатили свои долги.

Если вы часто допускали просрочки (четыре и более раза), то это говорит о вашей безответственности и больших рисках невозврата кредита. Шансы в таком случае получить отказ очень велики, но нельзя сказать, что 100% ответ будет негативным. Вам точно откажут в кредите, если вы имеете действующие просрочки на момент обращения в банк для получения новой ссуды.

Есть люди, которые никогда не брали в долг в банках или микрофинансовых организациях (МФО). У них полностью отсутствует кредитная история. Если вы относитесь к такой группе граждан, то просчитать вероятность получения кредита очень сложно. Хотя есть одна закономерность – чем больше вам лет при отсутствии кредитной истории, тем меньше шансов получить ссуду. Ведь в 21-25 лет отсутствие данных о предыдущих долгах может быть связано с возрастом.

Доходы

С этим пунктом немного проще, чем с предыдущим. Вам необходимо посчитать общую сумму ваших доходов, а также все ежемесячные расходы на обслуживание действующих долговых обязательств (если они есть) и интересующего вас кредита. Стоит сразу сказать, что при потребности документального подтверждения доходов в банке, учитывайте только «белую» зарплату. Ведь единицы работодателей согласны отображать оплату труда выданную «в конверте» даже в справке по форме банка.

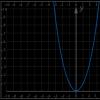

Далее вы сопоставляете имеющиеся данные. Если расходы не превышают 35% объема ваших ежемесячных доходов, то можете с большой вероятностью рассчитывать на положительное решение по кредиту. В некоторых банках допускается показатель в 50%. Поэтому также стоит пробовать оформлять экспресс займ. Хотя и превышение данного норматива не означает 100% отказ, главное, чтобы он не достиг 85%.

Трудоустройство

На данный момент кредит оформить могут только те, кто работает. Поэтому данный пункт необходимо рассматривать немного обширнее. Банк смотрит на вашу ответственность и постоянность. Например, если вы уже 10 лет работаете на одном и том же месте, шанс получить кредит очень сильно возрастает. Ведь это говорит о вашей надежности и большой вероятности, что в ближайшее время вы не окажетесь безработным.

В случае постоянной смены работы в последнее время, например каждый год, вызовут подозрения у банка. Во-первых, это говорит о безответственности. Во-вторых, высоки шансы, что через некоторое время у вас исчезнет доход по причине увольнения. Естественно таким клиентам банки очень часто отказывают. Причем они не будут разбираться, по каким причинам и чьей вине происходит подобная ситуация в вашей жизни.

Дадут ли кредит, если есть непогашенные кредиты? Этот вопрос актуален, если при уже имеющихся задолженностях возникли неотложные расходы и траты, которые не покроются реальными доходами. Получить подробный ответ вы сможете, прочитав статью.

Реально ли взять кредит, если есть непогашенные кредиты? Вполне реально, но не всегда и не всем удаётся взять требующуюся сумму и выбрать оптимальные условия. А в крупном банке можно получить отказ.

При рассмотрении заявки организация анализирует кредитную историю, складывающуюся из нескольких показателей: характеризующего платежеспособность скоринг-балла, количества действующих и закрытых кредитных договоров, наличия просрочек, особенностей выполнения долговых обязательств, формы кредитования. Но КИ – не единственная составляющая характеристики клиента.

Кредитор берёт во внимание такие моменты:

- Уровень доходов. Если заработок покроет и имеющиеся текущие, и будущие платежи, то решение банка будет положительным.

- Наличие поручителя увеличивает шансы на одобрение, и если в его роли выступает состоятельный предприниматель или юридическое лицо, то он станет для банка гарантией погашения долга.

- Залог (дорогостоящий автомобиль, недвижимое имущество) обеспечит выполнение долговых обязательств при отсутствии постоянного дохода.

- Тип текущего кредита и условия его предоставления: размер суммы, дающиеся на погашение сроки, процентная ставка, форма кредитования (ипотечная, для бизнеса, потребительская).

- Количество открытых договоров. Чем их больше, тем меньше вероятность получения одобрения.

- Тип запрашиваемого кредита и желаемые условия. Если вы подадите заявку на ипотеку при имеющемся значительном непогашенном кредите, вам откажут. Но небольшую сумму вполне можно получить.

Полезная информация! У каждого банка свой алгоритм рассмотрения запросов, поэтому, получив отказ в одной финансовой организации, можно надеяться на одобрение в другой.

Если вы хотите узнать, дадут ли кредит, если есть непогашенный кредит, оцените КИ: она характеризует платежеспособность и для многих финансовых организаций является основным фактором, влияющим на решение при рассмотрении заявки. Вообще, любой грамотный гражданин должен быть в курсе материального положения и трезво оценивать перспективы.

Чтобы узнать свои шансы на одобрение поданной заявки, примените сервис « ». Он является партнёром «Национального бюро кредитных историй» и предоставляет возможность быстро и беспроблемно узнать КИ. Процедура удобна и проста, так как не надо проходить регистрацию или подтверждать личность, как при обращении в БКИ. Услуга платная, но затраты невелики и оправданы.

Зайдите на сайт, на главной странице найдите клавишу « », наведите курсор и кликните по ссылке. Откроется форма запроса: внесите поля точные фамилию, отчество и имя, номер, серию паспорта и дату получения, контактный адрес электронной почты и дату рождения. Совершите оплату (предоставляется несколько способов, среди них можно выбрать подходящий и удобный) и спустя 15 минут откройте e-mail для ознакомления с отчётом.

В отчёте от « » пять листов, и они содержат всё, что может пригодиться желающему быть в курсе изменений КИ заёмщику:

- подробный анализ истории;

- скоринг-балл с расшифровкой;

- оценка совершаемых регулярных платежей с учётом всех переплат (штрафов, процентной ставки, комиссий);

- проверка документов по мошенническим спискам;

- причины отказов банков;

- советы по поводу изменения сложившейся ситуации.

Другие способы получить средства

Если банк отказал, это не повод отчаиваться. Решить проблемы можно другими способами: современные финансовые организации предоставляют предложения потенциальным клиентам с любыми КИ, включая не очень хорошие. Если возникли непредвиденные расходы, оформите кредитку или обратитесь в МФО за займом.

Узнайте больше о предлагаемых банками кредитных картах, имеющих наиболее выгодные условия:

100 дней без процентов

«100 дней без %» от « » – это льготный период длительностью сто дней при снятии наличности и совершении покупок, лимит по карте до трёхсот тысяч в российской валюте, бесплатные выпуск и пополнение, минимальная ставка процента 23,99% (определяется в индивидуальном порядке). Заказать кредитку можно в режиме онлайн на сайте.

Халва: покупай сейчас — плати потом

С кредиткой «Халва», предоставляемой « », можно приобретать товары в рассрочку. Условия: двенадцать месяцев рассрочки, бесплатные обслуживание и оформление, базовая ставка процента – 10%, возможность доставки в офис или домой.

Все сразу

« » предлагает кредитку «ВСЁСРАЗУ». Лимит – до шестисот тысяч, предоставляется cash-back на все покупки 5%, оформление бесплатное, минимальная ставка – 29% для льготных операций, комиссия за внесение средств – 100 рублей.

Важно знать! Условия могут отличаться, поэтому выясните их подробно и точно перед оформлением карты.

Не знаете, дадут ли кредит, если есть долг у судебных приставов, или уже получили отказ от банка? Обратитесь в МФО: в таких организациях требования к заёмщикам не так строги и более лояльны, поэтому шанс взять нужную сумму есть у каждого.

Предложения МФО с самыми низкими ставками:

« ». Возможные размеры суммы – 5-20 тыс. рублей, сроки – от пяти дней до тридцати. Взять деньги можно в любое время за пятнадцать минут, подав на сайте заявку. Есть возможность пролонгации займа и перевода на карту или через систему «Контакт». Ставка – минимум 1,01% ежедневно.

« ». Размер ставки – минимально 0,93 в неделю. Сроки – пять-тридцать дней, сумма – от трёх тыс. российских рублей до десяти. Средства поступают на карту моментально, на рассмотрение запроса уходит пять минут.

« » предлагает взять 1000-30000 на семь-тридцать дней. Запрос рассматривается автоматически, заёмщик может иметь любую КИ, есть разные способы получения средств. Минимальная ставка процента – 0,63% в неделю.

Теперь вы знаете, дадут ли кредит, если есть непогашенные кредиты. Оцените шансы на одобрение и получите нужную сумму одним из предложенных способов.